2018年中國光伏市場將迎來首次的新增裝機量負增長,幾乎已成定局。

4個月之前,如果有人做出如上判斷,一定會被整個行業群起而攻之:肆意抹黑唱衰光伏你一定別有居心。然而,短短4個月時光,悲觀情緒就從上到下籠罩了整個產業,一舉扭轉之前持續高歌猛進的預期。

根據SOLARZOOM智庫在2018年1月中旬的判斷,全球光伏市場整體需求保持上漲趨勢,但是中國市場受政策影響,可能呈現負增長,首次提出51.4GW的負增長預期;2月坊間流傳出一份傳說中的《分布式發電管理辦法(征求意見稿)》,雖然沒有刊出正文,但是意思明確,國家能源局將加強對分布式光伏的管理,“分布式項目要入補貼名錄”的說法一時甚囂塵上,市場預期應聲而落,中國光伏行業協會副理事長兼秘書長王勃華在不同場合表示,參考政策、市場產能、國際國內市場各種變數,2018年新增光伏裝機不會超過45GW;國家發改委能源研究所研究員中國可再生能源學會光伏專委會副主任王斯成也有類似判斷……各種研究機構和專家開始紛紛下調2018年裝機量預期。

與裝機量下行的市場預期不同,光伏制造產能卻在持續擴張。根據公開資料,保利協鑫在新疆建設的總產能為6萬噸的多晶硅生產基地將在2018年完成前兩期4萬噸的投產、90億在曲靖建設20GW的單晶硅項目; 1月隆基股份發布單晶硅片業務2018~2020年發展規劃顯示,在2017年底硅片產能15GW的基礎上,力爭單晶硅片產能2018年底達到28GW2020年底達到45GW,4月又宣布12億在楚雄上馬10GW單晶硅片項目;中環股份表示將在2018年底實現太陽能級單晶硅材料合計產能23GW;通威股份規劃的包頭5萬噸以及樂山5萬噸高純多晶硅項目,也將在2018年各完成一期投產,合計達到產能5萬噸……越來越大的產能對比越來越悲觀的市場預期,中國光伏產業走到了必須重新規劃市場的關鍵節點。

一季度的“虛假”繁榮

4月24日,國家能源局在京舉行新聞發布會,新能源和可再生能源司副司長李創軍公布2018年一季度光伏發電運行情況。李創軍介紹,一季度光伏發電新增裝機965萬千瓦,同比增長22%,其中光伏電站197萬千瓦,同比下降了64%;分布式光伏768.5萬千瓦,同比增長217%。分布式光伏發展繼續提速,新增裝機超過100萬千瓦的省份有山東、河南、江蘇和浙江,新增容量分別為110.1萬千瓦、103.4萬千瓦、103.2萬千瓦和102.1萬千瓦,四個省分布式光伏新增裝機占全國的54.5%。

然而,有業內人士透露,9.65GW的新增裝機量富含水分,其中包含相當部分2017年底就已經建設完成的項目。整個一季度雖然經歷了轟轟烈烈幾次的領跑者項目競標,但裝機市場不容樂觀,開工不足。被普遍看好的戶用市場同樣疲軟,某逆變器廠家銷售透露,整個一季度浙江戶用僅裝800戶,而去年同期這個數字有現在的3倍更多……而同樣的情況絕不僅只浙江一地。過去兩年,戶用市場的各種亂象開始影響市場。

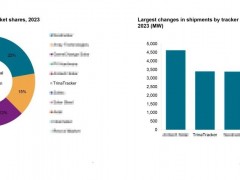

海外新增需求:印度一枝獨秀,歐美退出前十

4月25日在能源一號舉辦的“上海新能源分布式投融資峰會”上,協鑫集成高級執行總裁鄒西原表示,要消耗掉日趨擴大的產能,走出去是各大廠牌的頭等大事,已經到了“迫在眉睫”的地步。

鄒西原重點介紹了協鑫對于印度市場的考察和認識。目前印度政府光伏裝機計劃為到2022年裝機100GW:( 2017年印度已實現新增裝機9.6GW,是2016年的2倍之多, 未來年安裝量在12~17.5GW)公共事業項目計劃裝機60GW,20GW由33個州建設的兆瓦級太陽能園區推動,20GW由國有企業(CPSU等)推動,剩下20GW由多種計劃推動;屋頂分布式項目計劃裝機40GW,各州的凈計量政策為主要推動力,目前政府仍在需求國際投資機構的支持。鄒西原認為,印度無論從宏觀經濟環境還是市場潛力來說,都將是中國光伏不容錯失的頭號買家,鑒于印度補貼力度大、雙反風險小等優勢,印度在新興市場中一支獨秀。

而傳統的歐美市場,則陷于日益激烈的貿易爭端中逐漸萎縮。尤其美國201法案實施之前,市場涌現的大量囤貨(有數據表明這個數字達到5GW),一季度出口美國大幅降低,短時間內美國市場的不確定因素態度快速扭轉市場下滑的可能性不大,歐洲市場也同樣持續萎靡。

一季度出口數據從側面支持了這種判斷,在27.3億美元的出口總額中,印度占據了27.5%的份額,此后日本、韓國、馬來、墨西哥、巴西等緊隨其后,前十的主要市場中沒有看到歐洲和美國的影子。在這種形勢,依然憑借過去的經驗,只盯著歐洲和美國市場,忽視印度、東南亞、中南美等新興市場的布局和研究,“走出去”也沒有路。

國內市場:分布式將遭遇嚴控,拼低價成為主流

王勃華曾經幫2018年新增裝機算過一筆賬:2017年14.4GW的普通電站指標,大約有6-7GW將在2018年搶630;領跑者項目第三批5GW需在年底前并網,第二批中約有1GW要在2018年并網;光伏扶貧已經下發4.18GW指標;七個不限指標地區2018年檢測全部為橙色,預計2018年指標不會超過1GW;分布式作為市場唯一的出口,戶用預計6GW,工商業全額上網分布式是否納入規模管理的可能性很大,中性預測為12GW。

也就是說2018年的確定裝機量就這么多:7+6+4.18+1+6+12=36.18GW,而占據最大份額的分布式(包括工商業分布式)將逐漸取代普通光伏電站成為未來國內新增裝機的主力,而它受政策影響而導致的不確定性最大。在27日“第三屆世紀光伏大會”上,王勃華樂觀估計2018年45GW的裝機數額是,也要強調“分布式光伏政策沒有大的變化”,然而預期并不樂觀。

24日,李創軍在發布會上透露,能源局將出臺政策,嚴控分布式光伏,2018年分布式計劃規模10GW,結合之前的《分布式發電管理辦法(征求意見稿)》對分布式項目規模和承建人資格的各種明確,分布式發展進入規劃管理成為必然。

普通電站規模至今未明確,先建先得停止,分布式也將開始規模化管理,領跑者和扶貧計劃也不可能無限制開放,低速發展的國內市場和日益巨大的產能將出現劇烈沖突,可以預見未來低價將會是是常態。

截止目前,從已經開標的9個領跑者項目就可以看到,0.61元/千瓦時做為最低價在去年剛爆出的時候全行業轟動,今年最低報價0.31元/千瓦時已經無人關注。自農歷春節到現在隆基數次下調單晶價格,多晶價格也隨之下落,有業內人士推測年中左右60片多晶組件價格可能降到2.5元/W以下,價格拼到刺刀見紅已到眼前。逆變器市場更加慘烈,在華為主導下逆變器市場一季度就已經開始了價格競賽,再加上今年將有4家二線逆變器廠家上市IPO,為了做業績數據更是“跌跌不休”。

大廠在技術、成本甚至融資上的優勢,在這種市場環境下,就極為明顯;準備不足的中小企業或將再次迎來行業洗牌。2018,凜冬將至還是尚有轉機?負增長態勢下的中國光伏企業,需要更多的思考。

4個月之前,如果有人做出如上判斷,一定會被整個行業群起而攻之:肆意抹黑唱衰光伏你一定別有居心。然而,短短4個月時光,悲觀情緒就從上到下籠罩了整個產業,一舉扭轉之前持續高歌猛進的預期。

根據SOLARZOOM智庫在2018年1月中旬的判斷,全球光伏市場整體需求保持上漲趨勢,但是中國市場受政策影響,可能呈現負增長,首次提出51.4GW的負增長預期;2月坊間流傳出一份傳說中的《分布式發電管理辦法(征求意見稿)》,雖然沒有刊出正文,但是意思明確,國家能源局將加強對分布式光伏的管理,“分布式項目要入補貼名錄”的說法一時甚囂塵上,市場預期應聲而落,中國光伏行業協會副理事長兼秘書長王勃華在不同場合表示,參考政策、市場產能、國際國內市場各種變數,2018年新增光伏裝機不會超過45GW;國家發改委能源研究所研究員中國可再生能源學會光伏專委會副主任王斯成也有類似判斷……各種研究機構和專家開始紛紛下調2018年裝機量預期。

與裝機量下行的市場預期不同,光伏制造產能卻在持續擴張。根據公開資料,保利協鑫在新疆建設的總產能為6萬噸的多晶硅生產基地將在2018年完成前兩期4萬噸的投產、90億在曲靖建設20GW的單晶硅項目; 1月隆基股份發布單晶硅片業務2018~2020年發展規劃顯示,在2017年底硅片產能15GW的基礎上,力爭單晶硅片產能2018年底達到28GW2020年底達到45GW,4月又宣布12億在楚雄上馬10GW單晶硅片項目;中環股份表示將在2018年底實現太陽能級單晶硅材料合計產能23GW;通威股份規劃的包頭5萬噸以及樂山5萬噸高純多晶硅項目,也將在2018年各完成一期投產,合計達到產能5萬噸……越來越大的產能對比越來越悲觀的市場預期,中國光伏產業走到了必須重新規劃市場的關鍵節點。

一季度的“虛假”繁榮

4月24日,國家能源局在京舉行新聞發布會,新能源和可再生能源司副司長李創軍公布2018年一季度光伏發電運行情況。李創軍介紹,一季度光伏發電新增裝機965萬千瓦,同比增長22%,其中光伏電站197萬千瓦,同比下降了64%;分布式光伏768.5萬千瓦,同比增長217%。分布式光伏發展繼續提速,新增裝機超過100萬千瓦的省份有山東、河南、江蘇和浙江,新增容量分別為110.1萬千瓦、103.4萬千瓦、103.2萬千瓦和102.1萬千瓦,四個省分布式光伏新增裝機占全國的54.5%。

然而,有業內人士透露,9.65GW的新增裝機量富含水分,其中包含相當部分2017年底就已經建設完成的項目。整個一季度雖然經歷了轟轟烈烈幾次的領跑者項目競標,但裝機市場不容樂觀,開工不足。被普遍看好的戶用市場同樣疲軟,某逆變器廠家銷售透露,整個一季度浙江戶用僅裝800戶,而去年同期這個數字有現在的3倍更多……而同樣的情況絕不僅只浙江一地。過去兩年,戶用市場的各種亂象開始影響市場。

海外新增需求:印度一枝獨秀,歐美退出前十

4月25日在能源一號舉辦的“上海新能源分布式投融資峰會”上,協鑫集成高級執行總裁鄒西原表示,要消耗掉日趨擴大的產能,走出去是各大廠牌的頭等大事,已經到了“迫在眉睫”的地步。

鄒西原重點介紹了協鑫對于印度市場的考察和認識。目前印度政府光伏裝機計劃為到2022年裝機100GW:( 2017年印度已實現新增裝機9.6GW,是2016年的2倍之多, 未來年安裝量在12~17.5GW)公共事業項目計劃裝機60GW,20GW由33個州建設的兆瓦級太陽能園區推動,20GW由國有企業(CPSU等)推動,剩下20GW由多種計劃推動;屋頂分布式項目計劃裝機40GW,各州的凈計量政策為主要推動力,目前政府仍在需求國際投資機構的支持。鄒西原認為,印度無論從宏觀經濟環境還是市場潛力來說,都將是中國光伏不容錯失的頭號買家,鑒于印度補貼力度大、雙反風險小等優勢,印度在新興市場中一支獨秀。

而傳統的歐美市場,則陷于日益激烈的貿易爭端中逐漸萎縮。尤其美國201法案實施之前,市場涌現的大量囤貨(有數據表明這個數字達到5GW),一季度出口美國大幅降低,短時間內美國市場的不確定因素態度快速扭轉市場下滑的可能性不大,歐洲市場也同樣持續萎靡。

一季度出口數據從側面支持了這種判斷,在27.3億美元的出口總額中,印度占據了27.5%的份額,此后日本、韓國、馬來、墨西哥、巴西等緊隨其后,前十的主要市場中沒有看到歐洲和美國的影子。在這種形勢,依然憑借過去的經驗,只盯著歐洲和美國市場,忽視印度、東南亞、中南美等新興市場的布局和研究,“走出去”也沒有路。

國內市場:分布式將遭遇嚴控,拼低價成為主流

王勃華曾經幫2018年新增裝機算過一筆賬:2017年14.4GW的普通電站指標,大約有6-7GW將在2018年搶630;領跑者項目第三批5GW需在年底前并網,第二批中約有1GW要在2018年并網;光伏扶貧已經下發4.18GW指標;七個不限指標地區2018年檢測全部為橙色,預計2018年指標不會超過1GW;分布式作為市場唯一的出口,戶用預計6GW,工商業全額上網分布式是否納入規模管理的可能性很大,中性預測為12GW。

也就是說2018年的確定裝機量就這么多:7+6+4.18+1+6+12=36.18GW,而占據最大份額的分布式(包括工商業分布式)將逐漸取代普通光伏電站成為未來國內新增裝機的主力,而它受政策影響而導致的不確定性最大。在27日“第三屆世紀光伏大會”上,王勃華樂觀估計2018年45GW的裝機數額是,也要強調“分布式光伏政策沒有大的變化”,然而預期并不樂觀。

24日,李創軍在發布會上透露,能源局將出臺政策,嚴控分布式光伏,2018年分布式計劃規模10GW,結合之前的《分布式發電管理辦法(征求意見稿)》對分布式項目規模和承建人資格的各種明確,分布式發展進入規劃管理成為必然。

普通電站規模至今未明確,先建先得停止,分布式也將開始規模化管理,領跑者和扶貧計劃也不可能無限制開放,低速發展的國內市場和日益巨大的產能將出現劇烈沖突,可以預見未來低價將會是是常態。

截止目前,從已經開標的9個領跑者項目就可以看到,0.61元/千瓦時做為最低價在去年剛爆出的時候全行業轟動,今年最低報價0.31元/千瓦時已經無人關注。自農歷春節到現在隆基數次下調單晶價格,多晶價格也隨之下落,有業內人士推測年中左右60片多晶組件價格可能降到2.5元/W以下,價格拼到刺刀見紅已到眼前。逆變器市場更加慘烈,在華為主導下逆變器市場一季度就已經開始了價格競賽,再加上今年將有4家二線逆變器廠家上市IPO,為了做業績數據更是“跌跌不休”。

大廠在技術、成本甚至融資上的優勢,在這種市場環境下,就極為明顯;準備不足的中小企業或將再次迎來行業洗牌。2018,凜冬將至還是尚有轉機?負增長態勢下的中國光伏企業,需要更多的思考。

微信客服

微信客服 微信公眾號

微信公眾號

0 條