7月30日,印度財政部稅務局(TheMinistry ofFinance, Department of Revenue)正式宣布:根據印度貿易救濟總局(DGTR)提出的最終建議,自7/30開始即日起對中國、馬來西亞及其他已開發國家的太陽能電池(無論是否封裝為組件)征收25%的保障性關稅。如若該進口貨物同時被征收反傾銷稅,則可在保障性關稅內扣除。

印度保障性關稅

當前,印度作為我國光伏產品最大的海外出口市場,自2017年以來頗受中國光伏企業的重視。此次保障性關稅措施出臺之后,分析機構認為此舉或許并不能對印度光伏市場帶來重大利好,反而將拉低該市場的裝機需求,同時推高光伏電站的建設成本。而對中國光伏企業來說,也將從出貨量、利潤率等方面帶來了影響,但影響有限。

印度保障性關稅對中國光伏企業的影響

可繞道第三國出口至印度,但仍受限制。根據文件,印度保障性關稅將針對自中國、馬來西亞以及發達國家進口的太陽能電池組件予以征收,但需要注意的是,針對自除中國、馬來西亞之外的發展中國家進口的太陽能電池組件產品,DGTR規定“單獨對印出口不超過印度總進口的3%,合計對印出口不超過印度總進口的9%”才可以免除保障措施稅。

盡管中國光伏企業可以通過海外產能或者繞道第三國出口至印度,但出于以上規定,仍將會對中國光伏企業扎堆建廠的東南亞地區產能產生一定的限制。

組件價格走低,市場爭奪戰打響。出于以上背景考慮,以及中國市場下半年需求的急劇下降,PVinfolink分析,在稅率已然定案的情況下,短期內中國輸往印度的組件價格將必須進一步下跌至成本線以維持競爭力,若以每瓦0.24元美金的常規多晶組件價格來計算,課征25%稅率后在印度國內的價格將墊高至每瓦0.3元美金,約等同于近期印度制之本土組件價格。

所以,對于本身價格偏低的印度市場來說,在保障性關稅出臺之后,出口至印度市場的企業的利潤率勢必將再次下跌。此外,Bloomberg高級分析師劉雨菁認為,由于征稅時間僅有兩年,故中國企業在印度新增建廠的動力并不強。

產能不足、良率標準低——印度保障性關稅是否“得不償失”?

印度光伏產品規模、技術與成本皆無法與中國光伏企業競爭,仍需依賴進口。根據Bloomberg數據,到2018年Q3印度本土將擁有8GW的組件產能以及2GW的電池片產能。由此來看,特別是電池片,印度光伏產品仍需大量依賴進口。除了產能不足之外,印度制造商的生產良率以及電池片或組件的轉換效率相比中國也存在差距,故在生產成本方面也不具備競爭力。

PVinfolink分析,531后中國組件封裝成本已降至每瓦僅0.1-0.11元美金左右的水平,使得一線垂直整合廠的常規多晶組件全成本目前僅需要每瓦0.23-0.24元美金,即使征收25%稅率后仍會比印度生產組件成本低。

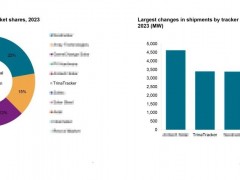

此外,據Bloomberg統計,目前中國光伏企業在東南亞地區擁有10GW電池片產能以及8GW組件產能,但這部分產能將優先供應利潤率較高的歐洲、美國等地,其次才是價格較為便宜的印度市場。所以,在印度仍需以來進口太陽能產品的同時,受此次關稅影響較弱的東南亞地區產能卻無法勻出更多的產品來進行供應。

綜上,此次印度保障性關稅會對中國企業產生影響,但更多的是推高印度市場的電站建設成本或是降低組件效率等。

電池、組件對印出口規模分化,中國光伏企業出口分散化程度增加

根據中國機電產品進出口商會太陽能光伏產品分會的數據,一方面,印度仍是我國光伏產品出口的第一大市場,另一方面,對印的出口規模正逐漸下滑,尤其是組件,2018年1-5月份對印出口組件數量同比下降了39%。

但同時也應該看到,2018年1-5月中國光伏組件出口正加速向澳大利亞、墨西哥、巴西、阿聯酋、荷蘭等新興市場轉移。

此外,值得注意的是,相比于組件對印出口數量的變化,電池片的出口數量卻在增加,這一情況也與上述提到的印度本土電池片、組件產能規模相差較大密切相關。

自中國531新政出臺之后,中國光伏企業走出去的動力逐漸增強,中國中國機電產品進出口商會太陽能光伏產品分會秘書長張森建議,目前,中國已是非洲最大貿易伙伴國,非洲成為中國重要的進口來源地、第二大海外工程承包市場和第四大投資目的地。中非關系也早已從單純的援助發展到貿易、投資、工程承包等諸多領域,可重點關注。

印度保障性關稅

當前,印度作為我國光伏產品最大的海外出口市場,自2017年以來頗受中國光伏企業的重視。此次保障性關稅措施出臺之后,分析機構認為此舉或許并不能對印度光伏市場帶來重大利好,反而將拉低該市場的裝機需求,同時推高光伏電站的建設成本。而對中國光伏企業來說,也將從出貨量、利潤率等方面帶來了影響,但影響有限。

印度保障性關稅對中國光伏企業的影響

可繞道第三國出口至印度,但仍受限制。根據文件,印度保障性關稅將針對自中國、馬來西亞以及發達國家進口的太陽能電池組件予以征收,但需要注意的是,針對自除中國、馬來西亞之外的發展中國家進口的太陽能電池組件產品,DGTR規定“單獨對印出口不超過印度總進口的3%,合計對印出口不超過印度總進口的9%”才可以免除保障措施稅。

盡管中國光伏企業可以通過海外產能或者繞道第三國出口至印度,但出于以上規定,仍將會對中國光伏企業扎堆建廠的東南亞地區產能產生一定的限制。

組件價格走低,市場爭奪戰打響。出于以上背景考慮,以及中國市場下半年需求的急劇下降,PVinfolink分析,在稅率已然定案的情況下,短期內中國輸往印度的組件價格將必須進一步下跌至成本線以維持競爭力,若以每瓦0.24元美金的常規多晶組件價格來計算,課征25%稅率后在印度國內的價格將墊高至每瓦0.3元美金,約等同于近期印度制之本土組件價格。

所以,對于本身價格偏低的印度市場來說,在保障性關稅出臺之后,出口至印度市場的企業的利潤率勢必將再次下跌。此外,Bloomberg高級分析師劉雨菁認為,由于征稅時間僅有兩年,故中國企業在印度新增建廠的動力并不強。

產能不足、良率標準低——印度保障性關稅是否“得不償失”?

印度光伏產品規模、技術與成本皆無法與中國光伏企業競爭,仍需依賴進口。根據Bloomberg數據,到2018年Q3印度本土將擁有8GW的組件產能以及2GW的電池片產能。由此來看,特別是電池片,印度光伏產品仍需大量依賴進口。除了產能不足之外,印度制造商的生產良率以及電池片或組件的轉換效率相比中國也存在差距,故在生產成本方面也不具備競爭力。

PVinfolink分析,531后中國組件封裝成本已降至每瓦僅0.1-0.11元美金左右的水平,使得一線垂直整合廠的常規多晶組件全成本目前僅需要每瓦0.23-0.24元美金,即使征收25%稅率后仍會比印度生產組件成本低。

此外,據Bloomberg統計,目前中國光伏企業在東南亞地區擁有10GW電池片產能以及8GW組件產能,但這部分產能將優先供應利潤率較高的歐洲、美國等地,其次才是價格較為便宜的印度市場。所以,在印度仍需以來進口太陽能產品的同時,受此次關稅影響較弱的東南亞地區產能卻無法勻出更多的產品來進行供應。

綜上,此次印度保障性關稅會對中國企業產生影響,但更多的是推高印度市場的電站建設成本或是降低組件效率等。

電池、組件對印出口規模分化,中國光伏企業出口分散化程度增加

根據中國機電產品進出口商會太陽能光伏產品分會的數據,一方面,印度仍是我國光伏產品出口的第一大市場,另一方面,對印的出口規模正逐漸下滑,尤其是組件,2018年1-5月份對印出口組件數量同比下降了39%。

但同時也應該看到,2018年1-5月中國光伏組件出口正加速向澳大利亞、墨西哥、巴西、阿聯酋、荷蘭等新興市場轉移。

此外,值得注意的是,相比于組件對印出口數量的變化,電池片的出口數量卻在增加,這一情況也與上述提到的印度本土電池片、組件產能規模相差較大密切相關。

自中國531新政出臺之后,中國光伏企業走出去的動力逐漸增強,中國中國機電產品進出口商會太陽能光伏產品分會秘書長張森建議,目前,中國已是非洲最大貿易伙伴國,非洲成為中國重要的進口來源地、第二大海外工程承包市場和第四大投資目的地。中非關系也早已從單純的援助發展到貿易、投資、工程承包等諸多領域,可重點關注。

微信客服

微信客服 微信公眾號

微信公眾號

0 條