4月21日,通威股份發布2020年度非公開發行股票預案,計劃募集總額不超過60億元的資金,用于投資眉山和金堂合計15GW的高效電池項目,此外還有18億元用于補充流動資金。

自2020年以來,通威股份加快產能擴張步伐,宣布擬投資建設成都金堂年產30 GW高效太陽能電池及配套項目、3.5萬噸四川樂山高純晶硅二期項目及4萬噸云南保山高純晶硅項目,預計總投資金額約275億元。

按照通威股份在2020年2月公布的發展規劃,其高純晶硅產能和太陽能電池產能將從2019年底的8萬噸、20GW,擴大至2023年的22萬-29萬噸、80-100GW,均意在實現跨越式增長。

但擴產背后需要雄厚的資本支持,除計劃非公開發行股票外,通威股份還一同披露了申請發行超短期融資券、增加年度合作金融機構綜合授信額度等措施,以填補資金缺口。

同時發布的2019年年報及2020年一季報顯示,通威股份在2019年全年實現了凈利30.51%的穩定增長,但2020年一季度受疫情影響,雖然營業收入增加,但凈利潤較上年同期減少近30%。

有接近通威股份高層的人士表示,由于春節后國內疫情的爆發導致復工延遲,一季度影響了約8000余萬元的毛利,而這也無法通過其他環節分攤。

光伏業務營收占比大幅提升

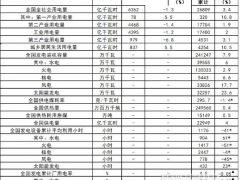

年報顯示,通威股份在2019年實現營業收入375.55億元,同比增長36.39%;實現歸屬于上市公司股東的凈利潤26.35億元,同比增長30.51%。

其中,在營業收入占比上,光伏業務板塊的貢獻份額已從2016年的28.34%上升至47.40%,實現與通威股份原本農牧業務的分庭抗禮。

從光伏板塊細分,通威股份的太陽能電池及組件實現銷售收入122.71億元,同比增長60.56%;銷量13.33GW,同比增長106.92%;實現毛利率20.33%,較上年增加1.52%。高晶純硅及化工部分收入51.79億元,同比增長56.11%,但毛利率較上年減少7.27%,達到28.40%的現值。

對于高晶純硅業務,通威股份表示,雖然公司的生產成本不斷下降,但由于2019年市場價格同期下降30%-40%,兩相抵消最終導致毛利率下滑。

就目前產能狀況及產能利用率而言,通威股份披露,高純晶硅產能目前8萬噸,在建產能7.5萬噸,全年平均產能利用率92.46%;太陽能電池方面產能規模為20GW,多晶電池與單晶電池的產能利用率均超過112%。

據記者了解,通威股份在2020年計劃實現9萬噸高純晶硅產銷量及太陽能電池20GW產銷量,啟動的兩項高純晶硅項目預計分別在2021年9月前及11月前竣工投產,電池方面的眉山后續項目和成都金堂項目也將根據市場情況推進,預計2020年底產能將達到30-40GW。

而由于海外市場占比不高,受國內疫情影響,通威股份的2020年一季報顯示,實現營收78.25億元,同比增長26.85%;而凈利潤僅為3.44億元,同比減少29.79%。

5年投資凈流出逾200億

不斷的擴產步伐離不開資本加持,據同花順數據顯示,通威股份自2004年上市以來,籌資總額超過331億元,其中直接融資約260億元。

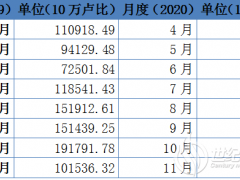

但通威股份的現金流情況仍并不充裕。年報顯示,從2016年起至2020年一季度,通威股份的經營活動產生現金流凈流入合計112.39億元,投資活動產生現金流則為凈流出208.88億元,兩者合計凈流出96.49億元。

在此背景下,通威股份再次拋出非公開發行股票預案,擬募集不超過60億元的資金,其中約18億元用于補充流動資金。

據天眼查顯示,通威股份目前的實控人為劉漢元,實際控制的股權比例為46.62%。而如果增發順利實施,其持股比例將下降至38.85%。

通威股份對此表示,截至2020年3月末,公司的資產負債率為55.72%,較高的資產負債率在一定程度上制約了公司的融資能力,并對各項業務開展產生一定不利影響。

而在談到相關風險時,通威股份也著重提出了應收賬款收回風險和募集資金投資項目達產后新增產能無法消化的風險。

通威股份稱,公司的應收賬款凈額逐年上漲、并在2019年末達到16.7億元的新高,主要來自于公司光伏電站運營中產生的應收電價補貼。而新增產能的消化需要依托于公司產品未來的競爭力、公司的銷售拓展能力以及光伏行業的發展情況等,具有一定不確定性。

除通過增發方式融資外,通威股份還宣布,擬申請注冊、發行超短期融資券,發行規模不超過50億元,期限不超過270天,以保證生產經營對流動資金的需求。

同時,通威股份2020年擬向合作金融機構申請總額不超過400億元人民幣(或等值外幣)的綜合授信額度,用于辦理各類融資,以滿足日常經營與戰略發展所需資金。而這一數字在上年度為200億元。

自2020年以來,通威股份加快產能擴張步伐,宣布擬投資建設成都金堂年產30 GW高效太陽能電池及配套項目、3.5萬噸四川樂山高純晶硅二期項目及4萬噸云南保山高純晶硅項目,預計總投資金額約275億元。

按照通威股份在2020年2月公布的發展規劃,其高純晶硅產能和太陽能電池產能將從2019年底的8萬噸、20GW,擴大至2023年的22萬-29萬噸、80-100GW,均意在實現跨越式增長。

但擴產背后需要雄厚的資本支持,除計劃非公開發行股票外,通威股份還一同披露了申請發行超短期融資券、增加年度合作金融機構綜合授信額度等措施,以填補資金缺口。

同時發布的2019年年報及2020年一季報顯示,通威股份在2019年全年實現了凈利30.51%的穩定增長,但2020年一季度受疫情影響,雖然營業收入增加,但凈利潤較上年同期減少近30%。

有接近通威股份高層的人士表示,由于春節后國內疫情的爆發導致復工延遲,一季度影響了約8000余萬元的毛利,而這也無法通過其他環節分攤。

光伏業務營收占比大幅提升

年報顯示,通威股份在2019年實現營業收入375.55億元,同比增長36.39%;實現歸屬于上市公司股東的凈利潤26.35億元,同比增長30.51%。

其中,在營業收入占比上,光伏業務板塊的貢獻份額已從2016年的28.34%上升至47.40%,實現與通威股份原本農牧業務的分庭抗禮。

從光伏板塊細分,通威股份的太陽能電池及組件實現銷售收入122.71億元,同比增長60.56%;銷量13.33GW,同比增長106.92%;實現毛利率20.33%,較上年增加1.52%。高晶純硅及化工部分收入51.79億元,同比增長56.11%,但毛利率較上年減少7.27%,達到28.40%的現值。

對于高晶純硅業務,通威股份表示,雖然公司的生產成本不斷下降,但由于2019年市場價格同期下降30%-40%,兩相抵消最終導致毛利率下滑。

就目前產能狀況及產能利用率而言,通威股份披露,高純晶硅產能目前8萬噸,在建產能7.5萬噸,全年平均產能利用率92.46%;太陽能電池方面產能規模為20GW,多晶電池與單晶電池的產能利用率均超過112%。

據記者了解,通威股份在2020年計劃實現9萬噸高純晶硅產銷量及太陽能電池20GW產銷量,啟動的兩項高純晶硅項目預計分別在2021年9月前及11月前竣工投產,電池方面的眉山后續項目和成都金堂項目也將根據市場情況推進,預計2020年底產能將達到30-40GW。

而由于海外市場占比不高,受國內疫情影響,通威股份的2020年一季報顯示,實現營收78.25億元,同比增長26.85%;而凈利潤僅為3.44億元,同比減少29.79%。

5年投資凈流出逾200億

不斷的擴產步伐離不開資本加持,據同花順數據顯示,通威股份自2004年上市以來,籌資總額超過331億元,其中直接融資約260億元。

但通威股份的現金流情況仍并不充裕。年報顯示,從2016年起至2020年一季度,通威股份的經營活動產生現金流凈流入合計112.39億元,投資活動產生現金流則為凈流出208.88億元,兩者合計凈流出96.49億元。

在此背景下,通威股份再次拋出非公開發行股票預案,擬募集不超過60億元的資金,其中約18億元用于補充流動資金。

據天眼查顯示,通威股份目前的實控人為劉漢元,實際控制的股權比例為46.62%。而如果增發順利實施,其持股比例將下降至38.85%。

通威股份對此表示,截至2020年3月末,公司的資產負債率為55.72%,較高的資產負債率在一定程度上制約了公司的融資能力,并對各項業務開展產生一定不利影響。

而在談到相關風險時,通威股份也著重提出了應收賬款收回風險和募集資金投資項目達產后新增產能無法消化的風險。

通威股份稱,公司的應收賬款凈額逐年上漲、并在2019年末達到16.7億元的新高,主要來自于公司光伏電站運營中產生的應收電價補貼。而新增產能的消化需要依托于公司產品未來的競爭力、公司的銷售拓展能力以及光伏行業的發展情況等,具有一定不確定性。

除通過增發方式融資外,通威股份還宣布,擬申請注冊、發行超短期融資券,發行規模不超過50億元,期限不超過270天,以保證生產經營對流動資金的需求。

同時,通威股份2020年擬向合作金融機構申請總額不超過400億元人民幣(或等值外幣)的綜合授信額度,用于辦理各類融資,以滿足日常經營與戰略發展所需資金。而這一數字在上年度為200億元。

微信客服

微信客服 微信公眾號

微信公眾號

0 條