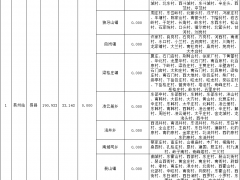

近期,多家企業陸續發布多項光伏項目EPC招標公告,建設地區涉及青海、寧夏、貴州、新疆、安徽、浙江等多個省份。據光伏們不完全統計,自7月起,目前共有91個光伏電站項目發布EPC招標公告,合計容量規模超8GW。

根據招標文件中的工期要求,這些項目多計劃為8月下旬至9月開工,且計劃于年底前完工,三峽新能源、中核項目提出的工期更為提前,多項目集中要求于11月底前全站并網發電。值得注意是,磴口100MW光伏治沙儲能競價項目更是明確提出,如因任何原因造成2020年11月30日不能并網,每滯后一天罰款10萬元,累計計算。

備注:上表匯總了自7月起各電子商務平臺及招投標平臺發布的地面電站招標公告,因項目較多,如有疏漏,歡迎在評論區留言修正。

從招標容量看,大唐集團以發布數量之多而位居榜首,合計容量1.748GW。中核集團以14個項目、1.416GW規模位居第二,其次是華電集團(含參股公司)共計1.28GW項目規模,緊隨其后的是三峽新能源(865MW)、國家電投(572MW)、國家能源集團(530MW)、中廣核(528MW)。

從項目業主來看,發布單位多為央企,且總承包招標范圍多不包含光伏組件、逆變器。值得一提的是,國家電投、中廣核、三峽新能源等企業已于近期相繼就2020年組件集采敲定中標候選人,但具體價格大部分尚未敲定,目前正在議價中。

盡管各大央企的組件集采已經完成,但據光伏們了解,在上半年組件集采中,凡是未簽訂合同的,均計劃重新議價。而在定標之后,組件企業將與業主重新商談供貨價格。部分央企投資商正在調研行業情況,尚未針對并網時間做出明確的抉擇,不過從目前情況來看,仍有部分央企投資商希望可以趕在年底前完成一部分項目并網。

客觀來看,盡管上述超過8GW項目的施工總承包招標正在持續推進,但在目前的產業鏈價格下,項目是否能夠如期推進未有定論。此前,光伏們調研發現,部分央企的組件價格上限約為1.6元/瓦左右,但根據目前產業鏈價格,這一個價格僅為目前組件廠商的生產成本,供貨持續困難。

進入9月,大部分競價項目都即將進入設備供貨期,而當前硅料硅片價格飆漲、供應鏈博弈以及未來產業鏈價格不明晰的情況下,不少訂單仍然難以敲定組件價格以及交貨時間,這勢必會影響部分項目的并網計劃。

對于投資企業來說,尤其是有年度裝機任務考核的央企、國企,能否談定組件價格及供貨周期將會成為決定今年裝機的關鍵因素,但如何在推進年度裝機任務的同時保障項目收益情況,將是今年投資企業面臨的最嚴峻的挑戰。

從 PV Infolink本周報價來看,多晶硅、硅片的看漲趨勢仍然明顯,但同時電池片與組件價格開始僵持,盡管通威在上次報價中將電池片價格抬至0.97元/瓦,但根據PV Infolink價格追蹤,電池片價格受制下游組件價格難以上漲以及減少外采量影響,本周電池片價格短暫穩定在上周水平,G1尺寸價格落在每瓦0.9-0.91元人民幣、M6尺寸每瓦0.91-0.93元人民幣。

在組件端,PV Infolink分析稱,硅料事故頻傳,且此波漲價中上游各環節大多完全將成本直接反映于售價,使得組件只能持續報漲,甚至部分組件企業已暫停報價,等待中上游漲勢緩和;面對組件的明顯漲幅,海內外終端電站都仍在觀望,導致近期組件新成交訂單依舊不多,海外組件價格也因而未出現持續的漲幅。

PV Infolink認為,目前不論是國內、海外,只要不是必須在今年內并網的項目,幾乎將安裝時程全數向后展延,四季度終端需求持續受到沖擊。因此組件廠除了大量取消外包代工訂單以外,也持續以降低開工率、減少電池片外采量因應目前成本高昂的時期。

根據招標文件中的工期要求,這些項目多計劃為8月下旬至9月開工,且計劃于年底前完工,三峽新能源、中核項目提出的工期更為提前,多項目集中要求于11月底前全站并網發電。值得注意是,磴口100MW光伏治沙儲能競價項目更是明確提出,如因任何原因造成2020年11月30日不能并網,每滯后一天罰款10萬元,累計計算。

備注:上表匯總了自7月起各電子商務平臺及招投標平臺發布的地面電站招標公告,因項目較多,如有疏漏,歡迎在評論區留言修正。

從招標容量看,大唐集團以發布數量之多而位居榜首,合計容量1.748GW。中核集團以14個項目、1.416GW規模位居第二,其次是華電集團(含參股公司)共計1.28GW項目規模,緊隨其后的是三峽新能源(865MW)、國家電投(572MW)、國家能源集團(530MW)、中廣核(528MW)。

從項目業主來看,發布單位多為央企,且總承包招標范圍多不包含光伏組件、逆變器。值得一提的是,國家電投、中廣核、三峽新能源等企業已于近期相繼就2020年組件集采敲定中標候選人,但具體價格大部分尚未敲定,目前正在議價中。

盡管各大央企的組件集采已經完成,但據光伏們了解,在上半年組件集采中,凡是未簽訂合同的,均計劃重新議價。而在定標之后,組件企業將與業主重新商談供貨價格。部分央企投資商正在調研行業情況,尚未針對并網時間做出明確的抉擇,不過從目前情況來看,仍有部分央企投資商希望可以趕在年底前完成一部分項目并網。

客觀來看,盡管上述超過8GW項目的施工總承包招標正在持續推進,但在目前的產業鏈價格下,項目是否能夠如期推進未有定論。此前,光伏們調研發現,部分央企的組件價格上限約為1.6元/瓦左右,但根據目前產業鏈價格,這一個價格僅為目前組件廠商的生產成本,供貨持續困難。

進入9月,大部分競價項目都即將進入設備供貨期,而當前硅料硅片價格飆漲、供應鏈博弈以及未來產業鏈價格不明晰的情況下,不少訂單仍然難以敲定組件價格以及交貨時間,這勢必會影響部分項目的并網計劃。

對于投資企業來說,尤其是有年度裝機任務考核的央企、國企,能否談定組件價格及供貨周期將會成為決定今年裝機的關鍵因素,但如何在推進年度裝機任務的同時保障項目收益情況,將是今年投資企業面臨的最嚴峻的挑戰。

從 PV Infolink本周報價來看,多晶硅、硅片的看漲趨勢仍然明顯,但同時電池片與組件價格開始僵持,盡管通威在上次報價中將電池片價格抬至0.97元/瓦,但根據PV Infolink價格追蹤,電池片價格受制下游組件價格難以上漲以及減少外采量影響,本周電池片價格短暫穩定在上周水平,G1尺寸價格落在每瓦0.9-0.91元人民幣、M6尺寸每瓦0.91-0.93元人民幣。

在組件端,PV Infolink分析稱,硅料事故頻傳,且此波漲價中上游各環節大多完全將成本直接反映于售價,使得組件只能持續報漲,甚至部分組件企業已暫停報價,等待中上游漲勢緩和;面對組件的明顯漲幅,海內外終端電站都仍在觀望,導致近期組件新成交訂單依舊不多,海外組件價格也因而未出現持續的漲幅。

PV Infolink認為,目前不論是國內、海外,只要不是必須在今年內并網的項目,幾乎將安裝時程全數向后展延,四季度終端需求持續受到沖擊。因此組件廠除了大量取消外包代工訂單以外,也持續以降低開工率、減少電池片外采量因應目前成本高昂的時期。

微信客服

微信客服 微信公眾號

微信公眾號

0 條