年內“募資王”中國長江三峽集團有限公司旗下中國三峽新能源(集團)股份有限公司(股票簡稱“三峽能源”)5月31日正式開始申購。三峽能源預計募資227.13億元,或將成為今年最大的A股IPO。同時,它也是2016年新股發行制度改革以來網上申購數量上限最高的新股,因此有望成為今年最容易中簽的新股。

從2021年內已上市企業的募資規模來看,三峽能源穩居年內A股最大的IPO之位。

同時數據顯示,以發行日期為基準,截至5月31日,今年以來共有204家公司首發募資,累計募資金額達1821.25億元,單家公司平均募集資金8.93億元。

整體來看,今年以來募資超過百億元的大型IPO數量較以往偏少。除三峽能源外,東風集團、兩大電信運營商中國移動和中國電信回A有望成為未來規模居前的IPO。

募資額“一騎絕塵”

公開資料顯示,三峽能源主營業務為風力、光伏、水電的電力銷售。截至2020年底,三峽能源的業務已經覆蓋全國30個省、自治區和直轄市,資產總額超過1400億元,登陸后將成為A股總資產最高且是唯一一家千億級風能、太陽能公司。

其招股書顯示,近幾年來,三峽能源的業績表現較為喜人,呈穩步增長態勢。具體而言,三峽能源2018年至2020年的營業收入分別為73.83億元、89.57億元、113.15億元,增速由2018年的8.88%逐年提高至2020年的26.33%;同期實現凈利潤分別為27.09億元、28.40億元、35.89億元,亦呈逐年增長趨勢。

與此同時,三峽新能源預計2021年一季度實現營業收入約為36.13億元至39.01億元,同比增長35.60%至46.41%。

由于當前大多風、光等清潔能源頭部公司均在港上市,如大唐新能源、龍源電力等,導致風能、太陽能公司成為A股稀缺標的。本次三峽能源上市后,將成為A股最大的新能源運營商,且將改寫A股目前無大型新能源運營商現狀。

據悉,三峽能源此次IPO募集資金將主要用于海上風電項目和補充流動資金。

從今年已經首發上市的企業募資金額來看,三峽能源募資金額鶴立雞群,成為年內目前唯一一家募資規模超過百億元的企業。

數據顯示,以發行日期為基準,截至5月31日,今年以來共有204家公司首發募資,累計募資金額達1821.25億元,單家公司平均募集資金8.93億元。分區間來看,募資金額超10億元的有37家,其中,募資金額超百億元的有1家,募資金額5億元至10億元的有73家,募集資金在5億元以下的有94家。

天能股份募資規模目前位列年內前列,達48.73億元,與三峽能源差距較大。

資料顯示,天能股份是一家以電動輕型車綠色動力電池業務為主,集電動特種車綠色動力電池、新能源汽車動力電池、汽車起動啟停電池、儲能電池、3C電池、備用電池等多品類電池的研發、生產、銷售為一體的國內綠色電池行業企業。

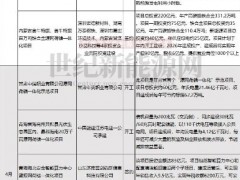

據數據顯示,2021年內A股募資規模居前的企業還有華利集團(38.87億元)、重慶銀行(37.63億元)、貝泰妮(30.10億元)、尤安設計(24.16億元)、中望軟件(23.31億元)、達瑞電子(21.93億元)、之江生物(21.04億元)、生益電子(20.66億元)、中紅醫療(20.25億元)。

三家公司大型IPO可期

除三峽能源外,近期A股IPO動態中,中國移動和中國電信兩大運營商回A股大額募資的消息也引來不少市場層面的關注。

5月17日晚間,中國移動官宣擬登陸A股市場。而三周前的4月27日,同在港交所上市的中國電信發布公告稱,中國證監會已受理其A 股首次公開發行上市申請材料。

據此前收盤價和港股公司A股IPO發行價確定先例,此次兩家公司A股IPO所募集資金將合計超過900億元。其中,中國電信計劃募集544億元(扣除發行費用),有望創造港股回A最大IPO之一。

資深投行人士王驥躍稱,兩大運營商回A 提了很多年,其實一直都有預期,原先一直沒啟動,可能與融資規模大有關,擔心較大規模融資沖擊市場。

“兩大運營商今年回A主要的考慮是因為美股的存托憑證被退市,兩大運營商當前正在推進5G通信建設,并且在未來要布局5G應用的推出,方方面面都需要錢,而美股的退市讓兩大運營商的資金來源少了一個重要的渠道,所以開拓A股融資渠道成為兩大運營商的突圍方式。”中南財經政法大學數字經濟研究院執行院長、教授盤和林在受訪時表示。

兩家公司在相關公告中也明確說明,本次A股IPO募集資金主要用于5G網絡、云網融合等信息基礎設施項目建設,將在一定程度上緩解5G建設的資金壓力,進一步加快新基建,助力網絡強國建設。

估值方面,王驥躍表示,由于兩大運營商是已上市公司,有市場交易價,一般會參照港股價格對A股初步定價。

“回A股后,個人認為兩大運營商的估值會比較理性,從發行估值來看,兩大運營商應該會以1倍PB的方式發行,但中國電信市凈率港股只有0.48,中移動也只有0.75,所以A股發行價應該會高于港股股價。”盤和林進一步表示。

他補充說:“上市過程中的看點在于,上市之后A股的兩大運營商能否維持對港股的溢價,并帶動港股股價的提升。”

相比起中國移動和中國電信回A,另一家大型公司東風汽車集團股份有限公司(以下簡稱:東風集團)整體上市料將更快落地,并有望成為創業板開板以來規模最大的IPO。

2020年12月11日,東風集團均順利過會。這意味著,在H股上市15年后,東風集團將正式加入A股上市汽車梯隊。東風集團也將成為繼比亞迪、廣汽集團和長城汽車后,第四家“A+H”股的整車制造企業。據悉,東風集團本次募集資金投資項目規模為210.33億元,打破金龍魚此前創下的紀錄,成為創業板開板以來發行規模最大的IPO。由于公司早在去年年底即已過會,因此業內普遍預計東風集團有望于今年完成A股首發上市。

料對市場沖擊有限

大型公司IPO由于募資金額較高,對市場的沖擊一直被關注。多位行業人士指出,經過了多輪洗禮后,大型IPO料對A股沖擊有限。

有券商研究報告指出,從歷史上大型IPO所對應的市場位置來看,2008年之前的大型IPO 并沒有阻止市場上攻的步伐,而2010年后足足有五年沒有巨型IPO,A股卻還是走出了連續四年的熊市。由此可見,大企業巨額融資上市短期內將會對市場流動性造成一定沖擊,但不改變市場內在的運行規律,即大型IPO對于市場流動性往往具有較為明顯的短期沖擊,中期影響偏中性。

對于本次兩大運營商的大額募資,盤和林指出,當前IPO常態化發行的環境下,A股流動性會被新上市公司不斷稀釋。短期來看,隨著三大運營商在A股齊聚,會吸引很多投資人介入到電信運營商的投資領域,短期內會對市場產生一定的影響。不過,A股對于大盤藍籌股的估值都較為理性,因此未來兩大運營商回A應該都能夠平穩過渡。

“大型公司IPO對市場投資者的心理影響較大,但實際對市場的影響非常有限,歷史上各大型公司上市都平穩過去了,沒掀起巨浪。A股的承載力已經大大增強了,不會有太大沖擊。”王驥躍亦表示。

從2021年內已上市企業的募資規模來看,三峽能源穩居年內A股最大的IPO之位。

同時數據顯示,以發行日期為基準,截至5月31日,今年以來共有204家公司首發募資,累計募資金額達1821.25億元,單家公司平均募集資金8.93億元。

整體來看,今年以來募資超過百億元的大型IPO數量較以往偏少。除三峽能源外,東風集團、兩大電信運營商中國移動和中國電信回A有望成為未來規模居前的IPO。

募資額“一騎絕塵”

公開資料顯示,三峽能源主營業務為風力、光伏、水電的電力銷售。截至2020年底,三峽能源的業務已經覆蓋全國30個省、自治區和直轄市,資產總額超過1400億元,登陸后將成為A股總資產最高且是唯一一家千億級風能、太陽能公司。

其招股書顯示,近幾年來,三峽能源的業績表現較為喜人,呈穩步增長態勢。具體而言,三峽能源2018年至2020年的營業收入分別為73.83億元、89.57億元、113.15億元,增速由2018年的8.88%逐年提高至2020年的26.33%;同期實現凈利潤分別為27.09億元、28.40億元、35.89億元,亦呈逐年增長趨勢。

與此同時,三峽新能源預計2021年一季度實現營業收入約為36.13億元至39.01億元,同比增長35.60%至46.41%。

由于當前大多風、光等清潔能源頭部公司均在港上市,如大唐新能源、龍源電力等,導致風能、太陽能公司成為A股稀缺標的。本次三峽能源上市后,將成為A股最大的新能源運營商,且將改寫A股目前無大型新能源運營商現狀。

據悉,三峽能源此次IPO募集資金將主要用于海上風電項目和補充流動資金。

從今年已經首發上市的企業募資金額來看,三峽能源募資金額鶴立雞群,成為年內目前唯一一家募資規模超過百億元的企業。

數據顯示,以發行日期為基準,截至5月31日,今年以來共有204家公司首發募資,累計募資金額達1821.25億元,單家公司平均募集資金8.93億元。分區間來看,募資金額超10億元的有37家,其中,募資金額超百億元的有1家,募資金額5億元至10億元的有73家,募集資金在5億元以下的有94家。

天能股份募資規模目前位列年內前列,達48.73億元,與三峽能源差距較大。

資料顯示,天能股份是一家以電動輕型車綠色動力電池業務為主,集電動特種車綠色動力電池、新能源汽車動力電池、汽車起動啟停電池、儲能電池、3C電池、備用電池等多品類電池的研發、生產、銷售為一體的國內綠色電池行業企業。

據數據顯示,2021年內A股募資規模居前的企業還有華利集團(38.87億元)、重慶銀行(37.63億元)、貝泰妮(30.10億元)、尤安設計(24.16億元)、中望軟件(23.31億元)、達瑞電子(21.93億元)、之江生物(21.04億元)、生益電子(20.66億元)、中紅醫療(20.25億元)。

三家公司大型IPO可期

除三峽能源外,近期A股IPO動態中,中國移動和中國電信兩大運營商回A股大額募資的消息也引來不少市場層面的關注。

5月17日晚間,中國移動官宣擬登陸A股市場。而三周前的4月27日,同在港交所上市的中國電信發布公告稱,中國證監會已受理其A 股首次公開發行上市申請材料。

據此前收盤價和港股公司A股IPO發行價確定先例,此次兩家公司A股IPO所募集資金將合計超過900億元。其中,中國電信計劃募集544億元(扣除發行費用),有望創造港股回A最大IPO之一。

資深投行人士王驥躍稱,兩大運營商回A 提了很多年,其實一直都有預期,原先一直沒啟動,可能與融資規模大有關,擔心較大規模融資沖擊市場。

“兩大運營商今年回A主要的考慮是因為美股的存托憑證被退市,兩大運營商當前正在推進5G通信建設,并且在未來要布局5G應用的推出,方方面面都需要錢,而美股的退市讓兩大運營商的資金來源少了一個重要的渠道,所以開拓A股融資渠道成為兩大運營商的突圍方式。”中南財經政法大學數字經濟研究院執行院長、教授盤和林在受訪時表示。

兩家公司在相關公告中也明確說明,本次A股IPO募集資金主要用于5G網絡、云網融合等信息基礎設施項目建設,將在一定程度上緩解5G建設的資金壓力,進一步加快新基建,助力網絡強國建設。

估值方面,王驥躍表示,由于兩大運營商是已上市公司,有市場交易價,一般會參照港股價格對A股初步定價。

“回A股后,個人認為兩大運營商的估值會比較理性,從發行估值來看,兩大運營商應該會以1倍PB的方式發行,但中國電信市凈率港股只有0.48,中移動也只有0.75,所以A股發行價應該會高于港股股價。”盤和林進一步表示。

他補充說:“上市過程中的看點在于,上市之后A股的兩大運營商能否維持對港股的溢價,并帶動港股股價的提升。”

相比起中國移動和中國電信回A,另一家大型公司東風汽車集團股份有限公司(以下簡稱:東風集團)整體上市料將更快落地,并有望成為創業板開板以來規模最大的IPO。

2020年12月11日,東風集團均順利過會。這意味著,在H股上市15年后,東風集團將正式加入A股上市汽車梯隊。東風集團也將成為繼比亞迪、廣汽集團和長城汽車后,第四家“A+H”股的整車制造企業。據悉,東風集團本次募集資金投資項目規模為210.33億元,打破金龍魚此前創下的紀錄,成為創業板開板以來發行規模最大的IPO。由于公司早在去年年底即已過會,因此業內普遍預計東風集團有望于今年完成A股首發上市。

料對市場沖擊有限

大型公司IPO由于募資金額較高,對市場的沖擊一直被關注。多位行業人士指出,經過了多輪洗禮后,大型IPO料對A股沖擊有限。

有券商研究報告指出,從歷史上大型IPO所對應的市場位置來看,2008年之前的大型IPO 并沒有阻止市場上攻的步伐,而2010年后足足有五年沒有巨型IPO,A股卻還是走出了連續四年的熊市。由此可見,大企業巨額融資上市短期內將會對市場流動性造成一定沖擊,但不改變市場內在的運行規律,即大型IPO對于市場流動性往往具有較為明顯的短期沖擊,中期影響偏中性。

對于本次兩大運營商的大額募資,盤和林指出,當前IPO常態化發行的環境下,A股流動性會被新上市公司不斷稀釋。短期來看,隨著三大運營商在A股齊聚,會吸引很多投資人介入到電信運營商的投資領域,短期內會對市場產生一定的影響。不過,A股對于大盤藍籌股的估值都較為理性,因此未來兩大運營商回A應該都能夠平穩過渡。

“大型公司IPO對市場投資者的心理影響較大,但實際對市場的影響非常有限,歷史上各大型公司上市都平穩過去了,沒掀起巨浪。A股的承載力已經大大增強了,不會有太大沖擊。”王驥躍亦表示。

微信客服

微信客服 微信公眾號

微信公眾號

0 條