新能源汽車快速發(fā)展的浪潮下,大批鋰電企業(yè)爭(zhēng)相上市,欲逐鹿資本市場(chǎng)。

近日,江蘇華盛鋰電材料股份有限公司(下稱“華盛鋰電”)首次公開發(fā)行股票并在科創(chuàng)板上市事宜被上交所受理。

作為專注于鋰離子電池電解液添加劑的研發(fā)、生產(chǎn)和銷售的高新技術(shù)企業(yè),華盛鋰電是碳酸亞乙烯酯(VC)和氟代碳酸乙烯酯(FEC)市場(chǎng)領(lǐng)先的供應(yīng)商之一,產(chǎn)品廣泛應(yīng)用于新能源汽車、儲(chǔ)能等領(lǐng)域。

此次欲登陸科創(chuàng)板,勝算幾何?

募投7億元用于新建產(chǎn)能

資料顯示,華盛鋰電于2003年進(jìn)入鋰電池電解液添加劑市場(chǎng)。目前已與包括三菱化學(xué)、比亞迪、天賜材料等在內(nèi)的國(guó)內(nèi)外知名鋰電池產(chǎn)業(yè)鏈廠商達(dá)成合作。

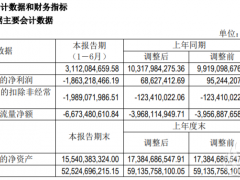

近幾年,受新能源汽車市場(chǎng)持續(xù)增長(zhǎng)帶動(dòng),華盛鋰電營(yíng)業(yè)收入和凈利潤(rùn)均保持較好的增長(zhǎng)態(tài)勢(shì)。數(shù)據(jù)顯示,2018年—2020年,華盛鋰電分別實(shí)現(xiàn)營(yíng)業(yè)收入3.69億元、4.23億元、4.45億元,分別實(shí)現(xiàn)歸屬于上市公司股東的凈利潤(rùn)6032萬(wàn)元、7593萬(wàn)元、7803萬(wàn)元。

“綜合公司報(bào)告期內(nèi)外部股權(quán)融資及股權(quán)轉(zhuǎn)讓估值以及采用市盈率法得到的評(píng)估結(jié)果,公司預(yù)計(jì)市值不低于10億元。”華盛鋰電稱,選擇適用《上海證券交易所科創(chuàng)板股票發(fā)行上市審核規(guī)則》第二十二條規(guī)定的上市標(biāo)準(zhǔn)中的“(一)預(yù)計(jì)市值不低于人民幣10 億元,最近兩年凈利潤(rùn)均為正且累計(jì)凈利潤(rùn)不低于人民幣5000萬(wàn)元,或者預(yù)計(jì)市值不低于人民幣10億元,最近一年凈利潤(rùn)為正且營(yíng)業(yè)收入不低于人民幣1億元”。

根據(jù)披露的招股說(shuō)明書,華盛鋰電此次擬公開發(fā)行股票2800萬(wàn)股,且不低于發(fā)行后股本總額的25%;擬募投7億元募集資金,用于建設(shè)年產(chǎn)6000噸碳酸亞乙烯酯(VC)、3000噸氟代碳酸乙烯酯(FEC)項(xiàng)目,以及研發(fā)中心建設(shè)項(xiàng)目。募投項(xiàng)目擬在張家港市江蘇揚(yáng)子江國(guó)際化學(xué)工業(yè)園實(shí)施。

這與目前市場(chǎng)VC需求持續(xù)上漲不無(wú)關(guān)系。據(jù)了解,今年以來(lái),電解液添加劑VC供貨持續(xù)緊張,下游電解液廠家的采購(gòu)壓力上升,企業(yè)的生產(chǎn)供貨受到較大影響。在該背景下,VC價(jià)格快速飆升,從去年均價(jià)的15萬(wàn)元/噸攀升至目前的28萬(wàn)元/噸左右。

“公司現(xiàn)有鋰電池電解液添加劑的產(chǎn)量已無(wú)法滿足不斷增長(zhǎng)的訂單需求,擬通過(guò)本次項(xiàng)目建設(shè)提高產(chǎn)品生產(chǎn)能力,滿足不斷增長(zhǎng)的客戶需求,從而擴(kuò)大市場(chǎng)份額,提高公司盈利水平及行業(yè)競(jìng)爭(zhēng)力。”華盛鋰電在招股說(shuō)明書中稱。

值得注意的是,據(jù)透露,截至招股說(shuō)明書簽署日,華盛鋰電尚未取得上述募投用地的國(guó)有土地使用權(quán)。

大客戶依賴度超70%

華盛鋰電專注于鋰電池電解液添加劑的研發(fā)、生產(chǎn)和銷售,擁有獨(dú)立的研發(fā)、采購(gòu)、生產(chǎn)、銷售體系,并形成了穩(wěn)定的持續(xù)盈利能力。

但記者注意到,華盛鋰電的客戶較為集中,大客戶依賴度較高。2018年—2020年,華盛鋰電向前五大客戶的銷售金額合計(jì)分別為2.61億元、3.32億元、3.35億元,占營(yíng)業(yè)收入的比例分別達(dá)70.57%、78.45%、75.48%。其中天賜材料和三菱化學(xué)為其最大的兩個(gè)客戶,2019年以來(lái),華盛鋰電對(duì)這兩家企業(yè)每年的銷售額合計(jì)均超50%。

華盛鋰電坦承,公司業(yè)績(jī)受下游客戶業(yè)績(jī)變動(dòng)的影響較大。“若公司因產(chǎn)品和服務(wù)質(zhì)量不符合主要客戶的要求導(dǎo)致雙方合作關(guān)系發(fā)生重大不利變化,或主要客戶市場(chǎng)占有率下降導(dǎo)致其采購(gòu)量減少,或主要客戶因經(jīng)營(yíng)狀況發(fā)生較大風(fēng)險(xiǎn)進(jìn)而發(fā)生不再續(xù)約、違約等情形,公司在短期內(nèi)無(wú)法開拓新客戶,將對(duì)公司的經(jīng)營(yíng)業(yè)績(jī)?cè)斐刹焕绊憽?rdquo;

與此同時(shí),華盛鋰電賬面存在較高的應(yīng)收賬款。2018年—2020年各期末,公司應(yīng)收票據(jù)、應(yīng)收賬款、應(yīng)收款項(xiàng)融資賬面價(jià)值之和分別為1.97億元、1.98億元和2.77億元,占各期末流動(dòng)資產(chǎn)的比例分別為62.66%、67.12%和71.79%,約是各期歸屬于上市公司股東的凈利潤(rùn)的3.26倍、2.60倍、3.55倍。其中,截至2020年末,公司應(yīng)收賬款原值為1.75億元,已計(jì)提壞賬準(zhǔn)備930.62萬(wàn)元,賬面價(jià)值約為1.66億元。

“隨著公司業(yè)務(wù)規(guī)模的不斷擴(kuò)大,應(yīng)收款項(xiàng)的增長(zhǎng)將進(jìn)一步加大公司的營(yíng)運(yùn)資金周轉(zhuǎn)壓力;同時(shí),如果下游行業(yè)或主要客戶的經(jīng)營(yíng)狀況發(fā)生重大不利變化,也將加大公司壞賬損失的風(fēng)險(xiǎn),進(jìn)而對(duì)公司資產(chǎn)質(zhì)量以及財(cái)務(wù)狀況產(chǎn)生不利影響。”華盛鋰電表示。

存在一定技術(shù)風(fēng)險(xiǎn)

來(lái)自高工鋰電研究院的數(shù)據(jù)顯示,2019年我國(guó)電解液產(chǎn)量18.3萬(wàn)噸,同比增長(zhǎng)30.81%,主要是由于動(dòng)力、儲(chǔ)能電池電解液產(chǎn)量上升和出口量保持穩(wěn)定增長(zhǎng)所致。2020年我國(guó)電解液出貨量25.2萬(wàn)噸,同比增長(zhǎng)37.7%,市場(chǎng)增幅超預(yù)期,主要是下半年新能源汽車市場(chǎng)需求大幅增長(zhǎng)帶動(dòng)。

據(jù)介紹,華盛鋰電多年來(lái)堅(jiān)持自主創(chuàng)新,注重研發(fā)投入。目前在鋰電池電解液添加劑和特殊有機(jī)硅領(lǐng)域擁有多項(xiàng)核心技術(shù),已取得44項(xiàng)境內(nèi)授權(quán)專利與9項(xiàng)國(guó)際專利。目前擁有張家港一期、二期兩個(gè)生產(chǎn)基地以及全資子公司泰興華盛,擁有年產(chǎn)5000噸VC、FEC產(chǎn)品的生產(chǎn)能力。

不過(guò),華盛鋰電產(chǎn)品生產(chǎn)仍存在一定風(fēng)險(xiǎn)。數(shù)據(jù)顯示,華盛鋰電產(chǎn)品以VC和FEC為主,合計(jì)收入占總營(yíng)收比例約85%,其中來(lái)自VC產(chǎn)品的收入在總營(yíng)收中占比超過(guò)50%。

但華盛鋰電生產(chǎn)VC中使用的合成工藝,已經(jīng)由張家港市國(guó)泰華榮化工新材料有限公司(下稱“國(guó)泰華榮”)于2005年4月申請(qǐng)專利并獲得授權(quán)。華盛鋰電于2012年9月與國(guó)泰華榮簽訂《專利實(shí)施許可合同》,約定國(guó)泰華榮許可華盛鋰電在標(biāo)的專利有效期內(nèi)(專利法定屆滿日為2025年4月29日),可使用標(biāo)的專利方法開展生產(chǎn)經(jīng)營(yíng)活動(dòng),并擁有該專利的優(yōu)先受讓權(quán)。

“鑒于許可方及其參股企業(yè)也保留實(shí)施該專利技術(shù)的權(quán)利,因此存在許可方利用該項(xiàng)專利技術(shù)生產(chǎn)同類產(chǎn)品,加劇市場(chǎng)競(jìng)爭(zhēng)的風(fēng)險(xiǎn)。若因雙方合作等原因,導(dǎo)致相關(guān)協(xié)議終止、國(guó)泰華榮授權(quán)其他方使用許可技術(shù),則將可能對(duì)公司業(yè)績(jī)與未來(lái)經(jīng)營(yíng)造成一定的不利影響。”華盛鋰電坦承。

此外,隨著行業(yè)的發(fā)展以及技術(shù)的迭代,新型技術(shù)路徑如氫燃料電池、固態(tài)鋰電池等可能對(duì)現(xiàn)有的液態(tài)鋰離子電池產(chǎn)生沖擊。“若未來(lái)鋰離子電池的性能、技術(shù)指標(biāo)和經(jīng)濟(jì)性被其他技術(shù)路線的動(dòng)力電池超越,鋰離子電池的市場(chǎng)份額可能被擠占甚至替代。公司作為鋰電池電解液添加劑供應(yīng)商,若不能順應(yīng)行業(yè)發(fā)展趨勢(shì),及時(shí)實(shí)現(xiàn)技術(shù)進(jìn)步或轉(zhuǎn)型,則收入和經(jīng)營(yíng)業(yè)績(jī)將受到較大的不利影響。”華盛鋰電指出。

近日,江蘇華盛鋰電材料股份有限公司(下稱“華盛鋰電”)首次公開發(fā)行股票并在科創(chuàng)板上市事宜被上交所受理。

作為專注于鋰離子電池電解液添加劑的研發(fā)、生產(chǎn)和銷售的高新技術(shù)企業(yè),華盛鋰電是碳酸亞乙烯酯(VC)和氟代碳酸乙烯酯(FEC)市場(chǎng)領(lǐng)先的供應(yīng)商之一,產(chǎn)品廣泛應(yīng)用于新能源汽車、儲(chǔ)能等領(lǐng)域。

此次欲登陸科創(chuàng)板,勝算幾何?

募投7億元用于新建產(chǎn)能

資料顯示,華盛鋰電于2003年進(jìn)入鋰電池電解液添加劑市場(chǎng)。目前已與包括三菱化學(xué)、比亞迪、天賜材料等在內(nèi)的國(guó)內(nèi)外知名鋰電池產(chǎn)業(yè)鏈廠商達(dá)成合作。

近幾年,受新能源汽車市場(chǎng)持續(xù)增長(zhǎng)帶動(dòng),華盛鋰電營(yíng)業(yè)收入和凈利潤(rùn)均保持較好的增長(zhǎng)態(tài)勢(shì)。數(shù)據(jù)顯示,2018年—2020年,華盛鋰電分別實(shí)現(xiàn)營(yíng)業(yè)收入3.69億元、4.23億元、4.45億元,分別實(shí)現(xiàn)歸屬于上市公司股東的凈利潤(rùn)6032萬(wàn)元、7593萬(wàn)元、7803萬(wàn)元。

“綜合公司報(bào)告期內(nèi)外部股權(quán)融資及股權(quán)轉(zhuǎn)讓估值以及采用市盈率法得到的評(píng)估結(jié)果,公司預(yù)計(jì)市值不低于10億元。”華盛鋰電稱,選擇適用《上海證券交易所科創(chuàng)板股票發(fā)行上市審核規(guī)則》第二十二條規(guī)定的上市標(biāo)準(zhǔn)中的“(一)預(yù)計(jì)市值不低于人民幣10 億元,最近兩年凈利潤(rùn)均為正且累計(jì)凈利潤(rùn)不低于人民幣5000萬(wàn)元,或者預(yù)計(jì)市值不低于人民幣10億元,最近一年凈利潤(rùn)為正且營(yíng)業(yè)收入不低于人民幣1億元”。

根據(jù)披露的招股說(shuō)明書,華盛鋰電此次擬公開發(fā)行股票2800萬(wàn)股,且不低于發(fā)行后股本總額的25%;擬募投7億元募集資金,用于建設(shè)年產(chǎn)6000噸碳酸亞乙烯酯(VC)、3000噸氟代碳酸乙烯酯(FEC)項(xiàng)目,以及研發(fā)中心建設(shè)項(xiàng)目。募投項(xiàng)目擬在張家港市江蘇揚(yáng)子江國(guó)際化學(xué)工業(yè)園實(shí)施。

這與目前市場(chǎng)VC需求持續(xù)上漲不無(wú)關(guān)系。據(jù)了解,今年以來(lái),電解液添加劑VC供貨持續(xù)緊張,下游電解液廠家的采購(gòu)壓力上升,企業(yè)的生產(chǎn)供貨受到較大影響。在該背景下,VC價(jià)格快速飆升,從去年均價(jià)的15萬(wàn)元/噸攀升至目前的28萬(wàn)元/噸左右。

“公司現(xiàn)有鋰電池電解液添加劑的產(chǎn)量已無(wú)法滿足不斷增長(zhǎng)的訂單需求,擬通過(guò)本次項(xiàng)目建設(shè)提高產(chǎn)品生產(chǎn)能力,滿足不斷增長(zhǎng)的客戶需求,從而擴(kuò)大市場(chǎng)份額,提高公司盈利水平及行業(yè)競(jìng)爭(zhēng)力。”華盛鋰電在招股說(shuō)明書中稱。

值得注意的是,據(jù)透露,截至招股說(shuō)明書簽署日,華盛鋰電尚未取得上述募投用地的國(guó)有土地使用權(quán)。

大客戶依賴度超70%

華盛鋰電專注于鋰電池電解液添加劑的研發(fā)、生產(chǎn)和銷售,擁有獨(dú)立的研發(fā)、采購(gòu)、生產(chǎn)、銷售體系,并形成了穩(wěn)定的持續(xù)盈利能力。

但記者注意到,華盛鋰電的客戶較為集中,大客戶依賴度較高。2018年—2020年,華盛鋰電向前五大客戶的銷售金額合計(jì)分別為2.61億元、3.32億元、3.35億元,占營(yíng)業(yè)收入的比例分別達(dá)70.57%、78.45%、75.48%。其中天賜材料和三菱化學(xué)為其最大的兩個(gè)客戶,2019年以來(lái),華盛鋰電對(duì)這兩家企業(yè)每年的銷售額合計(jì)均超50%。

華盛鋰電坦承,公司業(yè)績(jī)受下游客戶業(yè)績(jī)變動(dòng)的影響較大。“若公司因產(chǎn)品和服務(wù)質(zhì)量不符合主要客戶的要求導(dǎo)致雙方合作關(guān)系發(fā)生重大不利變化,或主要客戶市場(chǎng)占有率下降導(dǎo)致其采購(gòu)量減少,或主要客戶因經(jīng)營(yíng)狀況發(fā)生較大風(fēng)險(xiǎn)進(jìn)而發(fā)生不再續(xù)約、違約等情形,公司在短期內(nèi)無(wú)法開拓新客戶,將對(duì)公司的經(jīng)營(yíng)業(yè)績(jī)?cè)斐刹焕绊憽?rdquo;

與此同時(shí),華盛鋰電賬面存在較高的應(yīng)收賬款。2018年—2020年各期末,公司應(yīng)收票據(jù)、應(yīng)收賬款、應(yīng)收款項(xiàng)融資賬面價(jià)值之和分別為1.97億元、1.98億元和2.77億元,占各期末流動(dòng)資產(chǎn)的比例分別為62.66%、67.12%和71.79%,約是各期歸屬于上市公司股東的凈利潤(rùn)的3.26倍、2.60倍、3.55倍。其中,截至2020年末,公司應(yīng)收賬款原值為1.75億元,已計(jì)提壞賬準(zhǔn)備930.62萬(wàn)元,賬面價(jià)值約為1.66億元。

“隨著公司業(yè)務(wù)規(guī)模的不斷擴(kuò)大,應(yīng)收款項(xiàng)的增長(zhǎng)將進(jìn)一步加大公司的營(yíng)運(yùn)資金周轉(zhuǎn)壓力;同時(shí),如果下游行業(yè)或主要客戶的經(jīng)營(yíng)狀況發(fā)生重大不利變化,也將加大公司壞賬損失的風(fēng)險(xiǎn),進(jìn)而對(duì)公司資產(chǎn)質(zhì)量以及財(cái)務(wù)狀況產(chǎn)生不利影響。”華盛鋰電表示。

存在一定技術(shù)風(fēng)險(xiǎn)

來(lái)自高工鋰電研究院的數(shù)據(jù)顯示,2019年我國(guó)電解液產(chǎn)量18.3萬(wàn)噸,同比增長(zhǎng)30.81%,主要是由于動(dòng)力、儲(chǔ)能電池電解液產(chǎn)量上升和出口量保持穩(wěn)定增長(zhǎng)所致。2020年我國(guó)電解液出貨量25.2萬(wàn)噸,同比增長(zhǎng)37.7%,市場(chǎng)增幅超預(yù)期,主要是下半年新能源汽車市場(chǎng)需求大幅增長(zhǎng)帶動(dòng)。

據(jù)介紹,華盛鋰電多年來(lái)堅(jiān)持自主創(chuàng)新,注重研發(fā)投入。目前在鋰電池電解液添加劑和特殊有機(jī)硅領(lǐng)域擁有多項(xiàng)核心技術(shù),已取得44項(xiàng)境內(nèi)授權(quán)專利與9項(xiàng)國(guó)際專利。目前擁有張家港一期、二期兩個(gè)生產(chǎn)基地以及全資子公司泰興華盛,擁有年產(chǎn)5000噸VC、FEC產(chǎn)品的生產(chǎn)能力。

不過(guò),華盛鋰電產(chǎn)品生產(chǎn)仍存在一定風(fēng)險(xiǎn)。數(shù)據(jù)顯示,華盛鋰電產(chǎn)品以VC和FEC為主,合計(jì)收入占總營(yíng)收比例約85%,其中來(lái)自VC產(chǎn)品的收入在總營(yíng)收中占比超過(guò)50%。

但華盛鋰電生產(chǎn)VC中使用的合成工藝,已經(jīng)由張家港市國(guó)泰華榮化工新材料有限公司(下稱“國(guó)泰華榮”)于2005年4月申請(qǐng)專利并獲得授權(quán)。華盛鋰電于2012年9月與國(guó)泰華榮簽訂《專利實(shí)施許可合同》,約定國(guó)泰華榮許可華盛鋰電在標(biāo)的專利有效期內(nèi)(專利法定屆滿日為2025年4月29日),可使用標(biāo)的專利方法開展生產(chǎn)經(jīng)營(yíng)活動(dòng),并擁有該專利的優(yōu)先受讓權(quán)。

“鑒于許可方及其參股企業(yè)也保留實(shí)施該專利技術(shù)的權(quán)利,因此存在許可方利用該項(xiàng)專利技術(shù)生產(chǎn)同類產(chǎn)品,加劇市場(chǎng)競(jìng)爭(zhēng)的風(fēng)險(xiǎn)。若因雙方合作等原因,導(dǎo)致相關(guān)協(xié)議終止、國(guó)泰華榮授權(quán)其他方使用許可技術(shù),則將可能對(duì)公司業(yè)績(jī)與未來(lái)經(jīng)營(yíng)造成一定的不利影響。”華盛鋰電坦承。

此外,隨著行業(yè)的發(fā)展以及技術(shù)的迭代,新型技術(shù)路徑如氫燃料電池、固態(tài)鋰電池等可能對(duì)現(xiàn)有的液態(tài)鋰離子電池產(chǎn)生沖擊。“若未來(lái)鋰離子電池的性能、技術(shù)指標(biāo)和經(jīng)濟(jì)性被其他技術(shù)路線的動(dòng)力電池超越,鋰離子電池的市場(chǎng)份額可能被擠占甚至替代。公司作為鋰電池電解液添加劑供應(yīng)商,若不能順應(yīng)行業(yè)發(fā)展趨勢(shì),及時(shí)實(shí)現(xiàn)技術(shù)進(jìn)步或轉(zhuǎn)型,則收入和經(jīng)營(yíng)業(yè)績(jī)將受到較大的不利影響。”華盛鋰電指出。

微信客服

微信客服 微信公眾號(hào)

微信公眾號(hào)

0 條