光伏作為周期性行業(yè),如何在高景氣周期抓住機(jī)會(huì),擴(kuò)大產(chǎn)能、完善產(chǎn)業(yè)鏈布局,是企業(yè)能否取得競(jìng)爭(zhēng)優(yōu)勢(shì)并生存發(fā)展的決定性因素,因此是每家光伏企業(yè)永恒的運(yùn)營(yíng)關(guān)注焦點(diǎn)。而這一系列操作,均需要得到資金的支持。因此,募資是光伏企業(yè)的必經(jīng)之路。

光伏行業(yè)的資金密集型特點(diǎn),決定了行業(yè)內(nèi)企業(yè)的平均募資規(guī)模絕非“小打小鬧”。光伏企業(yè)的募資規(guī)模,大多手筆驚人,幾億元是起點(diǎn)、幾十億元是基本操作,上百億也不罕見(jiàn)。

據(jù)不完全統(tǒng)計(jì),2023年前三季度,各光伏企業(yè)募資計(jì)劃規(guī)模總額達(dá)3642.93億元,資本洶涌,光伏企業(yè)八仙過(guò)海、各顯神通,通過(guò)定向增發(fā)、可轉(zhuǎn)債、IPO等方式,籌措擴(kuò)產(chǎn)、運(yùn)營(yíng)資金,以期在高景氣期的市場(chǎng)爭(zhēng)奪戰(zhàn)中取得優(yōu)勢(shì)。

據(jù)悉,2023年1-7月,光伏產(chǎn)業(yè)在一級(jí)市場(chǎng)的融資數(shù)量已達(dá)到去年全年的90%,上升勢(shì)頭明顯。但隨著市場(chǎng)層、政策層的影響,光伏企業(yè)募資勢(shì)頭發(fā)生了微妙變化。

【定增】公募基金頻下注,通威撤回160億定增計(jì)劃

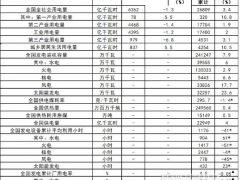

定向增發(fā),是上市光伏企業(yè)的融資方式之一。2023年1-9月,起碼有55家上市光伏企業(yè)進(jìn)行了定向增發(fā)操作,募資總額約1326.89億。

在眾多定向增發(fā)募資的企業(yè)中,募資額度超過(guò)100億元的企業(yè)共有三家,分別是通威股份(160億)、中國(guó)能建(150億)、天合光能(109億)。

通威股份:

4月21日,通威股份發(fā)布公告,將向特定對(duì)象發(fā)行股票,金額高達(dá)160億元。本次定增是為了提升企業(yè)核心競(jìng)爭(zhēng)力,增強(qiáng)盈利能力。扣除發(fā)行費(fèi)用的募集資金將全部用于20萬(wàn)噸高純晶硅項(xiàng)目、云南通威水電硅材高純晶硅綠色能源項(xiàng)目(二期20萬(wàn)噸/年高純晶硅項(xiàng)目)。

時(shí)隔5個(gè)月,此次定向增發(fā)出現(xiàn)大反轉(zhuǎn)。

9月25日,通威股份召開(kāi)第八屆董事會(huì)第十三次會(huì)議及第八屆監(jiān)事會(huì)第十一次會(huì)議,審議通過(guò)了《關(guān)于終止向特定對(duì)象發(fā)行股票事項(xiàng)的議案》,同意通威股份終止2023年度向特定對(duì)象發(fā)行股票事項(xiàng)。

9月26日,通威股份發(fā)布公告,緊急剎車(chē),叫停160億定向增發(fā)計(jì)劃。這也是“光二代”劉舒琪上任以來(lái),面對(duì)的第一次重大決定。

通威股份在公告中表示,叫停本次定增的原因是“基于當(dāng)前資本市場(chǎng)環(huán)境發(fā)生變化,公司價(jià)值存在明顯低估,為維護(hù)全體股東的利益,綜合考慮公司經(jīng)營(yíng)發(fā)展與財(cái)務(wù)情況,終止本次定增事項(xiàng)。”

翻看通威股份K線(xiàn)圖可以看到,股價(jià)的歷史高位出現(xiàn)在2022年7月5日,最高價(jià)為67.86元,之后股價(jià)持續(xù)下行。2023年9月25日,通威股份股價(jià)收盤(pán)于30.98元。兩者相比,股價(jià)已經(jīng)腰斬,市值也縮水近1500億元。

對(duì)于通威股份而言,市場(chǎng)層對(duì)其業(yè)績(jī)、前景的悲觀預(yù)期,導(dǎo)致股價(jià)下行、公司價(jià)值被低估,在這種價(jià)位定增160億元股票,將對(duì)股東股權(quán)帶來(lái)稀釋?zhuān)ㄔ龊蟮墓蓛r(jià)波動(dòng)也將對(duì)股東利益帶來(lái)傷害,因此撤回本次定增也不無(wú)道理。

定增的撤回,并不會(huì)讓通威股份停下計(jì)劃的腳步。通威股份發(fā)布公告稱(chēng),本次定增撤回后,將合理利用自有資金、金融機(jī)構(gòu)貸款以及其他融資方式,統(tǒng)籌資金安排,保障通威股份內(nèi)蒙古20萬(wàn)噸高純晶硅項(xiàng)目和云南通威水電硅材高純晶硅綠色能源項(xiàng)目順利實(shí)施,并繼續(xù)推進(jìn)通威股份2020—2023年及2024—2026年發(fā)展規(guī)劃穩(wěn)步落地,確保相關(guān)項(xiàng)目如期完成。

中國(guó)能建:

通威的定增叫停,使得排名第二的中國(guó)能建,位列第一。本次150億元的定增,計(jì)劃用于中能建哈密“光(熱)儲(chǔ)”多能互補(bǔ)一體化綠電示范項(xiàng)目等五個(gè)風(fēng)、光、儲(chǔ)項(xiàng)目建設(shè)及補(bǔ)充流動(dòng)資金。

天合光能:

2023年7月,天合光能股東大會(huì)通過(guò)了109億元的定增計(jì)劃,預(yù)計(jì)募資約109億元資金仍主要用于擴(kuò)產(chǎn)光伏組件等,剩余約32.6億元用于補(bǔ)充流動(dòng)資金和償還銀行貸款。

此次定增距離上次可轉(zhuǎn)債發(fā)行僅4個(gè)月。

2023年3月,天合光能公告稱(chēng),公司擬向不特定對(duì)象發(fā)行可轉(zhuǎn)換公司債券的募集資金總額不超過(guò)88.65億元,用于年產(chǎn)35GW直拉單晶項(xiàng)目、補(bǔ)充流動(dòng)資金及償還銀行貸款。

募資20-60億元的企業(yè)有19家,其中吉電股份、愛(ài)旭股份、福萊特、上機(jī)數(shù)控、弘元綠能、東方日升、廣宇發(fā)展募資額度均超50億元。

值得注意的是,4月25日,協(xié)鑫集成發(fā)布公告稱(chēng),于4月24日收到深圳證券交易所(“深交所”)出具的《關(guān)于受理協(xié)鑫集成科技股份有限公司向特定對(duì)象發(fā)行股票申請(qǐng)文件的通知》,深交所對(duì)公司報(bào)送的向特定對(duì)象發(fā)行股票的申請(qǐng)文件進(jìn)行了核對(duì),認(rèn)為申請(qǐng)文件齊備,決定予以受理,募資總額60億。

8月2日,協(xié)鑫集成公告稱(chēng),本次特定對(duì)象發(fā)行股票募資總額調(diào)整為不超過(guò)48.57億元。本次發(fā)行數(shù)量不超過(guò)本次向特定對(duì)象發(fā)行前公司總股本的30%,即不超過(guò)17.55億股(含本數(shù))。調(diào)整前本次定增募資主要用于蕪湖協(xié)鑫20GW(二期10GW)高效電池片項(xiàng)目、晟顥新能源發(fā)展(徐州)有限公司年產(chǎn)10GWh智慧儲(chǔ)能系統(tǒng)項(xiàng)目以及補(bǔ)充流動(dòng)資金。調(diào)整后募資主要用于蕪湖協(xié)鑫20GW(二期10GW)高效電池片項(xiàng)目和補(bǔ)充流動(dòng)資金。

場(chǎng)內(nèi)光伏企業(yè)紛紛募資,場(chǎng)外資本也沒(méi)閑著,上演著“你定增,我埋單。看準(zhǔn)就出手,光伏是希望。”的戲碼。

2023年,公募基金對(duì)新能源領(lǐng)域的光伏、電池等相關(guān)企業(yè)的定增項(xiàng)目表現(xiàn)出獨(dú)特的青睞。

在東方日升50億元的定增中,鵬華基金、華夏基金、財(cái)通基金、諾德基金紛紛積極進(jìn)場(chǎng),分別貢獻(xiàn)1.5億、2.6億、3.5億、4.6億支持力度,僅憑四家就完成了東方日升39.6%的定增額度。

圖片來(lái)源:股票發(fā)行情況報(bào)告書(shū)

晶科科技的主營(yíng)業(yè)務(wù)為光伏電站運(yùn)營(yíng)、轉(zhuǎn)讓、EPC,在30億元的定增項(xiàng)目中,吸引了諾德基金、國(guó)泰基金的支持。

銀華基金、華夏基金則參與了鈞達(dá)股份的定增項(xiàng)目。

【可轉(zhuǎn)債】上市光伏企業(yè)募資,推進(jìn)擴(kuò)產(chǎn)補(bǔ)充資金

相較于定向增發(fā),可轉(zhuǎn)債也是企業(yè)募資的方式之一。可轉(zhuǎn)債全稱(chēng)為可轉(zhuǎn)換債券,持有人可按發(fā)行約定價(jià)格將債券轉(zhuǎn)換成股票。

目前,有22家光伏企業(yè)通過(guò)可轉(zhuǎn)債方式進(jìn)行融資,募資金額為741.04億元。

可轉(zhuǎn)債百億級(jí)梯隊(duì)中,共有TCL中環(huán)和晶科能源兩位成員。

TCL中環(huán):

2023年4月,TCL中環(huán)發(fā)布可轉(zhuǎn)債預(yù)案。募集說(shuō)明書(shū)顯示,本次TCL中環(huán)可轉(zhuǎn)債募集目標(biāo)為138億元。

資金擬分配給35GW光伏硅片、25GW N型TOPCon電池兩個(gè)項(xiàng)目,資金分別為35億元、103億元。不難看出,電池項(xiàng)目是此次TCL中環(huán)可轉(zhuǎn)債的“主角”。

從TCL中環(huán)2023年半年報(bào)可以得知,公司收入主要由光伏硅片(77.27%)、光伏組件(14.92%)、其他硅材料(4.96%)、光伏電站(0.74%)組成。而本次103億元的資金投向的電池項(xiàng)目并非硅片主業(yè)。或?yàn)門(mén)CL中環(huán)想通過(guò)這次融資,補(bǔ)齊電池業(yè)務(wù)短板,跟上光伏行業(yè)垂直一體化的進(jìn)度。

但本次融資并不順利。

10月11日晚間,TCL中環(huán)發(fā)布公告,針對(duì)138億元可轉(zhuǎn)債申請(qǐng)?jiān)俅位貜?fù)深交所問(wèn)詢(xún)函。其中,公司融資的合理性、必要性遭到連環(huán)追問(wèn),產(chǎn)線(xiàn)的量產(chǎn)情況、產(chǎn)能釋放情況、風(fēng)險(xiǎn)情況等都受到問(wèn)詢(xún)。值得注意的是,該輪問(wèn)詢(xún)已經(jīng)是深交所針對(duì)此次募資的第三輪問(wèn)詢(xún),此次募資最終能否順利完成還不得而知。

晶科能源:

同樣身處百億可轉(zhuǎn)債“俱樂(lè)部”的晶科能源,本次希望通過(guò)可轉(zhuǎn)債方式募集100億資金。

擬用于年產(chǎn)11GW高效電池生產(chǎn)線(xiàn)項(xiàng)目(41億元)、晶科光伏制造有限公司年產(chǎn)8GW高自動(dòng)化光伏組件生產(chǎn)線(xiàn)項(xiàng)目(7億元)、上饒市晶科光伏制造有限公司新倍增一期8GW高自動(dòng)化組件項(xiàng)目(6億元)、二期20GW拉棒切方項(xiàng)目一階段10GW工程建設(shè)項(xiàng)目(16億元)、補(bǔ)充流動(dòng)資金及償還銀行借款(30億元)。

晶澳科技:

晶澳科技本次以可轉(zhuǎn)債方式擬募集89.6億元資金。

據(jù)了解,本次可轉(zhuǎn)債募集資金總額擬用于投資包頭晶澳(三期)20GW拉晶、切片項(xiàng)目,年產(chǎn)10GW高效電池和5GW高效組件項(xiàng)目,年產(chǎn)10GW高效率太陽(yáng)能電池片項(xiàng)目及補(bǔ)充流動(dòng)資金。

天合光能:

2月8日,天合光能發(fā)布公告稱(chēng),公司擬發(fā)行可轉(zhuǎn)債募資不超88.65億元,擬使用62.8億元的募資額投向“年產(chǎn)35GW直拉單晶項(xiàng)目”,剩余25.85億元擬用于補(bǔ)充流動(dòng)資金及償還銀行貸款。

加上之后的7月份的109億定增計(jì)劃,天合光能的二次募資總額直指200億元大關(guān)。從中不難看出,天合光能的連續(xù)募資,旨在落實(shí)在強(qiáng)化組件版塊的同時(shí)、同步加碼單晶硅棒項(xiàng)目的戰(zhàn)略意圖。

【IPO】政策階段性收緊,部分企業(yè)撤回IPO

IPO是一種重要的企業(yè)募資方式,成功上市后可為企業(yè)提供大量資金,對(duì)擴(kuò)大經(jīng)營(yíng)規(guī)模、技術(shù)升級(jí)、開(kāi)拓市場(chǎng)等方面有著積極的推動(dòng)作用,除此之外,還能將企業(yè)帶入公眾視野,通過(guò)品牌和知名度提升企業(yè)影響力。對(duì)于資金集中的光伏企業(yè)而言,是強(qiáng)有力的募資方式。

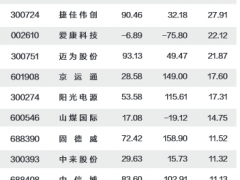

2023年,有超40家光伏企業(yè)爭(zhēng)搶IPO“蛋糕”,除終止IPO外,募資總額達(dá)1575億元。

其中,有四家IPO企業(yè)募資規(guī)模超百億元,分別是華電新能、華潤(rùn)新能源、隆基綠能(GDR瑞士上市)、蜂巢能源。

最引人注目的莫過(guò)于擬募集資金高達(dá)300億元的華電新能。身為國(guó)字頭IPO企業(yè),如募資成功,將超過(guò)三峽能源227億元的募集金額,成為A股新能源行業(yè)最大規(guī)模IPO。

目前,華電新能注冊(cè)狀態(tài)為過(guò)會(huì)。招股說(shuō)明書(shū)顯示,華電新能本次擬使用募集資金約210億元投入風(fēng)力發(fā)電、太陽(yáng)能發(fā)電項(xiàng)目建設(shè),使用募集資金約90億元補(bǔ)充流動(dòng)資金。

2023年3月,同樣是國(guó)字號(hào)的港股華潤(rùn)電力發(fā)布公告稱(chēng),將對(duì)其附屬公司華潤(rùn)新能源進(jìn)行分拆,并于A股上市。預(yù)計(jì)華潤(rùn)新能源IPO募資227億元,所得款項(xiàng)凈額70%用于未來(lái)3-5年在中國(guó)建設(shè)超過(guò)30個(gè)風(fēng)電場(chǎng)及光伏電站項(xiàng)目,30%用于一般運(yùn)營(yíng)資金用途。

隆基綠能本次募集規(guī)模為199.96億元,采用GDR+瑞士上市的方式募得資金,具體用途為:鄂爾多斯年產(chǎn)46GW單晶硅棒和切片項(xiàng)目、鄂爾多斯年產(chǎn)30GW單晶電池項(xiàng)目、馬來(lái)西亞年產(chǎn)6.6GW單晶硅棒項(xiàng)目、馬來(lái)西亞年產(chǎn)2.8GW單晶組件項(xiàng)目、越南年產(chǎn)3.35GW單晶電池項(xiàng)目。

脫胎于長(zhǎng)城汽車(chē)動(dòng)力電池部的電池新貴蜂巢能源,專(zhuān)注動(dòng)力電池和儲(chǔ)能電池的研發(fā)生產(chǎn),本次IPO規(guī)模達(dá)150億。

在50-80億元的IPO募資規(guī)模區(qū)間,則出現(xiàn)了新特能源、古瑞瓦特、阿特斯、長(zhǎng)利新材、高景太陽(yáng)能等光伏企業(yè)的身影。

作為國(guó)內(nèi)硅企三劍客之一的新特能源,是國(guó)內(nèi)最早進(jìn)入多晶硅生產(chǎn)及風(fēng)能、光伏電站投資建設(shè)領(lǐng)域的公司之一,2022年產(chǎn)能20萬(wàn)噸,位列第三。主要客戶(hù)有隆基綠能、晶澳科技、晶科能源、中環(huán)股份、高景太陽(yáng)能等硅片生產(chǎn)企業(yè)。

主業(yè)為逆變器的古瑞瓦特,古瑞瓦特科技是全球第一批實(shí)現(xiàn)光儲(chǔ)充一體商業(yè)運(yùn)營(yíng)的公司之一,此次將IPO地點(diǎn)鎖定在港交所主板,計(jì)劃募資68.7億元。

姍姍來(lái)遲的阿特斯,終于在2023年6月9日,登陸A股市場(chǎng),募得資金60.06億元。

一邊是熱火朝天的IPO操作,一邊卻是市場(chǎng)的不溫不火。

2023年,證監(jiān)會(huì)頻頻釋放募資監(jiān)管信號(hào)。

2023年2月17日,中國(guó)證監(jiān)會(huì)發(fā)布《全面實(shí)行股票發(fā)行注冊(cè)制相關(guān)制度規(guī)則》。

從長(zhǎng)遠(yuǎn)來(lái)看,此規(guī)定將引導(dǎo)資金向優(yōu)質(zhì)IPO企業(yè)集中,并以信息披露制度的不斷完善來(lái)約束企業(yè)規(guī)范經(jīng)營(yíng),同時(shí)加大懲處力度,規(guī)范市場(chǎng)。

同日,證監(jiān)會(huì)還發(fā)布了《欺詐發(fā)行上市股票責(zé)令回購(gòu)實(shí)施辦法(試行)》。明確規(guī)定,發(fā)行人在招股說(shuō)明書(shū)等證券發(fā)行文件中隱瞞重要事實(shí)或者編造重大虛假內(nèi)容,已經(jīng)發(fā)行并上市的,證監(jiān)會(huì)可以依法責(zé)令發(fā)行人回購(gòu)欺詐發(fā)行的股票,或者責(zé)令負(fù)有責(zé)任的控股股東、實(shí)際控制人買(mǎi)回股票。

8月27日,證監(jiān)會(huì)連發(fā)《證監(jiān)會(huì)統(tǒng)籌一二級(jí)市場(chǎng)平衡 優(yōu)化IPO、再融資監(jiān)管安排》《證監(jiān)會(huì)進(jìn)一步規(guī)范股份減持行為》《證券交易所調(diào)降融資保證金比例,支持適度融資需求》,進(jìn)一步釋放政策收緊信號(hào)。

《證監(jiān)會(huì)統(tǒng)籌一二級(jí)市場(chǎng)平衡 優(yōu)化IPO、再融資監(jiān)管安排》內(nèi)容

證監(jiān)會(huì)充分考慮當(dāng)前市場(chǎng)形勢(shì),完善一二級(jí)市場(chǎng)逆周期調(diào)節(jié)機(jī)制,圍繞合理把握IPO、再融資節(jié)奏,作出以下安排:

一、根據(jù)近期市場(chǎng)情況,階段性收緊IPO節(jié)奏,促進(jìn)投融資兩端的動(dòng)態(tài)平衡。

二、對(duì)于金融行業(yè)上市公司或者其他行業(yè)大市值上市公司的大額再融資,實(shí)施預(yù)溝通機(jī)制,關(guān)注融資必要性和發(fā)行時(shí)機(jī)。

三、突出扶優(yōu)限劣,對(duì)于存在破發(fā)、破凈、經(jīng)營(yíng)業(yè)績(jī)持續(xù)虧損、財(cái)務(wù)性投資比例偏高等情形的上市公司再融資,適當(dāng)限制其融資間隔、融資規(guī)模。

四、引導(dǎo)上市公司合理確定再融資規(guī)模,嚴(yán)格執(zhí)行融資間隔期要求。審核中將對(duì)前次募集資金是否基本使用完畢,前次募集資金項(xiàng)目是否達(dá)到預(yù)期效益等予以重點(diǎn)關(guān)注。

五、嚴(yán)格要求上市公司募集資金應(yīng)當(dāng)投向主營(yíng)業(yè)務(wù),嚴(yán)限多元化投資。

六、房地產(chǎn)上市公司再融資不受破發(fā)、破凈和虧損限制。

《證監(jiān)會(huì)進(jìn)一步規(guī)范股份減持行為》內(nèi)容:

證監(jiān)會(huì)充分考慮市場(chǎng)關(guān)切,認(rèn)真研究評(píng)估股份減持制度,現(xiàn)就進(jìn)一步規(guī)范相關(guān)方減持行為,作出以下要求:

上市公司存在破發(fā)、破凈情形,或者最近三年未進(jìn)行現(xiàn)金分紅、累計(jì)現(xiàn)金分紅金額低于最近三年年均凈利潤(rùn)30%的,控股股東、實(shí)際控制人不得通過(guò)二級(jí)市場(chǎng)減持本公司股份。控股股東、實(shí)際控制人的一致行動(dòng)人比照上述要求執(zhí)行;上市公司披露為無(wú)控股股東、實(shí)際控制人的,第一大股東及其實(shí)際控制人比照上述要求執(zhí)行。

同時(shí),從嚴(yán)控制其他上市公司股東減持總量,引導(dǎo)其根據(jù)市場(chǎng)形勢(shì)合理安排減持節(jié)奏;鼓勵(lì)控股股東、實(shí)際控制人及其他股東承諾不減持股份或者延長(zhǎng)股份鎖定期。

證監(jiān)會(huì)正在抓緊修改《上市公司股東、董監(jiān)高減持股份的若干規(guī)定》,提升規(guī)則效力層級(jí),細(xì)化相關(guān)責(zé)任條款,加大對(duì)違規(guī)減持行為的打擊力度。

《證券交易所調(diào)降融資保證金比例,支持適度融資需求》內(nèi)容:

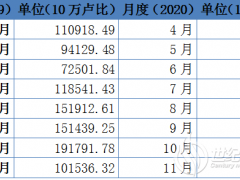

為落實(shí)證監(jiān)會(huì)近期發(fā)布的活躍資本市場(chǎng)、提振投資者信心的一攬子政策安排,促進(jìn)融資融券業(yè)務(wù)功能發(fā)揮,更好滿(mǎn)足投資者合理交易需求,經(jīng)中國(guó)證監(jiān)會(huì)批準(zhǔn),上交所、深交所、北交所發(fā)布通知,修訂《融資融券交易實(shí)施細(xì)則》,將投資者融資買(mǎi)入證券時(shí)的融資保證金最低比例由100%降低至80%。此調(diào)整將自2023年9月8日收市后實(shí)施。

近年來(lái),融資融券業(yè)務(wù)穩(wěn)健運(yùn)行,交易機(jī)制持續(xù)優(yōu)化,證券公司合規(guī)風(fēng)控水平持續(xù)提升,投資者理性交易和風(fēng)險(xiǎn)防控意識(shí)明顯增強(qiáng)。截至2023年8月24日,場(chǎng)內(nèi)融資融券余額15678億元,保證金比例維持較高水平,業(yè)務(wù)整體風(fēng)險(xiǎn)可控。在杠桿風(fēng)險(xiǎn)總體可控的基礎(chǔ)下,適度放寬融資保證金比例,有利于促進(jìn)融資融券業(yè)務(wù)功能發(fā)揮,盤(pán)活存量資金。

本次調(diào)整同時(shí)適用于新開(kāi)倉(cāng)合約及存量合約,投資者不必了結(jié)存量合約即可適用新的保證金比例。證券公司可綜合評(píng)估不同客戶(hù)征信及履約情況等,合理確定客戶(hù)的融資保證金比例。投資者應(yīng)當(dāng)繼續(xù)秉持理性投資理念,根據(jù)自身風(fēng)險(xiǎn)承受能力,合理運(yùn)用融資融券工具。證監(jiān)會(huì)將督促證券公司切實(shí)加強(qiáng)風(fēng)險(xiǎn)管理,做好投資者服務(wù),保護(hù)投資者合法權(quán)益。

政策層面的推出和法律法規(guī)的完善,映射到募資市場(chǎng)層面,部分企業(yè)撤回IPO申請(qǐng)。

在本次統(tǒng)計(jì)中,2023年共有7家IPO企業(yè)終止IPO申請(qǐng)。

擬IPO募資50億元的光伏硅片黑馬——高景太陽(yáng)能,也在其中。

9月28日,深交所宣布,高景太陽(yáng)能提交了撤回在深交所IPO的申請(qǐng)。

除高景太陽(yáng)能之外,華耀光電、聚成科技、原軾新材、恒星科技、華翔翔能、愛(ài)旭股份也在終止IPO企業(yè)之列。

探究IPO企業(yè)撤回申請(qǐng)的背后原因,大致有三個(gè):

一、申報(bào)材料存在問(wèn)題,強(qiáng)行上市存在風(fēng)險(xiǎn);

二、企業(yè)不符合注冊(cè)制下的上市要求;

三、申報(bào)內(nèi)容存在問(wèn)題,需要整改。

在新的募資環(huán)境之下,企業(yè)應(yīng)在募資前,做好板塊定位、如實(shí)信息披露、持續(xù)盈利能力等準(zhǔn)備工作,才是能夠成功募資的前提。

雖然每家企業(yè)都“家家有本難念的經(jīng)”,但停下腳步,再謀定項(xiàng)目可行性和資金來(lái)源方式,不失為一種降低風(fēng)險(xiǎn)的做法,并能幫助企業(yè)走上高效、持續(xù)發(fā)展之路。

微信客服

微信客服 微信公眾號(hào)

微信公眾號(hào)

0 條