近日躍居全球最大資產管理業者的貝萊德(BlackRock)于15日表示,因中國等新興市場能源需求回溫,及石油輸出國組織(OPEC)及其它地區減產石油,能源已重回上漲趨勢。當石油庫存與石油出產國備用產能雙雙去化時,油價回升至每桶100美元是無可避免的,只要全球經濟成長維持目前的復蘇趨勢,油價未來將持續上漲。

貝萊德世界能源基金經理人Robin Batchelor在記者會中指出,從石油需求面來看,因全球經濟崩盤已停止,全球石油需求成長的引擎―中國的石油需求已展現改善跡象。

而從供給面來看,去年油價崩跌至每桶30美元時,石油公司被迫縮減產出與資本支出,國際能源署預估2009年全球資本支出將比08年衰退21%,北美地區的資本支出縮減幅度更高達50%,這將使石油供給下滑。因此,即使經濟崩盤時累積的石油庫存尚未去化,從供給需求來看,能源已重回上漲軌道。

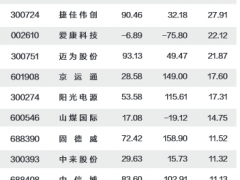

他也表示,石油輸出國家組織(OPEC)將持續積極減產,此舉在短期內將無可避免地推升油價,且油井枯竭且目前已開始影響俄羅斯與墨西哥等地的石油產量,長期來說油井枯竭將對石油供給造成更大沖擊,未來石油重回每桶100美元是必然的趨勢。能源類股的評價已因能源循環的「重設」來到歷史低位,為投資人帶來長期投資的良機。

此外,Robin Batchelor也表示,現在是加碼新能源類股的好時機,因新能源類股將持續受政府政策驅動而成長。以美國為例,風力發電的稅務優惠將延續至2012年,政府將提供逾百億融資給新能源產業,歐巴馬政府更預計在未來10年投入1,500億美元,創造500萬個工作機會。政府的注資與獎勵政策,將在今年第四季陸續到位,并在2011年引爆產業的成長。

Batchelor說,「以前別人問我該怎么把錢配置在傳統能源與新能源,我會說80%在傳統能源,20%在新能源,但現在我會說60%比40%,或者50%比50%」。

他也指出,新能源基金的投資策略,有全球風力、太陽能、替代燃料、能源效率、電力傳輸投資,投資重點應放在這幾個由政府主導成長的產業,并挑選目前已有獲利、資產負債表具優勢的大型股作為標的。

微信客服

微信客服 微信公眾號

微信公眾號

0 條