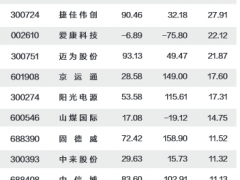

公司從事電站運營的兩大瓶頸“資金”和“項目”均實現突破,電站金融創新打開了融資空間,收購和與中外運長江合作提升了項目規模預期。建議增持,目標價15元。

事件:

開啟融資租賃業務。青海蓓翔擬以售后回租的方式,將持有的65MW電站出售給福能租賃,福能租賃再將該資產返祖給青海蓓翔運營。融資金額8650萬元,租賃期限48個月,分48期支付,租賃年利率8%(基準利率上浮25%),租賃年費用200萬元。

收購瑞旭投資100%股權正式方案。股權收購價17669萬元,較目標公司凈資產溢價2532萬元。瑞旭投資持有并網運營電站60MW,拿到項目核準文件的電站20MW,拿到項目前期工作函的電站115MW。

簽訂戰略合作框架協議。公司與中外運長江就屋頂電站開發和綜合物流服務等方面的合作達成戰略合作框架協議。中外運長江在長江流域擁有約30萬平米的物流倉庫,雙方協議未來三年內在中外運長江及下屬企業符合條件的倉庫屋頂等進行分布式電站建設合作。

評論:

融資租賃模式打開融資空間,提升ROE和IRR。青海蓓翔65MW電站凈資產3.3億元,公司持股80%,按融資金額8650萬元計,電站資產證券化比例32.7%。考慮8%的租賃年利率和每年200萬元的租賃手續費,等效年利率11%。以年發電1500小時的地面電站為例,采用融資租賃后,IRR由19%提升至20%,前三年ROE由13.5%提升至15.2%,凈利率由30.1%下降至25.5%。我們認為,隨著市場對電站運營認可度的提升,未來電站證券化比例還有提升空間,按50%證券化比例測算,IRR進一步提升至21%,前三年ROE16.6%,凈利率23%。

A股中首個采用金融創新手段的電站運營商,估值可提升。該模式雖然影響單個項目的短期利潤,但變相提高項目的財務杠桿比例(二次加杠桿),提升資金的使用效率,能用有限的資金撬動更大規模項目,利于公司中長期的利潤釋放,對電站運營商突破融資瓶頸具有重要的借鑒意義。參照美國Solarcity,依托光伏租賃的商業模式創新逆勢發展,并獲得資本市場很高的估值溢價(上市一年漲幅7倍)。公司的類資產證券化手段的大膽嘗試打開了電站運營的成長空間,實現“已有電站—資產證券化—撬動資金建設新電站—再資產證券化”的良性循環,使電站帶有金融屬性,估值有較大的提升空間。

機構:國泰君安 研究員:侯文濤 劉驍

事件:

開啟融資租賃業務。青海蓓翔擬以售后回租的方式,將持有的65MW電站出售給福能租賃,福能租賃再將該資產返祖給青海蓓翔運營。融資金額8650萬元,租賃期限48個月,分48期支付,租賃年利率8%(基準利率上浮25%),租賃年費用200萬元。

收購瑞旭投資100%股權正式方案。股權收購價17669萬元,較目標公司凈資產溢價2532萬元。瑞旭投資持有并網運營電站60MW,拿到項目核準文件的電站20MW,拿到項目前期工作函的電站115MW。

簽訂戰略合作框架協議。公司與中外運長江就屋頂電站開發和綜合物流服務等方面的合作達成戰略合作框架協議。中外運長江在長江流域擁有約30萬平米的物流倉庫,雙方協議未來三年內在中外運長江及下屬企業符合條件的倉庫屋頂等進行分布式電站建設合作。

評論:

融資租賃模式打開融資空間,提升ROE和IRR。青海蓓翔65MW電站凈資產3.3億元,公司持股80%,按融資金額8650萬元計,電站資產證券化比例32.7%。考慮8%的租賃年利率和每年200萬元的租賃手續費,等效年利率11%。以年發電1500小時的地面電站為例,采用融資租賃后,IRR由19%提升至20%,前三年ROE由13.5%提升至15.2%,凈利率由30.1%下降至25.5%。我們認為,隨著市場對電站運營認可度的提升,未來電站證券化比例還有提升空間,按50%證券化比例測算,IRR進一步提升至21%,前三年ROE16.6%,凈利率23%。

A股中首個采用金融創新手段的電站運營商,估值可提升。該模式雖然影響單個項目的短期利潤,但變相提高項目的財務杠桿比例(二次加杠桿),提升資金的使用效率,能用有限的資金撬動更大規模項目,利于公司中長期的利潤釋放,對電站運營商突破融資瓶頸具有重要的借鑒意義。參照美國Solarcity,依托光伏租賃的商業模式創新逆勢發展,并獲得資本市場很高的估值溢價(上市一年漲幅7倍)。公司的類資產證券化手段的大膽嘗試打開了電站運營的成長空間,實現“已有電站—資產證券化—撬動資金建設新電站—再資產證券化”的良性循環,使電站帶有金融屬性,估值有較大的提升空間。

機構:國泰君安 研究員:侯文濤 劉驍

微信客服

微信客服 微信公眾號

微信公眾號

0 條