在上周五的微信推送中,彭博新能源財經(BNEF)為您簡要介紹了“什么是yieldco”。今天我們將從融資成本的角度幫助您進一步理解yieldco。

首先,我們觀察到有些能源圈的朋友錯誤地把yieldco的股息收益率理解為融資成本。事實上,股息收益率反映的是投資者通過股票分紅獲得的收益(另一部分收益來自股票價格變化),這通常反映的是企業的盈利狀況及企業進行分紅的意愿。

其次,yieldco的本質是一家股份制上市公司,因而在衡量其融資成本時應綜合考慮其債務融資和股權融資成本。目前應用較多的方法是計算該公司的加權平均資金成本(weightedaverage cost of capital, WACC)。

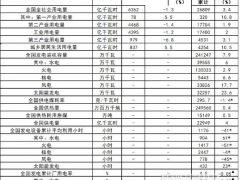

我們于5月18日通過彭博數據終端收集整理了北美市場5家大型yieldco的相關信息(見下表),可以得出關于yieldco融資成本的一些結論:

· 排除季節性波動,股息收益率集中在2-5%(北美地區yieldco按季度發放股息)。

· 債務融資成本(主要形式為債券和銀行貸款)可低至2-3%。

· 一并考慮股權融資成本及公司的資本結構,yieldco的整體融資成本在5-8%。

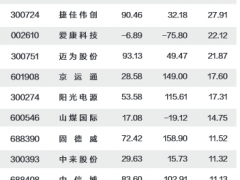

有意思的是,yieldco的低風險是相對而言的。其風險比母公司要低,但絕對風險評級并不見得就非常高。以NRGYield為例,S&P對其發行主體及10年期可轉債的風險評級均為BB+,這比美國企業投資級債券還要低一個等級,屬于垃圾債(或高收益債)的范疇。

以上為彭博新能源財經對yieldco研究成果的小部分內容,我們也將在未來根據客戶需求進行更多的深入研究,并選擇部分在微信平臺與大家分享。如果您有任何疑問、需求、或建議,請給我們留言,我們將盡力幫助您。

表一:北美市場5家大型yieldco公司財務數據的比較分析

首先,我們觀察到有些能源圈的朋友錯誤地把yieldco的股息收益率理解為融資成本。事實上,股息收益率反映的是投資者通過股票分紅獲得的收益(另一部分收益來自股票價格變化),這通常反映的是企業的盈利狀況及企業進行分紅的意愿。

其次,yieldco的本質是一家股份制上市公司,因而在衡量其融資成本時應綜合考慮其債務融資和股權融資成本。目前應用較多的方法是計算該公司的加權平均資金成本(weightedaverage cost of capital, WACC)。

我們于5月18日通過彭博數據終端收集整理了北美市場5家大型yieldco的相關信息(見下表),可以得出關于yieldco融資成本的一些結論:

· 排除季節性波動,股息收益率集中在2-5%(北美地區yieldco按季度發放股息)。

· 債務融資成本(主要形式為債券和銀行貸款)可低至2-3%。

· 一并考慮股權融資成本及公司的資本結構,yieldco的整體融資成本在5-8%。

有意思的是,yieldco的低風險是相對而言的。其風險比母公司要低,但絕對風險評級并不見得就非常高。以NRGYield為例,S&P對其發行主體及10年期可轉債的風險評級均為BB+,這比美國企業投資級債券還要低一個等級,屬于垃圾債(或高收益債)的范疇。

以上為彭博新能源財經對yieldco研究成果的小部分內容,我們也將在未來根據客戶需求進行更多的深入研究,并選擇部分在微信平臺與大家分享。如果您有任何疑問、需求、或建議,請給我們留言,我們將盡力幫助您。

表一:北美市場5家大型yieldco公司財務數據的比較分析

微信客服

微信客服 微信公眾號

微信公眾號

0 條