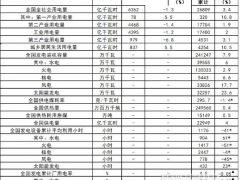

事件:通威股份公告,公司2017 年前三季度實現營收196.13 億元,同比增長24.95%,實現歸母凈利潤15.29 億元,同比增長69.53%,接近公司此前業績指引50%-70%的上限,實現扣非后歸母凈利潤14.83億元,同比增長164.90%。公司整體毛利率18.74%,同比增長3.1%。

光伏+農業驅動前三季業績大幅增長70%:1)多晶硅完成技改,產能由1.5 萬噸提升到2 萬噸,生產成本進一步下降;2)年初釋放1GW高效單晶電池產能,三季度新增2GW 高效單晶電池,當前已形成5.4GW 電池產能,產能利用率超過110%,增厚公司業績;3)下游水產養殖逐步回暖,疊加公司飼料產品結構優化,飼料業務量利齊升。

多晶硅成本優勢明顯,新增2.5 萬噸產能明年投產:上半年通過技改,永祥多晶硅產能提升至2 萬噸,單噸生產成本降至5.7 萬元/噸,遠低于行業7 萬元/噸的平均成本,成本優勢顯著,主要原因:1)公司通過技改將副產物四氯化硅轉化成原材料三氯氫硅,可大幅降低原材料成本;2)公司在提升多晶硅還原效率方面取得了突破,綜合電耗降至65 度/千克,遠低于行業80 度/千克的平均水平。當前,我國多晶硅進口替代空間大,根據協會數據,上半年我國多晶硅產量約11.5 萬噸,進口量達7.28 萬噸。面對國產多晶硅供不應求的局面,公司積極擴產,永祥二期 2.5 萬噸高純晶硅及配套新能源項目已動工開建,預計將于2018 年下半年正式投產,預計屆時生產成本還有20%的下降空間。

電池產能利用率和毛利率遠超行業平均,2GW 高效單晶投產,產能進一步提升:上半年,合肥太陽能分別在合肥、成都具備2.4GW 多晶電池及1GW 單晶電池的產能規模,產能利用率超過110%(行業平均水平為80%),產銷量均超過1.8GW,同比增長超過80%,主要由于公司與全球前十大組件廠商中的晶科、天合光能、阿特斯、晶澳、樂葉和協鑫集成均建立了長期穩定的合作關系,有效保障了產能消納。上半年,合肥太陽能通過不斷提升的產品轉換效率與產線自動化水平,單、多晶電池非硅加工成本已經降至0.2-0.3 元/w,毛利率達17.28%,遠超行業10%的平均毛利率水平。另外,公司在17 年初啟動的成都二期2GW 高效單晶電池項目,已于17 年9 月建成投產,產能規模進一步擴大至5.4GW,同時疊加各項降本增效措施,預計電池加工成本仍有10%左右的降幅。

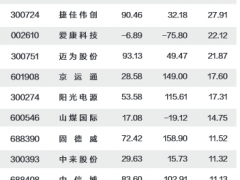

投資建議:考慮到三季度多晶硅漲價幅度較大以及電池投產,上調公司2017 年-2019 年的凈利潤分別為20.59/24.1/29.31 億元,對應EPS 0.53/0.62/0.76 元。維持買入-A 評級,上調目標價至11.66 元。

風險提示:多晶硅價格大幅下跌、多晶硅料投產不及預期等。

□ .鄧.永.康./.傅.鴻.浩 .安.信.證.券.股.份.有.限.公.司

光伏+農業驅動前三季業績大幅增長70%:1)多晶硅完成技改,產能由1.5 萬噸提升到2 萬噸,生產成本進一步下降;2)年初釋放1GW高效單晶電池產能,三季度新增2GW 高效單晶電池,當前已形成5.4GW 電池產能,產能利用率超過110%,增厚公司業績;3)下游水產養殖逐步回暖,疊加公司飼料產品結構優化,飼料業務量利齊升。

多晶硅成本優勢明顯,新增2.5 萬噸產能明年投產:上半年通過技改,永祥多晶硅產能提升至2 萬噸,單噸生產成本降至5.7 萬元/噸,遠低于行業7 萬元/噸的平均成本,成本優勢顯著,主要原因:1)公司通過技改將副產物四氯化硅轉化成原材料三氯氫硅,可大幅降低原材料成本;2)公司在提升多晶硅還原效率方面取得了突破,綜合電耗降至65 度/千克,遠低于行業80 度/千克的平均水平。當前,我國多晶硅進口替代空間大,根據協會數據,上半年我國多晶硅產量約11.5 萬噸,進口量達7.28 萬噸。面對國產多晶硅供不應求的局面,公司積極擴產,永祥二期 2.5 萬噸高純晶硅及配套新能源項目已動工開建,預計將于2018 年下半年正式投產,預計屆時生產成本還有20%的下降空間。

電池產能利用率和毛利率遠超行業平均,2GW 高效單晶投產,產能進一步提升:上半年,合肥太陽能分別在合肥、成都具備2.4GW 多晶電池及1GW 單晶電池的產能規模,產能利用率超過110%(行業平均水平為80%),產銷量均超過1.8GW,同比增長超過80%,主要由于公司與全球前十大組件廠商中的晶科、天合光能、阿特斯、晶澳、樂葉和協鑫集成均建立了長期穩定的合作關系,有效保障了產能消納。上半年,合肥太陽能通過不斷提升的產品轉換效率與產線自動化水平,單、多晶電池非硅加工成本已經降至0.2-0.3 元/w,毛利率達17.28%,遠超行業10%的平均毛利率水平。另外,公司在17 年初啟動的成都二期2GW 高效單晶電池項目,已于17 年9 月建成投產,產能規模進一步擴大至5.4GW,同時疊加各項降本增效措施,預計電池加工成本仍有10%左右的降幅。

投資建議:考慮到三季度多晶硅漲價幅度較大以及電池投產,上調公司2017 年-2019 年的凈利潤分別為20.59/24.1/29.31 億元,對應EPS 0.53/0.62/0.76 元。維持買入-A 評級,上調目標價至11.66 元。

風險提示:多晶硅價格大幅下跌、多晶硅料投產不及預期等。

□ .鄧.永.康./.傅.鴻.浩 .安.信.證.券.股.份.有.限.公.司

微信客服

微信客服 微信公眾號

微信公眾號

0 條