中信證券(17.94, -0.14, -0.77%)發布研報稱,保利協鑫能源(1.25, 0.03, 2.46%)(03800)為全球多晶硅+硅片龍頭,多晶硅硅料業務穩步向好,新能源電站業務增長靚麗。

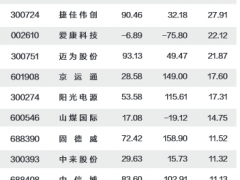

機構預測2017-19年凈利潤為27.86億/30.65億/31.45億元,EPS為0.15/0.16/0.17元,對應PE為7/6/6倍,認為公司估值目前處于歷史較低水平,行業平均估值2018年PE為16倍,因此,給予公司2018年12倍估值,對應目標價1.92元(2.26港元),首次覆蓋給予“買入”評級。

公司概況:全球光伏多晶硅龍頭,上下游并舉

公司是全球領先的多晶硅硅料及硅片供貨商,同時是全球一流的電站方案解決專家及光伏電站開發運營商。

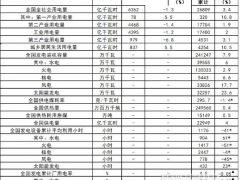

2017年H1公司實現營業收入/凈利潤113.97億元/13.85億元,同比減少13.39%/11.26%,但超市場一致預期。其中,光伏材料/電站/新能源業務收入分別為93.17億/2.68億/18.12億元,同比分別為-17.00%/+1%/+95%。

公司業務板塊覆蓋行業上游光伏材料,控股下游協鑫新能源(0.55, 0.02, 3.77%),中游業務團由集團A股上市公司協鑫集成覆蓋。

公司旗下共有124家子公司,涉及光伏材料、光伏電站、新能源、電力等業務,與公司構成了完整的光伏產業鏈,協同作用下有助于公司提高市場地位。

光伏行業:平價上網漸近,需求大超預期

短期需求強勁,長期持續向好

2017年“630”后國內需求不降反升,全年國內至裝機量預期提升至45-50GW。2016年6月30日搶裝結束之后,光伏需求出現了斷崖式的下降,而這一規定也延續到了2017年。但2017年6月30日搶裝潮結束之后,市場情況與之前截然不同。

年初,市場預期2017年國內光伏裝機量為35GW,但是中電聯數據1-7月光伏裝機并網35GW,同比去年增加了13.7GW,其中7月裝機更是達到了10.5GW,大超預期。海外機構Energy Trend預計1-8月中國裝機過總量超過39GW,全年預期提升至48GW,全球預期更是大增至100GW。

光伏發電成本持續下降,2019年或有望實現發電平價上網。從2007到2017年,光伏發電成本顯著下降,組件價格從40元/W左右下降到2.4-2.6元/W,系統價格從超過60元/W下降到約5.8元/W,下降幅度超過90%。

據此我們研判,在2019年光伏發電就有望將上網電價下降到0.4元/度,實現用戶側平價上網,光伏發電不再需要國家補貼,行業將從傳統的能源市場進入消費者市場。

硅料附加值高,盡享行業紅利

從利潤分配來看,上游利潤回升,中游競爭激烈,下游收益穩定。多晶硅環節由于生產技術復雜、投產周期長,具有較高的進入壁壘,導致競爭格局穩健,利潤較高;而下游電站收益由于國家補貼且根據成本保障基本的投資回報,收益也很穩定;但中游電池和組件由于進入門檻較低,劇烈擴張迅速導致產能過剩,競爭較為激烈,收益相對較低。同時,由于上游集中度高,導致中游議價能力相對較弱,利潤受到擠壓。

硅料需求量居高不下,但自給率僅為56.82%,仍有進口替代空間。隨著光伏市場需求上升、成本下降,預計硅料需求量將保持上漲趨勢。

根據Energy Trend,全球太陽能產業最上游端的硅料有80%以上在中國加工為硅片,隨著全球光伏裝機規模持續增長,國內硅料需求將保持增長。但我國硅料產量僅占全球產量的50%左右,國產多晶硅無法滿足下游需要,硅料進口需求持續較高。

2016年我國硅料進口量約14.10萬噸,同比增長8.55%,其中,從韓國、德國、美國分別進口7.00萬噸、3.57萬噸、0.56萬噸,占比分別為49.7%、25.3%、4.0%。2017年H1硅料進口量達7.28萬噸。

我們預計全球2017、2018、2019年新增裝機80GW、90GW、100GW,中國組件占比80%,組件生產企業的平均單瓦硅耗量約4.9g/W,2017年我國硅料市場需求量約為35萬噸,即使考慮金剛線替代硅耗量下降至4.5g/W,則需求量仍達到32萬噸,進口替代空間較大,對于像保利協鑫這樣的全球領先硅料廠商來說,無疑是潛在市場。

國內企業硅料生產成本下降,提升了國產硅料的競爭優勢。與國際上在化工廠基礎上建設的硅料生產企業相比,國內企業多為跨界進入,且開始生產時間較短,在工藝循環上與國際廠家相差較多,具有較大的成本差距。

近年來隨著冷氫化改良西門子工藝技術的提升,技改去瓶頸等措施的實施,以及先進企業通過布局產能在低電價區域,國內企業的硅料生產成本大幅降低,部分先進企業的完全生產成本已經降低到了7萬元/噸以下,大大增強了國產硅料的競爭優勢。

金剛線+黑硅+PERC帶動多晶復蘇

目前,我國多晶硅硅錠的主流切割方式依然是砂漿鋼線切割技術。在金剛線應用于單晶硅切割后,多晶領域金剛線切割的試驗也一直在推進,但始終未能進行大范圍推廣,關鍵原因有兩個:

一、多晶硅晶體含有硬點與雜質,導致切割斷線概率增加;

二、金剛線切割多晶后,硅片表面損傷層淺,后續制絨工藝出現困難,影響電池發電效率。

自2016年起,新型“制絨”技術如干法黑硅技術、濕法黑硅技術以及新型添加劑制絨技術取得良好突破,2017年至今這些技術的逐漸成熟穩定使得金剛線切割多晶影響電池效率的主要障礙得到解決,金剛線切多晶硅硅片的技術推廣呈現井噴式發展。

與此同時,通過PERC技術(一種有效提高電池效率的技術)與黑硅技術的疊加整合,多晶硅電池的轉換效率得到極大提升,再加上金剛線切割的低成本高效優勢,多晶產品競爭力得到大幅增強。黑硅制絨方式+PERC技術+金剛線達到1+1+1>3的優勢。

目前,行業正加速推進多晶硅“金剛線切割+黑硅制絨+PERC”模式的應用,以提高多晶電池產品的效率且大幅度降低成本。眾多企業的實踐表明,PERC、黑硅制絨技術、金剛線切割多晶硅片的結合可以達到技術互補,從成本、電流、電壓多處入手,聯合實現多晶硅電池轉化效率的更大幅度提升。而且,多晶效率的進步是在沒有增加成本的基礎上,金剛線切技術的大規模推廣基本抵消了黑硅和PERC技術增加的成本。根據測算,多晶黑硅PERC與單晶PERC電池轉換效率相差0.7%左右,但是成本卻相差近1元/片,多晶性價比優勢明顯,反攻大潮迅速開啟。

綜上所述,目前是多晶電池發展的重要契機,有望重奪市場占有率。同時硅料是光伏產業鏈附加值最高的環節,資產規模大門檻高,公司作為多晶硅料和硅片龍頭企業,市場地位顯著,盡享行業紅利。

公司經營:多晶硅硅料平穩向好,參股下游電站靚麗增長

光伏材料業務:引領行業降成本,多晶硅占比有望反彈

公司的多晶硅產品全球市占率達30%,硅片產品全球市占率達40%,均列全球第一。公司的光伏材料業務處于光伏供應鏈的上游,為光伏行業公司供應多晶硅及硅片。從光伏產業鏈利潤分配來看,上游利潤回升,中游競爭激烈,下游收益穩定。

2016年,公司多晶硅產能7萬噸/年,產量69345噸,同比下降6.7%,產能利用率高達99.06%。公司硅片年產能18.5GW,產量17327MW,同比增加15.8%,產能利用率93.66%。

公司在多晶硅硅料生產制造等方面的設施升級、工藝優化大大降低生產成本,市場競爭力進一步提高。

2016年公司改良西門子法生產多晶硅方面的技術研發、鑄錠爐升級改造、高效多晶鑄錠工藝優化、鑄錠單晶技術研發、金剛線切割技術、黑鬼技術、硅烷法流化床顆粒硅的設施和工藝優化等科研項目取得了矚目的成績,各項研發成果均處在行業最前沿,不但大幅降低了當期的產品制造成本,同時也為后期繼續提產降本和產品進一步升級提供可靠保障。

隨生產效率提升,2017年公司產量穩中有增,由于多晶硅、硅片價格大幅上漲,營業收入增長空間較大。

新能源業務:裝機不斷提升,業績加速釋放

公司新能源業務指的是控股協鑫新能源(00451)所帶來的收入。公司持有118.8億股協鑫新能源已發行股份,約占其已發行股本的62.28%。

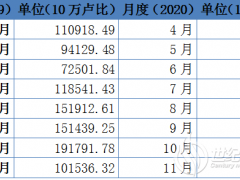

2016年公司光伏電站裝機量達3516MW,同比增長114.4%,增幅顯著。全年光伏新能源業務收入23.2億元,同比增長159.76%,凈利潤1.30億元,同比增長956%。2017H1光伏電站建設繼續加速,達到5079MW,收入18.39億元,同比增長90.85%,凈利潤4.81億元,同比增長187.88%。

光伏電站業務中,包括10個電站353MW位于中國,權益裝機289.3MW;18MW裝機位于美國以及150MW裝機中的14.55MW權益裝機位于南非;2017上半年以上裝機合計收益約為2.68億元。

財務分析:資產負債率較高,償債能力有待提升

公司盈利能力不斷提升,管理能力優秀。近年來公司銷售毛利率、凈利率始終保持上漲趨勢,2016年公司整體毛利率32.0%,較2015年上漲4個百分點,主要原因是由于公司2016年海外項目資產減值虧損大幅減少,公司光伏電站業務毛利率上升。

光伏材料和新能源業務毛利率較為穩定,主要是公司技術提高和硅片價格下降、電價下降兩方面因素相互抵消。期間費率穩中有降,變化不顯著,公司經營管理能力良好。公司與阿里云合作,通過大數據分析,實現生產過程中的數據關聯,有效提升管理效率及生產良率。

公司資產負債率較高,持續融資能力受限。2016年公司的流動比率0.81,與去年同期保持一致,速動比率0.79,同比增長1.28%,仍低于同行業其他公司的數值,可見公司的償債能力有待提高。2017年上半年公司資產負債率達到79.31%,持續融資修建電站使得融資持續性存疑,公司資產負債結構有待進一步優化。

機構預測2017-19年凈利潤為27.86億/30.65億/31.45億元,EPS為0.15/0.16/0.17元,對應PE為7/6/6倍,認為公司估值目前處于歷史較低水平,行業平均估值2018年PE為16倍,因此,給予公司2018年12倍估值,對應目標價1.92元(2.26港元),首次覆蓋給予“買入”評級。

公司概況:全球光伏多晶硅龍頭,上下游并舉

公司是全球領先的多晶硅硅料及硅片供貨商,同時是全球一流的電站方案解決專家及光伏電站開發運營商。

2017年H1公司實現營業收入/凈利潤113.97億元/13.85億元,同比減少13.39%/11.26%,但超市場一致預期。其中,光伏材料/電站/新能源業務收入分別為93.17億/2.68億/18.12億元,同比分別為-17.00%/+1%/+95%。

公司業務板塊覆蓋行業上游光伏材料,控股下游協鑫新能源(0.55, 0.02, 3.77%),中游業務團由集團A股上市公司協鑫集成覆蓋。

公司旗下共有124家子公司,涉及光伏材料、光伏電站、新能源、電力等業務,與公司構成了完整的光伏產業鏈,協同作用下有助于公司提高市場地位。

光伏行業:平價上網漸近,需求大超預期

短期需求強勁,長期持續向好

2017年“630”后國內需求不降反升,全年國內至裝機量預期提升至45-50GW。2016年6月30日搶裝結束之后,光伏需求出現了斷崖式的下降,而這一規定也延續到了2017年。但2017年6月30日搶裝潮結束之后,市場情況與之前截然不同。

年初,市場預期2017年國內光伏裝機量為35GW,但是中電聯數據1-7月光伏裝機并網35GW,同比去年增加了13.7GW,其中7月裝機更是達到了10.5GW,大超預期。海外機構Energy Trend預計1-8月中國裝機過總量超過39GW,全年預期提升至48GW,全球預期更是大增至100GW。

光伏發電成本持續下降,2019年或有望實現發電平價上網。從2007到2017年,光伏發電成本顯著下降,組件價格從40元/W左右下降到2.4-2.6元/W,系統價格從超過60元/W下降到約5.8元/W,下降幅度超過90%。

據此我們研判,在2019年光伏發電就有望將上網電價下降到0.4元/度,實現用戶側平價上網,光伏發電不再需要國家補貼,行業將從傳統的能源市場進入消費者市場。

硅料附加值高,盡享行業紅利

從利潤分配來看,上游利潤回升,中游競爭激烈,下游收益穩定。多晶硅環節由于生產技術復雜、投產周期長,具有較高的進入壁壘,導致競爭格局穩健,利潤較高;而下游電站收益由于國家補貼且根據成本保障基本的投資回報,收益也很穩定;但中游電池和組件由于進入門檻較低,劇烈擴張迅速導致產能過剩,競爭較為激烈,收益相對較低。同時,由于上游集中度高,導致中游議價能力相對較弱,利潤受到擠壓。

硅料需求量居高不下,但自給率僅為56.82%,仍有進口替代空間。隨著光伏市場需求上升、成本下降,預計硅料需求量將保持上漲趨勢。

根據Energy Trend,全球太陽能產業最上游端的硅料有80%以上在中國加工為硅片,隨著全球光伏裝機規模持續增長,國內硅料需求將保持增長。但我國硅料產量僅占全球產量的50%左右,國產多晶硅無法滿足下游需要,硅料進口需求持續較高。

2016年我國硅料進口量約14.10萬噸,同比增長8.55%,其中,從韓國、德國、美國分別進口7.00萬噸、3.57萬噸、0.56萬噸,占比分別為49.7%、25.3%、4.0%。2017年H1硅料進口量達7.28萬噸。

我們預計全球2017、2018、2019年新增裝機80GW、90GW、100GW,中國組件占比80%,組件生產企業的平均單瓦硅耗量約4.9g/W,2017年我國硅料市場需求量約為35萬噸,即使考慮金剛線替代硅耗量下降至4.5g/W,則需求量仍達到32萬噸,進口替代空間較大,對于像保利協鑫這樣的全球領先硅料廠商來說,無疑是潛在市場。

國內企業硅料生產成本下降,提升了國產硅料的競爭優勢。與國際上在化工廠基礎上建設的硅料生產企業相比,國內企業多為跨界進入,且開始生產時間較短,在工藝循環上與國際廠家相差較多,具有較大的成本差距。

近年來隨著冷氫化改良西門子工藝技術的提升,技改去瓶頸等措施的實施,以及先進企業通過布局產能在低電價區域,國內企業的硅料生產成本大幅降低,部分先進企業的完全生產成本已經降低到了7萬元/噸以下,大大增強了國產硅料的競爭優勢。

金剛線+黑硅+PERC帶動多晶復蘇

目前,我國多晶硅硅錠的主流切割方式依然是砂漿鋼線切割技術。在金剛線應用于單晶硅切割后,多晶領域金剛線切割的試驗也一直在推進,但始終未能進行大范圍推廣,關鍵原因有兩個:

一、多晶硅晶體含有硬點與雜質,導致切割斷線概率增加;

二、金剛線切割多晶后,硅片表面損傷層淺,后續制絨工藝出現困難,影響電池發電效率。

自2016年起,新型“制絨”技術如干法黑硅技術、濕法黑硅技術以及新型添加劑制絨技術取得良好突破,2017年至今這些技術的逐漸成熟穩定使得金剛線切割多晶影響電池效率的主要障礙得到解決,金剛線切多晶硅硅片的技術推廣呈現井噴式發展。

與此同時,通過PERC技術(一種有效提高電池效率的技術)與黑硅技術的疊加整合,多晶硅電池的轉換效率得到極大提升,再加上金剛線切割的低成本高效優勢,多晶產品競爭力得到大幅增強。黑硅制絨方式+PERC技術+金剛線達到1+1+1>3的優勢。

目前,行業正加速推進多晶硅“金剛線切割+黑硅制絨+PERC”模式的應用,以提高多晶電池產品的效率且大幅度降低成本。眾多企業的實踐表明,PERC、黑硅制絨技術、金剛線切割多晶硅片的結合可以達到技術互補,從成本、電流、電壓多處入手,聯合實現多晶硅電池轉化效率的更大幅度提升。而且,多晶效率的進步是在沒有增加成本的基礎上,金剛線切技術的大規模推廣基本抵消了黑硅和PERC技術增加的成本。根據測算,多晶黑硅PERC與單晶PERC電池轉換效率相差0.7%左右,但是成本卻相差近1元/片,多晶性價比優勢明顯,反攻大潮迅速開啟。

綜上所述,目前是多晶電池發展的重要契機,有望重奪市場占有率。同時硅料是光伏產業鏈附加值最高的環節,資產規模大門檻高,公司作為多晶硅料和硅片龍頭企業,市場地位顯著,盡享行業紅利。

公司經營:多晶硅硅料平穩向好,參股下游電站靚麗增長

光伏材料業務:引領行業降成本,多晶硅占比有望反彈

公司的多晶硅產品全球市占率達30%,硅片產品全球市占率達40%,均列全球第一。公司的光伏材料業務處于光伏供應鏈的上游,為光伏行業公司供應多晶硅及硅片。從光伏產業鏈利潤分配來看,上游利潤回升,中游競爭激烈,下游收益穩定。

2016年,公司多晶硅產能7萬噸/年,產量69345噸,同比下降6.7%,產能利用率高達99.06%。公司硅片年產能18.5GW,產量17327MW,同比增加15.8%,產能利用率93.66%。

公司在多晶硅硅料生產制造等方面的設施升級、工藝優化大大降低生產成本,市場競爭力進一步提高。

2016年公司改良西門子法生產多晶硅方面的技術研發、鑄錠爐升級改造、高效多晶鑄錠工藝優化、鑄錠單晶技術研發、金剛線切割技術、黑鬼技術、硅烷法流化床顆粒硅的設施和工藝優化等科研項目取得了矚目的成績,各項研發成果均處在行業最前沿,不但大幅降低了當期的產品制造成本,同時也為后期繼續提產降本和產品進一步升級提供可靠保障。

隨生產效率提升,2017年公司產量穩中有增,由于多晶硅、硅片價格大幅上漲,營業收入增長空間較大。

新能源業務:裝機不斷提升,業績加速釋放

公司新能源業務指的是控股協鑫新能源(00451)所帶來的收入。公司持有118.8億股協鑫新能源已發行股份,約占其已發行股本的62.28%。

2016年公司光伏電站裝機量達3516MW,同比增長114.4%,增幅顯著。全年光伏新能源業務收入23.2億元,同比增長159.76%,凈利潤1.30億元,同比增長956%。2017H1光伏電站建設繼續加速,達到5079MW,收入18.39億元,同比增長90.85%,凈利潤4.81億元,同比增長187.88%。

光伏電站業務中,包括10個電站353MW位于中國,權益裝機289.3MW;18MW裝機位于美國以及150MW裝機中的14.55MW權益裝機位于南非;2017上半年以上裝機合計收益約為2.68億元。

財務分析:資產負債率較高,償債能力有待提升

公司盈利能力不斷提升,管理能力優秀。近年來公司銷售毛利率、凈利率始終保持上漲趨勢,2016年公司整體毛利率32.0%,較2015年上漲4個百分點,主要原因是由于公司2016年海外項目資產減值虧損大幅減少,公司光伏電站業務毛利率上升。

光伏材料和新能源業務毛利率較為穩定,主要是公司技術提高和硅片價格下降、電價下降兩方面因素相互抵消。期間費率穩中有降,變化不顯著,公司經營管理能力良好。公司與阿里云合作,通過大數據分析,實現生產過程中的數據關聯,有效提升管理效率及生產良率。

公司資產負債率較高,持續融資能力受限。2016年公司的流動比率0.81,與去年同期保持一致,速動比率0.79,同比增長1.28%,仍低于同行業其他公司的數值,可見公司的償債能力有待提高。2017年上半年公司資產負債率達到79.31%,持續融資修建電站使得融資持續性存疑,公司資產負債結構有待進一步優化。

微信客服

微信客服 微信公眾號

微信公眾號

0 條