自科創板今年開閘以來,動力電池產業鏈已有多家公司搶先一步 率先登陸。對孚能科技而言,電芯技術路線單一、出貨量驟然失速、大客戶依賴等問題都將成為未來監管部門的問詢重點。

“中國軟包電池之王” 孚能科技 (贛州)股份有限公司(簡稱“孚能科 技”)沖刺科創板。

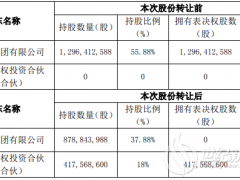

9月16日,上海證券交易所披露已 受理孚能科技科創板上市申請。10月 17日,孚能科技的上市申請進入“已問 詢”階段。這是國內第一家沖刺科創板 的動力電池電芯公司。 根據孚能科技發布的招股書申報 稿,孚能科技此次擬公開發行不超過 2.14億股,計劃募資34.4億元,主要 投向年產8吉瓦時鋰離子動力電池項目 (投資28.4億元)和補充運營資金(6億 元)。

華泰聯合證券是孚能科技上市的主承銷商,中信證券和東吳證券為聯席主 承銷商。該公司選擇的科創板上市標準 為第四套,即預計市值不低于人民幣30 億元,且最近一年營業收入不低于人民 幣3億元。

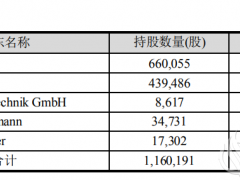

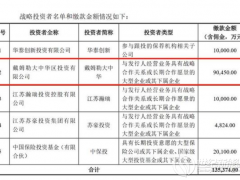

此前,孚能科技已經完成了A輪、 B輪、C1輪、C2輪四次融資,融資金額 巨大,C輪融資總額達到10億元美元, C2輪融資估值已達到150億人民幣。

其股東陣營非常豪華,包括中國國 有資本風險投資基金(國風投)、國新 國信東吳海外基金、云暉資本、北汽產 投、工銀國際、國科投資、興業國信資 管和杭州金控等多家知名機構。 自科創板今年開閘以來,動力電池產業鏈已有多家公司搶先一步,率先 登陸科創板,其中包括鋰電池設備生產 企業杭可科技、高鎳三元正極材料企業 容百科技、高性能電解銅箔企業嘉元科 技、鋰電智能制造裝備整體解決方案供 應商瀚川智能等四家鋰電企業已經成功 上市。

孚能科技登陸科創板結果有待觀 察,但這條道路并不會平坦,依然存在 一定的不確定性,預計電芯技術路線單 一、出貨量驟然失速、大客戶依賴等問題都將成為未來監管部門的問詢重點。

中國“三元軟包之王”

說孚能科技是中國軟包電池之王,毫不夸張。

孚能科技于2002年成立,由中組 部“千人計劃”專家旅美博士王瑀領 銜,先是成立美國公司,后于2009年成 立國內公司。

孚能科技主要致力于新能源車用動 力鋰離子電池及系統的生產和研發,是 擁有國際領先自主知識產權的高科技企 業,起初主打國外市場,并于2011年進 入美國電動摩托車市場,為美國市場的 電動摩托車企業供應電池。

即便對包括鋰電專業人士在內的大 多數人而言,在2017年之前孚能科技 并不是一家顯山顯水的明星公司。到了 2017年,孚能科技驟然引人關注,其動力電芯裝機量飆升,在當年的很多月 份排名靠前,成為進入行業前十的“黑 馬”。

2017年,孚能科技的動力電池系 統出貨量已進入全球前十位,榮登工業 和信息化部、財政部公布的2017年國家 技術創新示范企業名單,并入選工業和 信息化部2017智能制造試點示范項目。

值得關注的是,孚能科技是國內最 早確立以三元化學體系及軟包動力電池 結構為動力電池研發和產業化方向的企 業之一,也是國內第一批實現三元軟包動力電池量產的企業。

更值得關注的是,孚能科技是國內 少有的只做三元軟包的動力電池企業。

這也是孚能科技與國內其他動力電池企 業的最大區別。 在軟包動力電池領域,孚能科技 產品出貨量和裝機量國內第一,全球領 先,其中在2017年、2018年連續兩年 年排名中國第一、全球第三。 統計資料顯示,2018年,孚能科 技在全球動力電池出貨量的市場份額為 1.8%,在全球軟包動力電池出貨量的占 比為8.2%,在中國動力電池出貨量的市 場份額為2.9%,在中國軟包動力電池出 貨量的市場份額為18.8%,占到中國軟 包動力電池裝機量的24.1%。

只做軟包電池既是孚能科技的特 點,也可能是其風險所在。從技術層面 來看,鋰離子動力電池按照外形或者封 裝方式可以分為方形、軟包、圓柱三 種。 軟包鋰電池所用的關鍵材料:正 極材料、負極材料及隔膜,與傳統的鋼 殼、鋁殼鋰電池之間的區別不大,最大 的不同之處在于軟包裝材料。 在容量相同的條件下,軟包電池 采用輕量化材料如鋁塑膜,比方形電池采用的鋁殼和圓柱形電池采用的鋼殼這 兩種形態的包裝材料要更輕,相同容量 的電池,軟包的整體質量要比圓柱輕20%,比方形硬殼輕30%以上,因而能量密度更高。

從全行業來看,軟包動力電池單體 能量密度平均在260瓦時/公斤,而現在 的圓柱和方形硬殼電池單體平均水平只 能做到210瓦時/公斤和190瓦時/公斤,遠落后于軟包電池。

不過,軟包電池也有一定的不足, 其最大不足之處為一致性較差,成本較 高,容易發生漏液。成本高可通過規模 化生產解決,漏液則可以通過提升鋁塑 膜質量來解決。

不過,從全球市場來看,搭載方形 電池的車型多于軟包電池,圓柱電池應 用的數量最少。在國內市場,占據動力 電池2/3以上市場份額的寧德時代和比 亞迪都是力推方形,這導致方形電池在 國內乘用車電芯市場是主流路線。

盡管這三種封裝方式孰優孰劣, 業內尚無定論,未來哪種電池會成為主流現在也難以預測,但如果只押注一種技術路線,可能存在一定的技術路線風險。

“第三極”之夢

在技術路線之外,孚能科技的盈利能力、出貨量失速和依賴單一大客戶是不容忽視的另外三個挑戰。

根據孚能科技招股書,2016年至 2019年上半年,該公司分別實現營業收 入4.69億元、13.39億元、22.76億元、 10.13億元,公司歸屬于母公司所有者 的凈利潤分別約為734.36萬元、1826.13 萬元、-7821.48萬元和5401.28萬元, 扣除非經常性損益后歸屬于母公司所 有者的凈利潤分別約為145.83萬元、 930.01萬元、-1.99億元和-2182.77萬 元。

對于歸母凈利潤的連續虧損,孚能科技并沒有做出更多解釋,只是籠統 地表示,公司的毛利率較低,再加上近 年來的研發費用攀升,因此導致利潤承 壓。 在孚能科技的官方解釋之外,孚能科技2018年虧損的另一個原因是產能擴 張。

2018年是孚能科技非常關鍵的一 年,當年完成了超過10億美元融資,進 行擴產。 2018年,孚能科技啟動了歐洲生產中心項目和北美動力電池工廠,兩個海外工廠初期規劃產能均為10吉瓦時。

2018年10月,孚能鎮江基地開工建設,一二期項目規劃16吉瓦時,預計將于2020年2月完工。本次沖擊科創板 將為鎮江三期(8 吉瓦時)募集資金, 三期合計24吉瓦時。

孚能科技董事長王瑀在2018年底公開表示,孚能科技贛州、鎮江工廠 2019年的訂單已經訂完,保守估計明年 出貨量將達到10 吉瓦時。2019年實現400%的增長,“明年孚能科技動力電 池的裝機量可能會是國內第三,這取決 于孚能科技明年擴產的速度。”

不過,根據孚能科技招股書顯示, 2019年上半年銷量僅為988.02 兆瓦時。在整個動力電池出貨量持續高速增 長的背景下,孚能科技的表現讓人深感 意外,距離王瑀預期的2019年10吉瓦 時的出貨量目標遙遙無期。 之所以出現這種局面,主要是因為 孚能科技在過去三年對單一大客戶過于依賴,現在處于大客戶切換的過程中。 作為孚能科技的核心大“金主”, 北汽集團在2016~2018年穩居公司第 一大客戶之位,但今年上半年卻退出了 第一大客戶的位置。

2016年至2018年孚能科技的第一 大客戶均為北汽集團,2016年、2017 年、2018年對其銷售收入占主營業務 收入比重分別為65.63%、87.57%、 83.58%。 2019年1~6月,長城集團取代北 汽集團成為公司第一大客戶。孚能科技 對長城集團的銷售收入占主營業務收入 的比重為56.06%,而孚能科技對北汽集 團的銷售收入占比則下降至35.33%。

對此,孚能科技在回復媒體的采訪 函中如此解釋——“第一大客戶變更主 要是由于公司的戰略客戶北汽集團,上 半年的二季度新車型發布,受其他零部 件交付延期等影響推遲了,導致公司在 北汽的裝機量和出貨量比預期減少了, 7月份其新車型發布以后公司即恢復了 正常的出貨,對未來的影響較小,出貨 已從下半年開始正常化。”

另外一個孚能科技沒有提及的原因則是,北汽新能源在前任總經理鄭剛今年2月離職之后,調整了寧德時代、國 軒高科和孚能科技三家供應商的供貨比 例,其中寧德時代的比重上升,而孚能 科技的比例下調。 在老客戶北汽新能源減少支持力度 之外,孚能科技的新客戶長城汽車已經 成立了自己的動力電池公司蜂巢能源,2019年蜂巢能源投產之后,長城汽車很有可能采購自己體系內的動力電池。這意味著在新的大客戶出現之前,今年和明年孚能科技的大客戶采購量不會很穩定。 因此,今年孚能科技全年的出貨量可能增速會驟降,遠低于其從2017年 0.99吉瓦時和2018年1.90吉瓦時的92% 增速。現在看來,孚能科技能否達到去年的出貨量都成疑問,這將對孚能科技今年的業績形成很大壓力。

根據中國汽車動力電池產業創新聯盟的統計,2019年1~8月,中國動力電池企業裝車量排名中,孚能科技以0.65吉瓦時(這一數據低于孚能科技招 股說明書中提到的0.99吉瓦時)位列第七位,與寧德時代18.53吉瓦時、比亞 迪8.25 吉瓦時、國軒高科2.07吉瓦時的裝車量等仍存在一定差距。 因此,未來三年之內,孚能科技挑戰寧德時代和比亞迪市場地位的野心, 可能只是愿景而已。

中國動力電池的市場格局短期內不會改變。 但從中長期來看,孚能科技或許有機會借助與國際大廠戴姆勒的合作,打破現有市場格局,成為中國動力電池市場的第三極。 2018年12月5日,孚能科技召開戰略發布會,宣布公司與戴姆勒簽訂 2021~2027年供貨協議,供貨規模合 計140吉瓦時,總額超過百億歐元。孚能與戴姆勒的合作,能否順利落地,值得期待。

“中國軟包電池之王” 孚能科技 (贛州)股份有限公司(簡稱“孚能科 技”)沖刺科創板。

9月16日,上海證券交易所披露已 受理孚能科技科創板上市申請。10月 17日,孚能科技的上市申請進入“已問 詢”階段。這是國內第一家沖刺科創板 的動力電池電芯公司。 根據孚能科技發布的招股書申報 稿,孚能科技此次擬公開發行不超過 2.14億股,計劃募資34.4億元,主要 投向年產8吉瓦時鋰離子動力電池項目 (投資28.4億元)和補充運營資金(6億 元)。

華泰聯合證券是孚能科技上市的主承銷商,中信證券和東吳證券為聯席主 承銷商。該公司選擇的科創板上市標準 為第四套,即預計市值不低于人民幣30 億元,且最近一年營業收入不低于人民 幣3億元。

此前,孚能科技已經完成了A輪、 B輪、C1輪、C2輪四次融資,融資金額 巨大,C輪融資總額達到10億元美元, C2輪融資估值已達到150億人民幣。

其股東陣營非常豪華,包括中國國 有資本風險投資基金(國風投)、國新 國信東吳海外基金、云暉資本、北汽產 投、工銀國際、國科投資、興業國信資 管和杭州金控等多家知名機構。 自科創板今年開閘以來,動力電池產業鏈已有多家公司搶先一步,率先 登陸科創板,其中包括鋰電池設備生產 企業杭可科技、高鎳三元正極材料企業 容百科技、高性能電解銅箔企業嘉元科 技、鋰電智能制造裝備整體解決方案供 應商瀚川智能等四家鋰電企業已經成功 上市。

孚能科技登陸科創板結果有待觀 察,但這條道路并不會平坦,依然存在 一定的不確定性,預計電芯技術路線單 一、出貨量驟然失速、大客戶依賴等問題都將成為未來監管部門的問詢重點。

中國“三元軟包之王”

說孚能科技是中國軟包電池之王,毫不夸張。

孚能科技于2002年成立,由中組 部“千人計劃”專家旅美博士王瑀領 銜,先是成立美國公司,后于2009年成 立國內公司。

孚能科技主要致力于新能源車用動 力鋰離子電池及系統的生產和研發,是 擁有國際領先自主知識產權的高科技企 業,起初主打國外市場,并于2011年進 入美國電動摩托車市場,為美國市場的 電動摩托車企業供應電池。

即便對包括鋰電專業人士在內的大 多數人而言,在2017年之前孚能科技 并不是一家顯山顯水的明星公司。到了 2017年,孚能科技驟然引人關注,其動力電芯裝機量飆升,在當年的很多月 份排名靠前,成為進入行業前十的“黑 馬”。

2017年,孚能科技的動力電池系 統出貨量已進入全球前十位,榮登工業 和信息化部、財政部公布的2017年國家 技術創新示范企業名單,并入選工業和 信息化部2017智能制造試點示范項目。

值得關注的是,孚能科技是國內最 早確立以三元化學體系及軟包動力電池 結構為動力電池研發和產業化方向的企 業之一,也是國內第一批實現三元軟包動力電池量產的企業。

更值得關注的是,孚能科技是國內 少有的只做三元軟包的動力電池企業。

這也是孚能科技與國內其他動力電池企 業的最大區別。 在軟包動力電池領域,孚能科技 產品出貨量和裝機量國內第一,全球領 先,其中在2017年、2018年連續兩年 年排名中國第一、全球第三。 統計資料顯示,2018年,孚能科 技在全球動力電池出貨量的市場份額為 1.8%,在全球軟包動力電池出貨量的占 比為8.2%,在中國動力電池出貨量的市 場份額為2.9%,在中國軟包動力電池出 貨量的市場份額為18.8%,占到中國軟 包動力電池裝機量的24.1%。

只做軟包電池既是孚能科技的特 點,也可能是其風險所在。從技術層面 來看,鋰離子動力電池按照外形或者封 裝方式可以分為方形、軟包、圓柱三 種。 軟包鋰電池所用的關鍵材料:正 極材料、負極材料及隔膜,與傳統的鋼 殼、鋁殼鋰電池之間的區別不大,最大 的不同之處在于軟包裝材料。 在容量相同的條件下,軟包電池 采用輕量化材料如鋁塑膜,比方形電池采用的鋁殼和圓柱形電池采用的鋼殼這 兩種形態的包裝材料要更輕,相同容量 的電池,軟包的整體質量要比圓柱輕20%,比方形硬殼輕30%以上,因而能量密度更高。

從全行業來看,軟包動力電池單體 能量密度平均在260瓦時/公斤,而現在 的圓柱和方形硬殼電池單體平均水平只 能做到210瓦時/公斤和190瓦時/公斤,遠落后于軟包電池。

不過,軟包電池也有一定的不足, 其最大不足之處為一致性較差,成本較 高,容易發生漏液。成本高可通過規模 化生產解決,漏液則可以通過提升鋁塑 膜質量來解決。

不過,從全球市場來看,搭載方形 電池的車型多于軟包電池,圓柱電池應 用的數量最少。在國內市場,占據動力 電池2/3以上市場份額的寧德時代和比 亞迪都是力推方形,這導致方形電池在 國內乘用車電芯市場是主流路線。

盡管這三種封裝方式孰優孰劣, 業內尚無定論,未來哪種電池會成為主流現在也難以預測,但如果只押注一種技術路線,可能存在一定的技術路線風險。

“第三極”之夢

在技術路線之外,孚能科技的盈利能力、出貨量失速和依賴單一大客戶是不容忽視的另外三個挑戰。

根據孚能科技招股書,2016年至 2019年上半年,該公司分別實現營業收 入4.69億元、13.39億元、22.76億元、 10.13億元,公司歸屬于母公司所有者 的凈利潤分別約為734.36萬元、1826.13 萬元、-7821.48萬元和5401.28萬元, 扣除非經常性損益后歸屬于母公司所 有者的凈利潤分別約為145.83萬元、 930.01萬元、-1.99億元和-2182.77萬 元。

對于歸母凈利潤的連續虧損,孚能科技并沒有做出更多解釋,只是籠統 地表示,公司的毛利率較低,再加上近 年來的研發費用攀升,因此導致利潤承 壓。 在孚能科技的官方解釋之外,孚能科技2018年虧損的另一個原因是產能擴 張。

2018年是孚能科技非常關鍵的一 年,當年完成了超過10億美元融資,進 行擴產。 2018年,孚能科技啟動了歐洲生產中心項目和北美動力電池工廠,兩個海外工廠初期規劃產能均為10吉瓦時。

2018年10月,孚能鎮江基地開工建設,一二期項目規劃16吉瓦時,預計將于2020年2月完工。本次沖擊科創板 將為鎮江三期(8 吉瓦時)募集資金, 三期合計24吉瓦時。

孚能科技董事長王瑀在2018年底公開表示,孚能科技贛州、鎮江工廠 2019年的訂單已經訂完,保守估計明年 出貨量將達到10 吉瓦時。2019年實現400%的增長,“明年孚能科技動力電 池的裝機量可能會是國內第三,這取決 于孚能科技明年擴產的速度。”

不過,根據孚能科技招股書顯示, 2019年上半年銷量僅為988.02 兆瓦時。在整個動力電池出貨量持續高速增 長的背景下,孚能科技的表現讓人深感 意外,距離王瑀預期的2019年10吉瓦 時的出貨量目標遙遙無期。 之所以出現這種局面,主要是因為 孚能科技在過去三年對單一大客戶過于依賴,現在處于大客戶切換的過程中。 作為孚能科技的核心大“金主”, 北汽集團在2016~2018年穩居公司第 一大客戶之位,但今年上半年卻退出了 第一大客戶的位置。

2016年至2018年孚能科技的第一 大客戶均為北汽集團,2016年、2017 年、2018年對其銷售收入占主營業務 收入比重分別為65.63%、87.57%、 83.58%。 2019年1~6月,長城集團取代北 汽集團成為公司第一大客戶。孚能科技 對長城集團的銷售收入占主營業務收入 的比重為56.06%,而孚能科技對北汽集 團的銷售收入占比則下降至35.33%。

對此,孚能科技在回復媒體的采訪 函中如此解釋——“第一大客戶變更主 要是由于公司的戰略客戶北汽集團,上 半年的二季度新車型發布,受其他零部 件交付延期等影響推遲了,導致公司在 北汽的裝機量和出貨量比預期減少了, 7月份其新車型發布以后公司即恢復了 正常的出貨,對未來的影響較小,出貨 已從下半年開始正常化。”

另外一個孚能科技沒有提及的原因則是,北汽新能源在前任總經理鄭剛今年2月離職之后,調整了寧德時代、國 軒高科和孚能科技三家供應商的供貨比 例,其中寧德時代的比重上升,而孚能 科技的比例下調。 在老客戶北汽新能源減少支持力度 之外,孚能科技的新客戶長城汽車已經 成立了自己的動力電池公司蜂巢能源,2019年蜂巢能源投產之后,長城汽車很有可能采購自己體系內的動力電池。這意味著在新的大客戶出現之前,今年和明年孚能科技的大客戶采購量不會很穩定。 因此,今年孚能科技全年的出貨量可能增速會驟降,遠低于其從2017年 0.99吉瓦時和2018年1.90吉瓦時的92% 增速。現在看來,孚能科技能否達到去年的出貨量都成疑問,這將對孚能科技今年的業績形成很大壓力。

根據中國汽車動力電池產業創新聯盟的統計,2019年1~8月,中國動力電池企業裝車量排名中,孚能科技以0.65吉瓦時(這一數據低于孚能科技招 股說明書中提到的0.99吉瓦時)位列第七位,與寧德時代18.53吉瓦時、比亞 迪8.25 吉瓦時、國軒高科2.07吉瓦時的裝車量等仍存在一定差距。 因此,未來三年之內,孚能科技挑戰寧德時代和比亞迪市場地位的野心, 可能只是愿景而已。

中國動力電池的市場格局短期內不會改變。 但從中長期來看,孚能科技或許有機會借助與國際大廠戴姆勒的合作,打破現有市場格局,成為中國動力電池市場的第三極。 2018年12月5日,孚能科技召開戰略發布會,宣布公司與戴姆勒簽訂 2021~2027年供貨協議,供貨規模合 計140吉瓦時,總額超過百億歐元。孚能與戴姆勒的合作,能否順利落地,值得期待。

微信客服

微信客服 微信公眾號

微信公眾號

0 條