下游動力電池市場需求旺盛帶動中國三元前驅體出貨進一步增長。

GGII初步調研數據顯示,2020年全球三元前驅體出貨量為42萬噸,同比增長34%。其中國內出貨量33萬噸,同比增長45%。

出貨量增長的原因,一是國內三元材料需求量加高,2020年中國鋰電三元正極材料出貨量24萬噸,同比增長23%,三元材料增速高于鋰電池的增速。

二是LG能源、三星SDI和SKI等國際電池企業電池出貨量大幅增長,帶動中偉股份、格林美、華友鈷業等企業三元前驅體出貨(含出口)同比明顯提升。

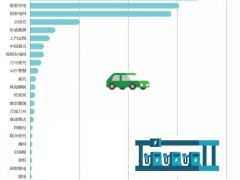

從市場競爭格局來看,2020年國內三元前驅體出貨量TOP4企業排名,從2019年的格林美、中偉股份、邦普、華友鈷業變成中偉股份、邦普、格林美、華友鈷業。

具體來看,2020年國內三元前驅體出貨量超過3萬噸的有中偉股份、邦普、格林美、華友鈷業;其中中偉股份出貨量超7萬噸,同比增長超50%,位居國內第一。邦普、格林美、華友鈷業出貨量在3-6萬之間。

當前,國內三元前驅體市場呈現出頭部企業集聚的發展趨勢。

2020年,出貨量TOP4企業市場集中度占比為61%,其中,TOP3企業中偉股份占比22%,邦普占比16%,格林美占比12%。

值得注意的是,在三元前驅體市場占比提升的同時,中偉股份的四氧化三鈷出貨量也實現大幅增長。

GGII數據顯示,全球四氧化三鈷2020年出貨量7.6萬噸,中偉股份市場占比23.7%,位居行業首位。

高鎳市場占比提升 海外需求增長明顯

盡管三元材料依然是動力電池市場的主流,但從產品需求來看,高鎳三元材料的市場需求明顯增長,進而帶動高鎳三元前驅體出貨量增長。

從三元正極材料產品型號結構來看,2020年三元材料市場仍以5系及以下型號為主,但5系及以下材料占比同比下降9個百分點;高鎳8系材料占比同比提升9個百分點。

8系材料占比上升的背后,一方面是國外電動汽車2020年銷量超150萬輛,帶動LG能源、三星SDI、SKI等企業電池出貨量提升,國外電池企業主要布局高鎳電池領域,中國具備三元材料出口能力,歐美市場需求帶動導致2020年國內三元材料外銷超過5萬噸;

另一方面是電動工具市場2020年同比增長超50%,電動工具用鋰電池逐漸向高倍率、大容量方向傾斜,促使鋰電池生產企業加快使用高鎳材料。

受此影響,包括中偉股份、格林美等企業的高鎳前驅體產品的出貨占比也大幅提升。

中偉股份表示,公司2017年5系產品的占比大概80%左右,目前已經降至20%,現有產品高鎳系占比已經超過80%,供給國外的需求超過國內。

格林美表示,公司2020年三元前驅體出貨量4萬噸,80%以上為單晶及高鎳產品,其中外銷同比增長50.8%。

中國海關數據顯示,2020年中國NCM三元前驅體和NCA前驅體合計出口達11.28萬噸。其中,NCM三元前驅體出口9.27萬噸, NCA前驅體出口7338噸。

在出口方面,中偉股份、格林美、華友鈷業排名前列,主要供貨Ecopro、LGC、L&F、POSCO、優美科等企業。中偉股份三元前驅體出口占其總出貨量的40%,出口排名第一;格林美、華友鈷業緊隨其后。

產品供不應求 頭部企業積極擴產

進入2021年,動力電池市場延續去年第四季度高增長態勢,裝機量同比大幅提升,進而帶動上游三元材料和前驅體出貨持續增長。

當前,包括寧德時代、中航鋰電、蜂巢能源、億緯鋰能、LG能源、三星SDI、SKI、松下等中日韓電池企業都在大規模擴充動力電池產能,要求上游原材料供給快速跟進配套。

為滿足市場增長需求,國內頭部三元前驅體企業紛紛開啟擴產計劃,并加強供應管理保障原料供應穩定和降低采購成本,加快新增產能釋放,鞏固行業龍頭地位。

1月20日,中偉股份發布公告稱,投資230億元在廣西欽州北部灣建設主要經營三元前驅體、四氧化三鈷等項目,其中一期項目投資約100億元,主要建設年產15萬噸前驅體和7萬噸金屬鎳鈷及其綜合循環回收設施。

中偉股份表示,公司目前三元前驅體產能已突破11萬噸,四氧化三鈷已建成產能約2.5萬噸,現階段生產處于滿負荷狀態。

格林美發布公告稱,與嘉能可簽署動力電池用鈷原料戰略采購補充協議,在2029年之前,嘉能可將向格林美供應不少于137800金屬噸的鈷資源(粗制氫氧化鈷原料)。

此外,華友鈷業和中偉股份還分別與青山實業簽訂6萬噸和4萬噸高冰鎳的供應協議。

GGII分析認為,三元前驅體產能建設及認證周期較長,且上游企業與下游客戶的綁定程度較深,市場競爭激烈。在此情況之下,頭部三元前驅體企業有望借助產能規模和成本優勢,繼續保持領先優勢,進一步擴大市場占比。

GGII初步調研數據顯示,2020年全球三元前驅體出貨量為42萬噸,同比增長34%。其中國內出貨量33萬噸,同比增長45%。

出貨量增長的原因,一是國內三元材料需求量加高,2020年中國鋰電三元正極材料出貨量24萬噸,同比增長23%,三元材料增速高于鋰電池的增速。

二是LG能源、三星SDI和SKI等國際電池企業電池出貨量大幅增長,帶動中偉股份、格林美、華友鈷業等企業三元前驅體出貨(含出口)同比明顯提升。

從市場競爭格局來看,2020年國內三元前驅體出貨量TOP4企業排名,從2019年的格林美、中偉股份、邦普、華友鈷業變成中偉股份、邦普、格林美、華友鈷業。

數據來源:高工產研鋰電研究所(GGII)

具體來看,2020年國內三元前驅體出貨量超過3萬噸的有中偉股份、邦普、格林美、華友鈷業;其中中偉股份出貨量超7萬噸,同比增長超50%,位居國內第一。邦普、格林美、華友鈷業出貨量在3-6萬之間。

當前,國內三元前驅體市場呈現出頭部企業集聚的發展趨勢。

2020年,出貨量TOP4企業市場集中度占比為61%,其中,TOP3企業中偉股份占比22%,邦普占比16%,格林美占比12%。

值得注意的是,在三元前驅體市場占比提升的同時,中偉股份的四氧化三鈷出貨量也實現大幅增長。

GGII數據顯示,全球四氧化三鈷2020年出貨量7.6萬噸,中偉股份市場占比23.7%,位居行業首位。

高鎳市場占比提升 海外需求增長明顯

盡管三元材料依然是動力電池市場的主流,但從產品需求來看,高鎳三元材料的市場需求明顯增長,進而帶動高鎳三元前驅體出貨量增長。

從三元正極材料產品型號結構來看,2020年三元材料市場仍以5系及以下型號為主,但5系及以下材料占比同比下降9個百分點;高鎳8系材料占比同比提升9個百分點。

8系材料占比上升的背后,一方面是國外電動汽車2020年銷量超150萬輛,帶動LG能源、三星SDI、SKI等企業電池出貨量提升,國外電池企業主要布局高鎳電池領域,中國具備三元材料出口能力,歐美市場需求帶動導致2020年國內三元材料外銷超過5萬噸;

另一方面是電動工具市場2020年同比增長超50%,電動工具用鋰電池逐漸向高倍率、大容量方向傾斜,促使鋰電池生產企業加快使用高鎳材料。

受此影響,包括中偉股份、格林美等企業的高鎳前驅體產品的出貨占比也大幅提升。

中偉股份表示,公司2017年5系產品的占比大概80%左右,目前已經降至20%,現有產品高鎳系占比已經超過80%,供給國外的需求超過國內。

格林美表示,公司2020年三元前驅體出貨量4萬噸,80%以上為單晶及高鎳產品,其中外銷同比增長50.8%。

中國海關數據顯示,2020年中國NCM三元前驅體和NCA前驅體合計出口達11.28萬噸。其中,NCM三元前驅體出口9.27萬噸, NCA前驅體出口7338噸。

在出口方面,中偉股份、格林美、華友鈷業排名前列,主要供貨Ecopro、LGC、L&F、POSCO、優美科等企業。中偉股份三元前驅體出口占其總出貨量的40%,出口排名第一;格林美、華友鈷業緊隨其后。

產品供不應求 頭部企業積極擴產

進入2021年,動力電池市場延續去年第四季度高增長態勢,裝機量同比大幅提升,進而帶動上游三元材料和前驅體出貨持續增長。

當前,包括寧德時代、中航鋰電、蜂巢能源、億緯鋰能、LG能源、三星SDI、SKI、松下等中日韓電池企業都在大規模擴充動力電池產能,要求上游原材料供給快速跟進配套。

為滿足市場增長需求,國內頭部三元前驅體企業紛紛開啟擴產計劃,并加強供應管理保障原料供應穩定和降低采購成本,加快新增產能釋放,鞏固行業龍頭地位。

1月20日,中偉股份發布公告稱,投資230億元在廣西欽州北部灣建設主要經營三元前驅體、四氧化三鈷等項目,其中一期項目投資約100億元,主要建設年產15萬噸前驅體和7萬噸金屬鎳鈷及其綜合循環回收設施。

中偉股份表示,公司目前三元前驅體產能已突破11萬噸,四氧化三鈷已建成產能約2.5萬噸,現階段生產處于滿負荷狀態。

格林美發布公告稱,與嘉能可簽署動力電池用鈷原料戰略采購補充協議,在2029年之前,嘉能可將向格林美供應不少于137800金屬噸的鈷資源(粗制氫氧化鈷原料)。

此外,華友鈷業和中偉股份還分別與青山實業簽訂6萬噸和4萬噸高冰鎳的供應協議。

GGII分析認為,三元前驅體產能建設及認證周期較長,且上游企業與下游客戶的綁定程度較深,市場競爭激烈。在此情況之下,頭部三元前驅體企業有望借助產能規模和成本優勢,繼續保持領先優勢,進一步擴大市場占比。

微信客服

微信客服 微信公眾號

微信公眾號

0 條