硅料再漲!離200元/kg的價格已經不遠了

5月12日,PVInfolink相關數據顯示,多晶硅致密料最高價格達180元/kg,較之2020年12月30日多晶硅致密料最高價位85元/kg,漲幅為111.76%。業內預估年內硅料高價將至200元/kg,屆時漲幅將至135.29%。硅料價格“狂奔”,硅片上調價格,向下游傳導壓力。

不得不漲的硅片企業

貝瑞研究相關數據顯示2020年我國單晶硅片合計產能209GW,目前主流單晶硅片廠家包括隆基、中環、晶科、晶澳、上機數控、京運通等。雖然有新玩家高景太陽能等涌入,但是產能格局仍高度集中,其中隆基、中環雙寡頭格局明顯。2020年,隆基單晶硅片產能85GW,中環單晶硅片產能55GW,兩者占比達66.99%。

2019年、2020年兩年,中國光伏迅猛擴張,其中2020年更是被稱為“史上最大擴產年”。在此期間,中國光伏行業的產業集中度快速提升,中國光伏行業協會相關報告顯示,2020年中國光伏行業的特點之一產業集中度快速提升,CR5占比超88.1%,較2019年提高了15.3%。

經過兩年發展蓄力,隆基2021年計劃單晶硅片年產能105GW, 中環計劃2021年底單晶硅片產能增至85GW。按照貝瑞研究數據,2021年我國硅片產能為315GW,以此標準計算,隆基、中環兩者占比將達60.32%。寡頭局面依舊明顯。

隆基、中環作為硅片板塊的龍頭企業,除其強大的產能之外,其又分別代表著大硅片時代182、210陣營,兩者的報價較具代表性,能夠相對準確地反映硅片市場價格趨勢。兩者在市場積累和技術方面的積淀,以及成本方面的優勢,是其他新進企業無法比擬的。

隆基、中環作為硅片板塊的龍頭企業,除其強大的產能之外,其又分別代表著大硅片時代182、210陣營,兩者的報價較具代表性,能夠相對準確地反映硅片市場價格趨勢。兩者在市場積累和技術方面的積淀,以及成本方面的優勢,是其他新進企業無法比擬的。

距4月28日報價之后的十余天,5月10日,媒體報道中環上調產品價格,價格區間在0.33-0.6元/片,相較而言,此次價格增長幅度較大,上漲幅度最大的產品為160μm的G12硅片,漲幅為9.39%;漲幅最小的為175μm的M6硅片,漲幅為7.92%。

2月23日,中環發布《技術創新和產品規格創新降低硅料成本倡議書》。其表示,愿意配合下游客戶逐步推動170μm、165μm和160μm厚度單晶硅片的應用,共同應對供應鏈端的變化。隨之在3月1日的報價中,中環在158.75、166、210產品中皆加入了170μm、165μm、160μm厚度產品的報價。

縱觀中環從2021年2月4日至2021年5月10日各產品的報價,其中漲幅最大的為175μm的M6硅片,漲幅為34.18%;漲幅最小的170μm的G12硅片,漲幅為17.6%。

截至成稿日,隆基在2021年共進行了七次報價,其中與上次報價持平的報價共出現兩次,皆為近兩月的四次報價,分別為3月15日與3月25日報價、4月15日與4月23日。

彼時, PVInfolink的數據顯示,3月3日多晶硅致密料最高價格為112元/kg,4月28日多晶硅致密料最高價格為155元/kg,在近兩個月的時間里多晶硅致密料的漲幅為38.39%。

在此情況下,隆基的報價維穩被業內看作價格拐點的到來,但是縱觀市場,無論是硅料端還是硅片端都未有促進價格下行的積極因素出現。

從2021年1月25日至2021年4月23日,隆基158.75、166、182產品的漲幅分別為23.81%、23.08%、24.62%。漲幅同樣明顯。

硅片價格上調的原因毋庸多言,直接及主要原因變為多晶硅價格的上漲。硅料價格將繼續上漲,幾已成為行業共識。日前,通威股份董事長謝毅表示,由于前幾年行業擴產少,導致目前硅料供給不足,未來18個月或者更長時間,硅料供給或將持續緊張,價格可能會持續向好。此觀點在一定程度上與年內多晶硅價格達到200元/kg觀點相印證。

硅片產能到底過不過剩?

多晶硅價格居高不下,業內主要將其歸結為硅片端需求的旺盛。

雖然2020年多晶硅企業有諸多擴產舉動,但由于1-1.5年的投產周期,理論上新增多晶硅產能達10萬噸,但在2021年實際釋放產能或只在5-6萬噸,且主要在2021年下半年或者年末實現。

中國光伏行業協會數據顯示,2021年我國多晶硅供應量在47-48 萬噸,進口硅料按照10 萬噸估算,合計達到 57-58 萬噸的總供應量,按照2900噸硅料制造1GW硅片計算,理論上能夠生產硅片在200GW左右,按照1:1.2的容配比計算,可以滿足167GW裝機量。

據世紀新能源網不完全統計,在2020年硅片擴產規模超300GW,新增產能將在2021年下半年至2023年陸續投產。2021年硅片產能在300GW左右。單純從數字層面分析,多晶硅產能在2021年的確絕對過剩。

但事實的確如此么?

2019年,中環推出210硅片;2020年,以隆基為首的多個企業力推182硅片。現今,182、210系列產品開始逐漸成為占據越來越大的市場份額,產業鏈日趨完善。但供應量在一定程度上依舊對產業的發展形成制約。

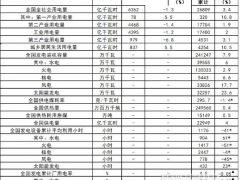

(資料來源:中國光伏行業協會,興業證券經濟與金融研究院整理)

中國光伏行業協會預判2021年中國光伏行業的發展趨勢為大尺寸高功率組件將進入快速放量階段。

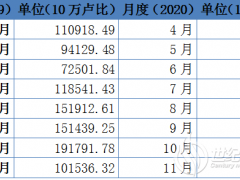

(資料來源:PVInfolink,國元證券經紀(香港)整理)

在PVInfolink的相關預測中不難發現,其同樣較為看好大尺寸硅片的發展,預計2021年182、210及以上的市占率將達43%,較2020年有著大幅度的提高。2022年,182、210及以上市占率將達70%。

不同機構的統計數據雖有所差異,但是大尺寸硅片的市占率日趨提升成為共識。

4月26日,中環公告表示,G12 單晶年化產出達到 27GW/年,占比提升至 45%。Q1光伏單晶硅片對外出貨量折合13.2GW,外銷硅片全球市占率41%,達到全球第一。2020 年末,中環單晶總產能為 55GW,其中 G12 產能占比40%。

4月27日,中環披露擬定增資不超90億元,以用于50GW(G12)太陽能級單晶硅材料智慧工廠項目。其對G12的發展充滿信心。

隆基同樣對182市場的發展充滿信心。在其2020年年報中,隆基表示至2021年底,計劃單晶硅片年產能達到105GW,單晶硅片出貨量目標80GW(含自用)。2020年,隆基單晶硅片出貨量58.15GW,其中對外銷售31.84GW。雖未有182硅片的整體銷售記錄,據報道,隆基樂葉高級副總裁佘海峰曾表示隆基2020年182組件出貨2GW,預計2021年出貨近20GW。

反觀高景天陽能、上機數控、京運通同樣發力大尺寸硅片,也許正如某媒體所說——大尺寸硅片產能可能并不過剩。

硅料價格一路“狂奔”,硅片不會自身買單,即便硅片被稱為產業鏈中“最賺錢”的環節。本身“利薄”的電池好像也并不愿承受,5月11日,距離上次報價僅隔5天,通威再次上調報價。多晶157與M6電池片漲價0.07元/W,至0.83元/W、0.99元/W;G1與G12上漲0.06元/W,分別至1.02元/W、0.99元/W。然后組件漲價。然后?

最終,為漲價買單的人會是誰?誰會是最后“填坑人”?

5月12日,PVInfolink相關數據顯示,多晶硅致密料最高價格達180元/kg,較之2020年12月30日多晶硅致密料最高價位85元/kg,漲幅為111.76%。業內預估年內硅料高價將至200元/kg,屆時漲幅將至135.29%。硅料價格“狂奔”,硅片上調價格,向下游傳導壓力。

不得不漲的硅片企業

貝瑞研究相關數據顯示2020年我國單晶硅片合計產能209GW,目前主流單晶硅片廠家包括隆基、中環、晶科、晶澳、上機數控、京運通等。雖然有新玩家高景太陽能等涌入,但是產能格局仍高度集中,其中隆基、中環雙寡頭格局明顯。2020年,隆基單晶硅片產能85GW,中環單晶硅片產能55GW,兩者占比達66.99%。

2019年、2020年兩年,中國光伏迅猛擴張,其中2020年更是被稱為“史上最大擴產年”。在此期間,中國光伏行業的產業集中度快速提升,中國光伏行業協會相關報告顯示,2020年中國光伏行業的特點之一產業集中度快速提升,CR5占比超88.1%,較2019年提高了15.3%。

經過兩年發展蓄力,隆基2021年計劃單晶硅片年產能105GW, 中環計劃2021年底單晶硅片產能增至85GW。按照貝瑞研究數據,2021年我國硅片產能為315GW,以此標準計算,隆基、中環兩者占比將達60.32%。寡頭局面依舊明顯。

距4月28日報價之后的十余天,5月10日,媒體報道中環上調產品價格,價格區間在0.33-0.6元/片,相較而言,此次價格增長幅度較大,上漲幅度最大的產品為160μm的G12硅片,漲幅為9.39%;漲幅最小的為175μm的M6硅片,漲幅為7.92%。

2月23日,中環發布《技術創新和產品規格創新降低硅料成本倡議書》。其表示,愿意配合下游客戶逐步推動170μm、165μm和160μm厚度單晶硅片的應用,共同應對供應鏈端的變化。隨之在3月1日的報價中,中環在158.75、166、210產品中皆加入了170μm、165μm、160μm厚度產品的報價。

縱觀中環從2021年2月4日至2021年5月10日各產品的報價,其中漲幅最大的為175μm的M6硅片,漲幅為34.18%;漲幅最小的170μm的G12硅片,漲幅為17.6%。

截至成稿日,隆基在2021年共進行了七次報價,其中與上次報價持平的報價共出現兩次,皆為近兩月的四次報價,分別為3月15日與3月25日報價、4月15日與4月23日。

彼時, PVInfolink的數據顯示,3月3日多晶硅致密料最高價格為112元/kg,4月28日多晶硅致密料最高價格為155元/kg,在近兩個月的時間里多晶硅致密料的漲幅為38.39%。

在此情況下,隆基的報價維穩被業內看作價格拐點的到來,但是縱觀市場,無論是硅料端還是硅片端都未有促進價格下行的積極因素出現。

從2021年1月25日至2021年4月23日,隆基158.75、166、182產品的漲幅分別為23.81%、23.08%、24.62%。漲幅同樣明顯。

硅片價格上調的原因毋庸多言,直接及主要原因變為多晶硅價格的上漲。硅料價格將繼續上漲,幾已成為行業共識。日前,通威股份董事長謝毅表示,由于前幾年行業擴產少,導致目前硅料供給不足,未來18個月或者更長時間,硅料供給或將持續緊張,價格可能會持續向好。此觀點在一定程度上與年內多晶硅價格達到200元/kg觀點相印證。

硅片產能到底過不過剩?

多晶硅價格居高不下,業內主要將其歸結為硅片端需求的旺盛。

雖然2020年多晶硅企業有諸多擴產舉動,但由于1-1.5年的投產周期,理論上新增多晶硅產能達10萬噸,但在2021年實際釋放產能或只在5-6萬噸,且主要在2021年下半年或者年末實現。

中國光伏行業協會數據顯示,2021年我國多晶硅供應量在47-48 萬噸,進口硅料按照10 萬噸估算,合計達到 57-58 萬噸的總供應量,按照2900噸硅料制造1GW硅片計算,理論上能夠生產硅片在200GW左右,按照1:1.2的容配比計算,可以滿足167GW裝機量。

據世紀新能源網不完全統計,在2020年硅片擴產規模超300GW,新增產能將在2021年下半年至2023年陸續投產。2021年硅片產能在300GW左右。單純從數字層面分析,多晶硅產能在2021年的確絕對過剩。

但事實的確如此么?

2019年,中環推出210硅片;2020年,以隆基為首的多個企業力推182硅片。現今,182、210系列產品開始逐漸成為占據越來越大的市場份額,產業鏈日趨完善。但供應量在一定程度上依舊對產業的發展形成制約。

(資料來源:中國光伏行業協會,興業證券經濟與金融研究院整理)

中國光伏行業協會預判2021年中國光伏行業的發展趨勢為大尺寸高功率組件將進入快速放量階段。

(資料來源:PVInfolink,國元證券經紀(香港)整理)

在PVInfolink的相關預測中不難發現,其同樣較為看好大尺寸硅片的發展,預計2021年182、210及以上的市占率將達43%,較2020年有著大幅度的提高。2022年,182、210及以上市占率將達70%。

不同機構的統計數據雖有所差異,但是大尺寸硅片的市占率日趨提升成為共識。

4月26日,中環公告表示,G12 單晶年化產出達到 27GW/年,占比提升至 45%。Q1光伏單晶硅片對外出貨量折合13.2GW,外銷硅片全球市占率41%,達到全球第一。2020 年末,中環單晶總產能為 55GW,其中 G12 產能占比40%。

4月27日,中環披露擬定增資不超90億元,以用于50GW(G12)太陽能級單晶硅材料智慧工廠項目。其對G12的發展充滿信心。

隆基同樣對182市場的發展充滿信心。在其2020年年報中,隆基表示至2021年底,計劃單晶硅片年產能達到105GW,單晶硅片出貨量目標80GW(含自用)。2020年,隆基單晶硅片出貨量58.15GW,其中對外銷售31.84GW。雖未有182硅片的整體銷售記錄,據報道,隆基樂葉高級副總裁佘海峰曾表示隆基2020年182組件出貨2GW,預計2021年出貨近20GW。

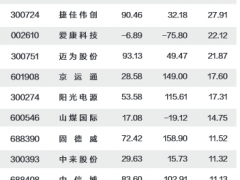

反觀高景天陽能、上機數控、京運通同樣發力大尺寸硅片,也許正如某媒體所說——大尺寸硅片產能可能并不過剩。

硅料價格一路“狂奔”,硅片不會自身買單,即便硅片被稱為產業鏈中“最賺錢”的環節。本身“利薄”的電池好像也并不愿承受,5月11日,距離上次報價僅隔5天,通威再次上調報價。多晶157與M6電池片漲價0.07元/W,至0.83元/W、0.99元/W;G1與G12上漲0.06元/W,分別至1.02元/W、0.99元/W。然后組件漲價。然后?

最終,為漲價買單的人會是誰?誰會是最后“填坑人”?

微信客服

微信客服 微信公眾號

微信公眾號

0 條