日前,據(jù)報道,隨著補貼標準大幅降低,以及三元鋰電池汽車事故的頻發(fā)現(xiàn)狀,磷酸鐵鋰電池的成本及安全優(yōu)勢,正逐步凸顯。就目前而言,已經(jīng)有多家整車企業(yè)確認將在部分乘用車上開始切換磷酸鐵鋰電池,包括江淮汽車、北汽新能源、江西昌河汽車、合眾新能源、東風汽車等等。

此外,今年以來,國家工信部發(fā)布的新能源汽車推廣應(yīng)用推薦車型目錄中,磷酸鐵鋰電池配套的車型比例一直在上升,在8月初發(fā)布的《新能源汽車推廣應(yīng)用推薦車型目錄(2019年第7批)》中已經(jīng)顯示,磷酸鐵鋰電池配套237款車型,占比達67%;三元電池配套64款,占比18%。

分析指出,磷酸鐵鋰電池大有回升之勢,市場已有好轉(zhuǎn)跡象,9月份動力電池市場對于鐵鋰的需求大幅度回暖。

一、磷酸鐵鋰電池市場發(fā)展態(tài)勢

一般而言,鋰電池根據(jù)其正極體系不同,可分為磷酸鐵鋰電池、錳酸鋰電池、鈷酸鋰電池、 三元鋰電池等等。具體到磷酸鐵鋰電池,其最大的優(yōu)點在于安全性和成本,而缺點則是能量密度較低以及續(xù)航里程較短。

據(jù)悉,在2015-2016年之時,磷酸鐵鋰電池的市占率達70%左右,但隨著新能源汽車的大力普及、國家對新能源汽車的補貼逐漸向高能量密度和高續(xù)航里程的產(chǎn)品傾斜等發(fā)展之后,磷酸鐵鋰電池的市占率逐漸下滑到40%左右,以日本為例,其目前的新能源汽車大部分是以錳酸鋰摻三元為主,并且三元電池在技術(shù)逐步成熟之下有占據(jù)主導位置的趨勢。

不過,今年以來的磷酸鐵鋰電池市場,是出現(xiàn)了回暖的跡象,最新數(shù)據(jù)顯示,2019年1-2月我國動力電池累計產(chǎn)量11.6GWh,其中,三元電池累計生產(chǎn)6.6GWh,占總產(chǎn)量57.2%;磷酸鐵鋰電池累計生產(chǎn)4.6GWh,占總產(chǎn)量39.6%,去年同期為36.03%。

一方面,磷酸鐵鋰電池需求回暖,與國家新能源汽車補貼政策有關(guān)。

就如前文所述,早期國家新能源汽車的補貼偏向于高能量密度與高續(xù)航里程產(chǎn)品,基于政策大背景之下,汽車生產(chǎn)商理所當然是選擇了三元電池,畢竟除了成本下降之外,三元電池還具備高體積、能量密度更容易滿足乘用車空間有限、高續(xù)航里程需求等優(yōu)勢。

但進入2019年以來,隨著國家補貼退坡幅度超預期,新能源汽車生產(chǎn)商的成本端受到承壓。而來看兩種電池的市場報價,數(shù)據(jù)顯示,2019年磷酸鐵鋰電池電芯的市場報價降至0.7元/Wh以下,而三元電池電芯的報價則在0.9元/Wh左右徘徊,顯而易見的是,磷酸鐵鋰電池價格較低,且兩者差距開始擴大。

據(jù)測算,以400km和250km續(xù)航車型為例,磷酸鐵鋰扣除補貼影響后綜合成本比三元分別低5600元和3500元,這也意味著,在2021年補貼全面退出的時候,磷酸鐵鋰的成本價格優(yōu)勢將更為明顯。

另一方面,汽車使用安全是消費者最為關(guān)注的問題之一,而近年來不斷發(fā)生的汽車自燃事故,僅在4月,特斯拉、蔚來、比亞迪等新能源汽車相繼著火之事,都讓整個行業(yè)將目光聚焦在安全問題上。于此,回到磷酸鐵鋰電池上,其熱失控溫度要高得多,進而其安全性相比之下也高得多,所以在控制成本之下,其安全性的優(yōu)勢也讓它需求上升。

據(jù)分析,今年國家新能源汽車補貼政策發(fā)布,行業(yè)毛利承壓。乘用車領(lǐng)域取消地方補貼,總體的退坡幅度約為60%-67%。考慮到磷酸鐵鋰的安全性以及長循環(huán)性帶來的經(jīng)濟性,補貼退坡下磷酸鐵鋰需求邊際回暖。基于上述而言,在A股市場中,相關(guān)標的公司或?qū)⑹艿疥P(guān)注。

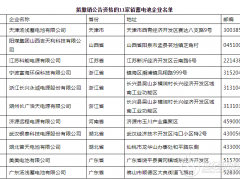

二、相關(guān)標的公司

國軒高科:公司是國內(nèi)最早從事新能源汽車動力鋰離子電池及材料自主研發(fā)、生產(chǎn)和銷售的企業(yè)之一,是少數(shù)率先具備將乘用車磷酸鐵鋰PACK能量密度提升至140Wh/kg的電池企業(yè)之一,主要產(chǎn)品為磷酸鐵鋰、三元電池及材料。

2015-2018年公司鋰電池業(yè)務(wù)分別實現(xiàn)營收21億元、41億元、41億元、46億元,分別占總營收78%、86%、84%、89%。其中,磷酸鐵鋰作為公司主要出貨電池產(chǎn)品,2017-2018年分別裝機1.8GWh和2.3GWh,占公司電池裝機總量84%和75%,占全國磷酸鐵鋰電池裝機量10%和11%。

2019年上半年公司實現(xiàn)營收36.07億元,同比增38.36%;歸母凈利潤3.52億元,同比降24.49%;扣非歸母凈利潤2.92億元,同比增長10.34%。期內(nèi)磷酸鐵鋰裝機1.57gwh,同比增長85%,鐵鋰市占率達到20.5%,較18全年提升10%。

億緯鋰能:公司專注于鋰電池的創(chuàng)新發(fā)展,聚焦動力、儲能市場領(lǐng)域,目前公司的鋰亞電池業(yè)務(wù)居國內(nèi)領(lǐng)先地位,磷酸鐵鋰電池在國內(nèi)主要供貨南京金龍、東風、吉利商用車等客車和物流車市場。

2019年上半年營收達25.3億元,同比增長34.3%,凈利潤5.01億元,同比增長215.23%。公司預計,今年前9個月凈利潤最高將達到9.51億元。據(jù)高工鋰電統(tǒng)計,上半年磷酸鐵鋰電池裝機 556MWh,占行業(yè)1.9%,排名第5;7月裝機209MWh 排名升至第3,預計下半年將持續(xù)較好增長。

德方納米:公司主營業(yè)務(wù)為納米磷酸鐵鋰、碳納米管導電液的研發(fā)、生產(chǎn)和銷售,其中,納米磷酸鐵鋰等產(chǎn)品在客戶產(chǎn)業(yè)鏈中均處于第一供應(yīng)商。

2019年上半年實現(xiàn)營收4.58億元,同比降11.28%,主要是納米磷酸鐵鋰價格同比出現(xiàn)較大幅度下降;實現(xiàn)歸母凈利潤4692萬元,同比增47%;扣非凈利潤3577萬元,同比增37%。其中,納米磷酸鐵鋰收入4.35億元,營收占比近95%,毛利達24.59%,同比增8.23%。研發(fā)費用方面達2316.67萬元,占營收的5.06%。

星源材質(zhì):公司專業(yè)從事鋰離子電池隔膜研發(fā)、生產(chǎn)及銷售的新能源、新材料和新能源汽車領(lǐng)域,是國內(nèi)第一家打破國外壟斷的鋰電池隔膜干法單拉技術(shù)的企業(yè),也是第一家實現(xiàn)產(chǎn)品批量出口的隔膜制造企業(yè)。

2019年上半年鋰離子電池隔膜銷量達1.53億平方米,同比增35.9%,實現(xiàn)營收3.53億元,同期增11.09%;歸母凈利潤1.72億元,同比增12.33%。另外,公司在4月份已經(jīng)與國軒高科簽訂了1億平米濕法涂覆隔膜的框架合同。

三、結(jié)語

但需要注意的是,就目前整個汽車行業(yè)而言,據(jù)中國汽車工業(yè)協(xié)會統(tǒng)計,2019年1-7月新能源汽車產(chǎn)銷量分別為70.1萬輛和69.9萬輛,同比分別增長39.1%和40.9%。但分單月情況來看,7月份的產(chǎn)銷量分別為8.4萬輛和8.0萬輛,環(huán)比6月份分別下降了37.2%和47.5%。而從相關(guān)公司8月份銷售數(shù)據(jù)情況來看,整體銷量或依舊呈現(xiàn)下滑態(tài)勢。

顯而易見的是,當下的汽車行業(yè),不僅是傳統(tǒng)的燃油車銷量呈現(xiàn)連續(xù)下滑態(tài)勢,就連多年來翻倍增長、跑步進入的新能源汽車市場,也出現(xiàn)了首次下降跡象,分析認為,行業(yè)短時間內(nèi)沒有復蘇跡象,“寒冬”時刻仍在持續(xù)。于此,在大環(huán)境“預冷”的情況下,磷酸鐵鋰電池能否成功拐點,仍有待觀察。

此外,今年以來,國家工信部發(fā)布的新能源汽車推廣應(yīng)用推薦車型目錄中,磷酸鐵鋰電池配套的車型比例一直在上升,在8月初發(fā)布的《新能源汽車推廣應(yīng)用推薦車型目錄(2019年第7批)》中已經(jīng)顯示,磷酸鐵鋰電池配套237款車型,占比達67%;三元電池配套64款,占比18%。

分析指出,磷酸鐵鋰電池大有回升之勢,市場已有好轉(zhuǎn)跡象,9月份動力電池市場對于鐵鋰的需求大幅度回暖。

一、磷酸鐵鋰電池市場發(fā)展態(tài)勢

一般而言,鋰電池根據(jù)其正極體系不同,可分為磷酸鐵鋰電池、錳酸鋰電池、鈷酸鋰電池、 三元鋰電池等等。具體到磷酸鐵鋰電池,其最大的優(yōu)點在于安全性和成本,而缺點則是能量密度較低以及續(xù)航里程較短。

據(jù)悉,在2015-2016年之時,磷酸鐵鋰電池的市占率達70%左右,但隨著新能源汽車的大力普及、國家對新能源汽車的補貼逐漸向高能量密度和高續(xù)航里程的產(chǎn)品傾斜等發(fā)展之后,磷酸鐵鋰電池的市占率逐漸下滑到40%左右,以日本為例,其目前的新能源汽車大部分是以錳酸鋰摻三元為主,并且三元電池在技術(shù)逐步成熟之下有占據(jù)主導位置的趨勢。

不過,今年以來的磷酸鐵鋰電池市場,是出現(xiàn)了回暖的跡象,最新數(shù)據(jù)顯示,2019年1-2月我國動力電池累計產(chǎn)量11.6GWh,其中,三元電池累計生產(chǎn)6.6GWh,占總產(chǎn)量57.2%;磷酸鐵鋰電池累計生產(chǎn)4.6GWh,占總產(chǎn)量39.6%,去年同期為36.03%。

一方面,磷酸鐵鋰電池需求回暖,與國家新能源汽車補貼政策有關(guān)。

就如前文所述,早期國家新能源汽車的補貼偏向于高能量密度與高續(xù)航里程產(chǎn)品,基于政策大背景之下,汽車生產(chǎn)商理所當然是選擇了三元電池,畢竟除了成本下降之外,三元電池還具備高體積、能量密度更容易滿足乘用車空間有限、高續(xù)航里程需求等優(yōu)勢。

但進入2019年以來,隨著國家補貼退坡幅度超預期,新能源汽車生產(chǎn)商的成本端受到承壓。而來看兩種電池的市場報價,數(shù)據(jù)顯示,2019年磷酸鐵鋰電池電芯的市場報價降至0.7元/Wh以下,而三元電池電芯的報價則在0.9元/Wh左右徘徊,顯而易見的是,磷酸鐵鋰電池價格較低,且兩者差距開始擴大。

據(jù)測算,以400km和250km續(xù)航車型為例,磷酸鐵鋰扣除補貼影響后綜合成本比三元分別低5600元和3500元,這也意味著,在2021年補貼全面退出的時候,磷酸鐵鋰的成本價格優(yōu)勢將更為明顯。

另一方面,汽車使用安全是消費者最為關(guān)注的問題之一,而近年來不斷發(fā)生的汽車自燃事故,僅在4月,特斯拉、蔚來、比亞迪等新能源汽車相繼著火之事,都讓整個行業(yè)將目光聚焦在安全問題上。于此,回到磷酸鐵鋰電池上,其熱失控溫度要高得多,進而其安全性相比之下也高得多,所以在控制成本之下,其安全性的優(yōu)勢也讓它需求上升。

據(jù)分析,今年國家新能源汽車補貼政策發(fā)布,行業(yè)毛利承壓。乘用車領(lǐng)域取消地方補貼,總體的退坡幅度約為60%-67%。考慮到磷酸鐵鋰的安全性以及長循環(huán)性帶來的經(jīng)濟性,補貼退坡下磷酸鐵鋰需求邊際回暖。基于上述而言,在A股市場中,相關(guān)標的公司或?qū)⑹艿疥P(guān)注。

二、相關(guān)標的公司

國軒高科:公司是國內(nèi)最早從事新能源汽車動力鋰離子電池及材料自主研發(fā)、生產(chǎn)和銷售的企業(yè)之一,是少數(shù)率先具備將乘用車磷酸鐵鋰PACK能量密度提升至140Wh/kg的電池企業(yè)之一,主要產(chǎn)品為磷酸鐵鋰、三元電池及材料。

2015-2018年公司鋰電池業(yè)務(wù)分別實現(xiàn)營收21億元、41億元、41億元、46億元,分別占總營收78%、86%、84%、89%。其中,磷酸鐵鋰作為公司主要出貨電池產(chǎn)品,2017-2018年分別裝機1.8GWh和2.3GWh,占公司電池裝機總量84%和75%,占全國磷酸鐵鋰電池裝機量10%和11%。

2019年上半年公司實現(xiàn)營收36.07億元,同比增38.36%;歸母凈利潤3.52億元,同比降24.49%;扣非歸母凈利潤2.92億元,同比增長10.34%。期內(nèi)磷酸鐵鋰裝機1.57gwh,同比增長85%,鐵鋰市占率達到20.5%,較18全年提升10%。

億緯鋰能:公司專注于鋰電池的創(chuàng)新發(fā)展,聚焦動力、儲能市場領(lǐng)域,目前公司的鋰亞電池業(yè)務(wù)居國內(nèi)領(lǐng)先地位,磷酸鐵鋰電池在國內(nèi)主要供貨南京金龍、東風、吉利商用車等客車和物流車市場。

2019年上半年營收達25.3億元,同比增長34.3%,凈利潤5.01億元,同比增長215.23%。公司預計,今年前9個月凈利潤最高將達到9.51億元。據(jù)高工鋰電統(tǒng)計,上半年磷酸鐵鋰電池裝機 556MWh,占行業(yè)1.9%,排名第5;7月裝機209MWh 排名升至第3,預計下半年將持續(xù)較好增長。

德方納米:公司主營業(yè)務(wù)為納米磷酸鐵鋰、碳納米管導電液的研發(fā)、生產(chǎn)和銷售,其中,納米磷酸鐵鋰等產(chǎn)品在客戶產(chǎn)業(yè)鏈中均處于第一供應(yīng)商。

2019年上半年實現(xiàn)營收4.58億元,同比降11.28%,主要是納米磷酸鐵鋰價格同比出現(xiàn)較大幅度下降;實現(xiàn)歸母凈利潤4692萬元,同比增47%;扣非凈利潤3577萬元,同比增37%。其中,納米磷酸鐵鋰收入4.35億元,營收占比近95%,毛利達24.59%,同比增8.23%。研發(fā)費用方面達2316.67萬元,占營收的5.06%。

星源材質(zhì):公司專業(yè)從事鋰離子電池隔膜研發(fā)、生產(chǎn)及銷售的新能源、新材料和新能源汽車領(lǐng)域,是國內(nèi)第一家打破國外壟斷的鋰電池隔膜干法單拉技術(shù)的企業(yè),也是第一家實現(xiàn)產(chǎn)品批量出口的隔膜制造企業(yè)。

2019年上半年鋰離子電池隔膜銷量達1.53億平方米,同比增35.9%,實現(xiàn)營收3.53億元,同期增11.09%;歸母凈利潤1.72億元,同比增12.33%。另外,公司在4月份已經(jīng)與國軒高科簽訂了1億平米濕法涂覆隔膜的框架合同。

三、結(jié)語

但需要注意的是,就目前整個汽車行業(yè)而言,據(jù)中國汽車工業(yè)協(xié)會統(tǒng)計,2019年1-7月新能源汽車產(chǎn)銷量分別為70.1萬輛和69.9萬輛,同比分別增長39.1%和40.9%。但分單月情況來看,7月份的產(chǎn)銷量分別為8.4萬輛和8.0萬輛,環(huán)比6月份分別下降了37.2%和47.5%。而從相關(guān)公司8月份銷售數(shù)據(jù)情況來看,整體銷量或依舊呈現(xiàn)下滑態(tài)勢。

顯而易見的是,當下的汽車行業(yè),不僅是傳統(tǒng)的燃油車銷量呈現(xiàn)連續(xù)下滑態(tài)勢,就連多年來翻倍增長、跑步進入的新能源汽車市場,也出現(xiàn)了首次下降跡象,分析認為,行業(yè)短時間內(nèi)沒有復蘇跡象,“寒冬”時刻仍在持續(xù)。于此,在大環(huán)境“預冷”的情況下,磷酸鐵鋰電池能否成功拐點,仍有待觀察。

微信客服

微信客服 微信公眾號

微信公眾號

0 條